Con il provvedimento del 18 luglio 2013 l’Agenzia delle Entrate è intervenuta in materia di Tobin Tax, la Tassa sulle Transazioni Finanziarie (o TTF) introdotta dalla Legge di Stabilità per contrastare la speculazione, definendo le modalità operative, in particolare quelle relative al versamento dell’imposta, agli obblighi strumentali e alle modalità di rimborso.

Francia e Italia sono gli unici Paesi che per ora hanno introdotto la Tobin Tax, gli altri 9 favorevoli all’imposta (Belgio, Germania, Estonia, Grecia, Spagna, Austria, Portogallo, Slovenia e Slovacchia) attendono le direttive europee. Come è noto le operazioni interessate sono quelle effettuate dal 1 marzo 2013, il cui primo versamento è stato prorogato dal 16 luglio al 16 ottobre 2013 grazie al Decreto del fare.

Ricordiamo che l’importo della Tobin Tax è il seguente:

- 0,12% per le operazioni eseguite sui mercati regolamentati (0,10% dal 2014);

- 0,22% per quelle su altri mercati (0,20% dal 2014).

I commenti al provvedimento delle Entrate sulla Tobin Tax sembrano già far prevedere uno scenario preoccupante. Gli esperti di BNP Paribas Securities Services hanno giudicato gli impegni fiscali piuttosto onerosi, come la tenuta di un registro o anche l’iscrizione all’anagrafe tributaria italiana tramite il codice fiscale anche per i soggetti non residenti nel nostro Paese:

“Sarà particolarmente interessante capire come reagiranno gli intermediari non residenti, poco abituati alle complessità del nostro sistema tributario, ad una tale mole di adempimenti. Il rischio è che gli intermediari stabiliti in Paesi non collaborativi, scoraggiati dall’onerosità dell’intero impianto normativo, possano decidere progressivamente di abbandonare il trading sull’azionario Italia".

Tobin Tax: chi paga?

Chi paga la Tobin Tax? Dobbiamo distinguere due casi:

- il contribuente per le operazioni finanziarie eseguite senza intermediari;

- l’intermediario negli altri casi, quindi banche, imprese di investimento, ivi compresi gli intermediari non residenti nel territorio dello Stato, autorizzati nello Stato d’origine all’esercizio professionale nei confronti del pubblico dei servizi e delle attività d’investimento assimilabili a quelle indicate nel decreto legislativo n. 58/1998, quali negoziazione per conto proprio, esecuzione di ordini per conto dei clienti, ricezione e trasmissione di ordini. A determinate condizioni sono responsabili del versamento dell’imposta anche i soggetti abilitati a prestare servizi di gestione collettiva del risparmio o di gestione, le società fiduciarie, i notai e gli altri soggetti che intervengono nelle operazioni effettuate tramite la formazione o l’autentica di atti.

Gli intermediari responsabili del versamento dell’imposta ne sono esenti nel caso in cui il contribuente attesti che l’operazione rientra tra le ipotesi di esclusione dell’imposta stessa.

I responsabili del versamento devono adempiere anche a determinati obblighi strumentali, quali la registrazione delle singole operazioni (indicate nei prospetti analitici) in un apposito registro su supporto informatico (rispettando le specifiche tecniche stabilite dall’Agenzia delle Entrate) e tenuto in modo tale da garantire:

- l’ordine cronologico giornaliero delle operazioni;

- l’inalterabilità;

- la conservazione dei dati registrati.

A detti obblighi strumentali si aggiungono gli adempimenti dichiarativi. Il modello relativo alla dichiarazione della Tobin Tax (con cui potrà anche essere chiesto il rimborso di eventuali eccedenze), da presentare telematicamente entro il 31 marzo di ciascun anno in riferimento alle operazioni dell’anno precedente, sarà approvato da un provvedimento successivo dell’Agenzia delle Entrate.

I soggetti non residenti, privi di stabile organizzazione in Italia e che non hanno nominato un rappresentante fiscale potranno inviare la dichiarazione della Tobin Tax all’Agenzia delle Entrate anche tramite spedizione dall’estero, utilizzando la raccomandata o altro mezzo equivalente da cui risulti la data di spedizione.

Come si paga?

Il versamento deve essere effettuato tramite il Modello F24. I codici tributo per il pagamento dell’imposta e le istruzioni per la compilazione del modello di pagamento saranno comunicati con successivo provvedimento dell’Agenzia delle Entrate.

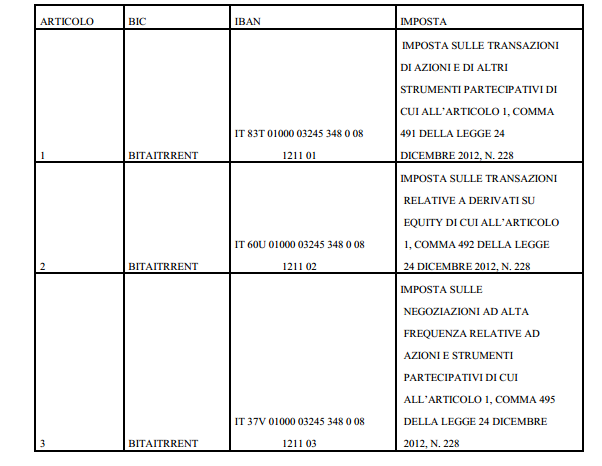

I soggetti non residenti che non possono procedere in tal senso, né hanno un conto corrente presso sportelli bancari o postali situati in Italia, possono eseguire il pagamento mediante bonifico in “EURO” a favore del Bilancio dello Stato al Capo 8 - Capitolo 1211, indicando le seguenti informazioni e quale causale del bonifico il codice fiscale, il codice tributo e il periodo di riferimento.

I soggetti non residenti nel territorio dello Stato, ma in possesso di una stabile organizzazione in Italia possono adempiere agli obblighi derivanti dall’applicazione dell’imposta tramite tale stabile organizzazione.

Viceversa coloro che risultano privi di detta organizzazione possono nominare un rappresentante fiscale, che deve inviare una richiesta di attribuzione del codice fiscale dei soggetti rappresentati, qualora questi ultimi non ne siano già in possesso, al fine di adempiere agli obblighi del caso all’indirizzo di posta elettronica dell’Agenzia delle Entrate, Centro operativo di Pescara, entrate.ftt@agenziaentrate.it, insieme alla comunicazione dell’avvenuta nomina.

Nei casi di assenza sia di una stabile organizzazione in Italia che di un rappresentante fiscale, gli obblighi strumentali spettano direttamente ai soggetti esteri, che, se obbligati alla presentazione della dichiarazione, devono identificarsi tramite richiesta di attribuzione del codice fiscale, qualora ne siano sprovvisti.

Esenzioni

L’Agenzia delle Entrate specifica anche i casi di esenzione, ferma la responsabilità degli intermediari, o degli altri soggetti intervenuti nell’operazione, nei casi in cui abbiano operato con negligenza, imperizia o imprudenza. Tali esenzioni sono verificabili:

- in base alla natura tecnica delle operazioni (esempio: operazioni di "pronti contro termine”);

- in base ad informazioni pubblicamente disponibili (esempio: società con capitalizzazione media inferiore ad euro 500 milioni);

- nei casi in cui detti soggetti dispongono in adempimento degli obblighi contro il riciclaggio ed il finanziamento del terrorismo (esempio: la qualifica soggettiva del cliente).

Per visionare gli allegati e prendere visione delle specifiche tecniche per la trasmissione telematica del modello Tobin Tax clicca qui.

© RIPRODUZIONE RISERVATA

Argomenti