Analisi e strategie per sfruttare i movimenti di mercato seguenti alle pubblicazioni dei dati trimestrali.

L’analisi del periodo “Post-Earnings-Announcement” si svolge in modo analogo a quella del “Pre-Earning”. Vengono prese in considerazione tutte le azioni negoziate al NYSE e al Nasdaq entro il termine del 31 dicembre 2015. Il periodo di osservazione va dal 1 gennaio 2010 al 31 dicembre 2015. In totale sono a disposizione 45.000 date trimestrali. Approfondimento a cura di TRADERS’ Magazine Italia, www.traders-mag.it.

Per poter essere inclusa nella valutazione, un’azione deve presentare i seguenti criteri di liquidità il giorno prima della pubblicazione delle cifre trimestrali:

- Il prezzo dell’azione è sopra i 10 dollari

- Il volume giornaliero medio durante gli ultimi 50 giorni di trading ammonta ad almeno 300.000 azioni.

L’entrata avviene ogni volta direttamente il primo giorno di trading dopo la pubblicazione delle cifre trimestrali e indipendentemente dal fatto che la relazione trimestrale sia stata divulgata la sera precedente o immediatamente prima dell’apertura della Borsa.

La dimensione della posizione operativa viene determinata in modo che l’Average True Range misurato su periodi di 21 giorni (abbreviato: ATR(21)) corrisponda ad un importo pari a 250 dollari. Esempio: con un’entrata a 60 dollari e con l’ATR(21) il giorno precedente corrispondente a 1,40 dollari si ottiene una posizione di 178 azioni (250 dollari / 1,40 dollari).

Dopo l’entrata vengono calcolati i risultati per diversi periodi di detenzione delle azioni compresi tra 1 e 30 giorni di trading. Per poter classificare i risultati, si deve ricorrere all’utilizzo di valori di riferimento. Questi valori si ottengono calcolando, per ogni azione che soddisfa i criteri di liquidità, la performance per ogni periodo di detenzione a condizione che ogni giorno venga effettuata un’entrata senza considerare i termini trimestrali. Dato che in questo modo si ottengono posizioni che si sovrappongono, entrano nel calcolo del Benchmark più di 2,2 milioni di trade.

Risultati dell’analisi

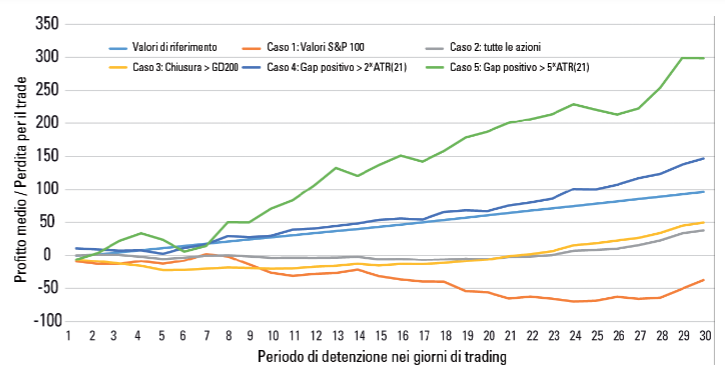

Nella figura 1 sono raffigurati assieme ai valori di riferimento (facilmente riconoscibili perché la linea sale costantemente) le valutazioni per cinque diversi casi. Tutte sono state ottenute presumendo che l’entrata in Borsa abbia luogo direttamente all’apertura il primo giorno di trading dopo la pubblicazione delle cifre trimestrali, soddisfacendo allo stesso tempo anche i criteri di liquidità. Nei risultati visualizzati commissioni e slippage non sono stati considerati dal momento che si tratta di verificare in primo luogo se esiste effettivamente una tendenza riconoscibile.

F1) Guadagno/perdita media per ogni trade

Viene mostrato il valore medio di guadagno/perdita per ogni trade espresso in dollari per un periodo di detenzione compreso tra 1 e 30 giorni da una parte per i valori di riferimento (Benchmark in azzurro) e dall’altra per 5 diversi casi in cui il giorno dopo la pubblicazione delle cifre trimestrali avviene l’entrata direttamente all’apertura della Borsa.

I casi mostrati sono:

Caso 1: l’azione al momento dell’entrata fa parte dell’indice S&P 100.

Caso 2: l’azione appartiene all’universo delle azioni considerate (e può ad esempio far parte anche del S&P 100).

Caso 3: l’azione fa parte dell’universo delle azioni considerate e il prezzo di chiusura dell’azione il giorno prima del rapporto trimestrale era al di sopra della media mobile di 200 giorni (GD(200)).

Caso 4: l’azione appartiene all’universo delle azioni considerate e genera, a causa della pubblicazione del rapporto trimestrale, una differenza di prezzo positiva ad apertura del mercato (denominata anche “gap positivo”); l’entità del gap, che risulta dalla differenza tra il prezzo iniziale e il prezzo finale del giorno precedente, corrisponde quindi almeno al doppio dell’ATR(21), calcolato il giorno prima della pubblicazione delle cifre.

Caso 5: identico al caso 4; unica differenza: il gap positivo corrisponde almeno al quintuplo dell’ATR(21) (calcolato il giorno prima della pubblicazione delle cifre).

Interpretazione dell’analisi

I risultati rappresentati nella figura 1 mostrano che un’entrata subito dopo la pubblicazione delle cifre trimestrali senza criteri aggiunti matematicamente non porta al successo. Indipendentemente dal fatto che l’azione faccia parte dell’indice S&P100 (cioè corrispondente ad un valore ad alta capitalizzazione, vedi caso 1) o che faccia parte solo dell’universo delle azioni esaminato (vedi caso 2): per nessun periodo di detenzione preso in considerazione si ottiene un valore medio di guadagno per trade superiore al relativo valore di riferimento.

Anche aggiungendo il GD(200) come filtro per la stima del trend non ne deriva un incremento della performance (vedi caso 3). Solo quando l’azione reagisce direttamente con un gap positivo alla pubblicazione delle cifre trimestrali, è possibile superare il Benchmark. Come evidenziato nei casi 4 e 5, l’Outperformance dipende palesemente dal valore del gap. Va però considerato il fatto che con l’aumento del gap si riduce notevolmente il numero di trade inclusi nell’analisi. Così è, per esempio, nel caso 5 dove vengono considerati solo 221 trade, mentre nel caso 4 ricorre più di 2840 volte.

Nella figura 1 non vengono rappresentati i risultati per i casi in cui un’azione viene acquistata dopo un gap negativo. Ricerche dettagliate in questo ambito hanno dimostrato che i gap negativi dovrebbero essere utilizzati solo per un’entrata long quando i valori superano di 4/5 o più volte l’ATR(21).

Un Gap positivo come reazione alla pubblicazione delle cifre trimestrali lascia intuire che le prospettive fondamentali dell’azienda sono state interpretate positivamente da parte del consiglio d’amministrazione e che la maggior parte degli operatori del mercato è stata positivamente sorpresa da questo sviluppo. Di regola, come conferma la figura 1, ciò porta ad una volatilità persistente che nel settore è denominata “Post Earnings Announcement Drift” (PEAD).

Implementazione di criteri aggiuntivi

La domanda che ci si pone dopo aver esaminato i risultati della figura 1 è la seguente: Esistono altre possibilità per migliorare i risultati senza ridurre in modo significativo il numero di trade come è accaduto nel caso 5 che considera solo 221 Trade?

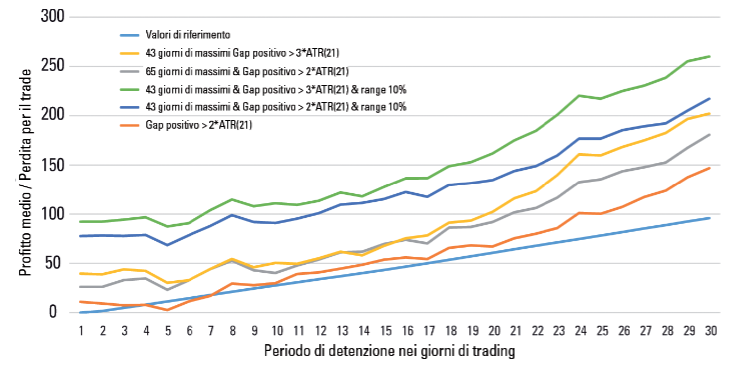

Nella figura 2 vengono mostrati i risultati per due diversi gap positivi da 2 e da 3 ATR(21) in combinazione con al massimo altri due criteri:

- il valore di entrata corrisponde ad un massimo di x giorni (con x = 43 e 65 giorni di trading).

- l’entrata non avviene direttamente all’apertura della Borsa ma al raggiungimento di un determinato valore al di sopra del prezzo di apertura; questo valore corrisponde al 10% della differenza di prezzo (massimo meno minimo) dell’ultimo giorno di trading prima della pubblicazione delle cifre trimestrali. Nella figura 2 questo criterio, se applicato, viene abbreviato con “10% range”.

F2) Guadagno/perdita media sulla base di criteri aggiuntivi

Viene mostrato il valore medio di guadagno/perdita per ogni trade espresso in dollari per un periodo di detenzione compreso tra 1 e 30 giorni di trading da una parte per i valori di riferimento (Benchmark in azzurro) e dall’altra per diversi criteri aggiuntivi che si applicano in relazione ad un Gap positivo causato dalle cifre trimestrali.

Tutte le combinazioni mostrano un significativo miglioramento rispetto ai casi mostrati nella figura 1, dal caso 1 fino al caso 4. Allo stesso tempo in nessuna delle varianti il numero dei trade inclusi nell’analisi scende sotto 830. È interessante notare che per tutte le varianti mostrate le percentuali dei successi ottenuti (il numero di trade con valore positivo) si trovano in un valore percentuale tra 54 e 58.

La conclusione finale delle analisi è quindi la seguente: Il PEAD non esiste solo in letteratura ma anche nella pratica, almeno fino alla fine del periodo considerato (31 dicembre 2015).

Strategia PEAD a breve termine

Test efficaci dei criteri, come mostrato nella figura 2, significano, purtroppo, non sempre necessariamente che da essi si possa dedurre una strategia azionaria tradabile. Può quindi accadere che nell’ambito delle simulazioni del Portafoglio si verifichino dei problemi che non erano stati previsti e che non sono risolvibili in modo soddisfacente. Una problematica tipica è rappresentata dal fatto che i segnali vengono generati non distribuiti uniformemente durante tutto l’anno, ma appaiono a gruppi.

Un’altra difficoltà può risiedere nel fatto che a causa della scarse possibilità di diversificazione e a causa del comportamento di gruppo delle azioni, certi movimenti improvvisi del mercato in singoli settori influenzano lo sviluppo del Portafoglio in modo superiore rispetto alla media.

Nel presente caso si cerca di contrastare il fenomeno per cui la maggior parte delle aziende pubblica i rapporti trimestrali in certi periodi (per esempio nella seconda metà di gennaio e nella prima metà di febbraio), limitando il periodo di detenzione a due giorni (una notte).

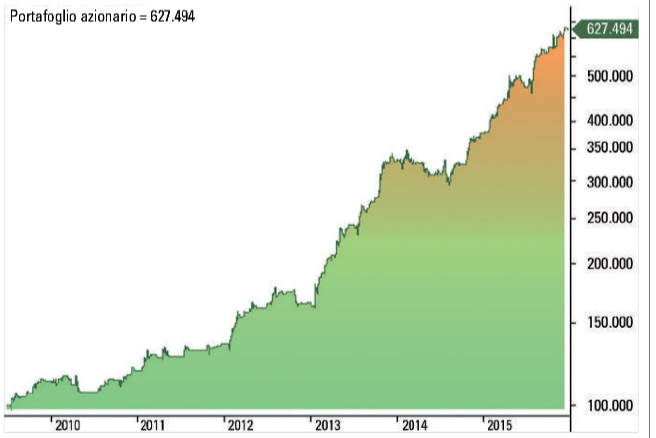

La figura 3 mostra la curva di “Performance” simulata per una strategia overnight a breve termine che sfrutta l’effetto PEAD. Questa si ottiene con una base di partenza di un margine su un conto da 100.000 dollari (cosi all’occorrenza è possibile acquistare fino al doppio del valore depositato) e presumendo slippage e commissioni di due centesimi per ogni azione sia all’entrata che all’uscita per un periodo dal 1 luglio 2009 fino al 31 dicembre 2015.

F3) Curva di performance

Il Setup d’entrata è valido se l’azione segna un gap il primo giorno di pubblicazione delle cifre trimestrali e se la quotazione d’apertura corrisponde ad un massimo di 43 giorni. L’entrata sarà quindi pari al 10% del range tra il prezzo del giorno precedente e il gap di apertura. L’uscita avviene già il giorno successivo al prezzo di chiusura. La figura mostra la curva di Performance secondo tali criteri.

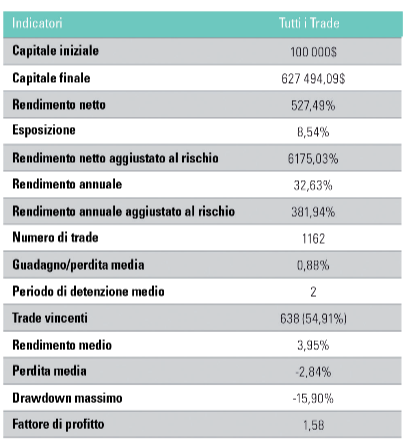

La tabella 1 riporta i rispettivi indicatori di Performance, mentre dalla tabella 2 si possono evincere i valori di Performance mensili e annuali.

T1) Indicatori della strategie PEAD a breve termine

La tabella mostra gli indicatori di Performance della strategia PEAD a breve termine considerando un totale di 2 centesimi relativamente a slippage e commissioni.

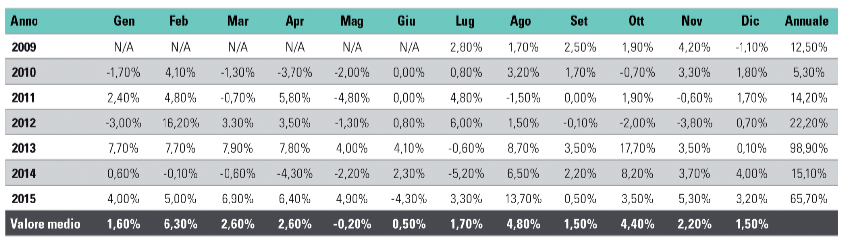

T2) Tabella dei profitti della strategia PEAD a breve termine

Dalla tabella 2 si possono evincere le performance raggiunte su base mensile e annuale.

Condizione essenziale per l’entrata è un gap positivo di almeno 2,5 volte l’ATR(21). In più è necessario che il prezzo di apertura segni un massimo di 43 giorni. L’entrata avviene quindi, come descritto prima per il criterio B nella figura 2, ad un importo definito prima dell’entrata superiore al prezzo di apertura che corrisponde al 10% del range rispetto al giorno precedente.

Se in un giorno ci sono più potenziali candidati rispetto al quantitativo che può essere inserito nel deposito, si decide l’estrazione per l’entrata nel deposito.

L’uscita avviene già il giorno successivo alla chiusura del mercato. Gli ordini di stop loss per contenere le perdite e gli ordini di take profit non trovano applicazione. La dimensione della posizione viene calcolata, analogamente alle analisi sopra riportate, sulla base dell’ATR(21) con l’unica differenza che non vengono costantemente posti alla base di ogni trade 250 dollari, ma il 0,5 percento dell’attuale saldo del conto. In questo modo è garantito che i guadagni vengano re-investiti.

Con una redditività annuale (CAR) del 32,63 percento e una diminuzione massima registrata nel conto di trading (“Drawdown” massimale: MDD) di poco meno del 16 percento, questa strategia dimostra il notevole rapporto di redditività/”Drawdown” di 2:1.

Nella figura 4 sono rappresentati a titolo esemplificativo due trade dell’anno 2015 relativi alle azioni di Vera Bradley Inc. (Simbolo: VRA). Le frecce verdi e rosse segnalano la rispettiva entrata e uscita.

F4) Grafico giornaliero delle Azioni di Vera Bradley

Vengono mostrati i punti di entrata ed uscita (freccia verde e rossa) in VRA, che hanno portato ad un’entrata subito dopo la pubblicazione delle cifre trimestrali e un gap positivo. L’uscita è avvenuta il giorno immediatamente successivo all’entrata al prezzo finale.

La curva di “Performance” simulata, così come gli indicatori, ha comunque una valenza principalmente orientativa per mostrare quale potenziale abbia la strategia. Pertanto ha senso fare una simulazione della strategia con dati “Intraday” e testare anche l’impatto di eventuali ordini stop-loss per contenere le perdite.

Anche la considerazione o non-considerazione di determinate azioni per esempio legate all’ambito della bio- tecnologia (con queste azioni si corre un alto rischio di ritiro dalla negoziazione nel corso della giornata di trading), dovrebbe essere sottoposta ad un’analisi più approfondita.

Conclusione

Solo nel momento in cui con la pubblicazione delle cifre trimestrali si verifica anche un gap all’apertura del mercato, si può dimostrare un vantaggio matematico, che è collegato all’acquisto della relativa azione direttamente all’apertura (o subito dopo). A riguardo va considerato che il gap deve avere una certa dimensione minima che può essere determinata in base al valore ATR(21) relativo al giorno precedente la pubblicazione del rapporto trimestrale. In più sarebbe sensato aggiungere ulteriori criteri per aumentare il vantaggio matematico.

La strategia overnight presentata prende in considerazione tutti i criteri aggiuntivi trattati precedentemente e genera un rapporto fra redditività annuale e Drawdown massimo di 2:1, considerando commissioni e slippage. La strategia stessa presenta un ulteriore potenziale di crescita e potrebbe essere la base per ulteriori indagini, soprattutto su base “Intraday”.

Strategy snapshot

| Nome della Strategia | Strategia PEAD a breve termine |

|---|---|

| Tipo di Strategia | Fare trading dopo la pubblicazione delle cifre trimestrali |

| Orizzonte temporale/Time frame | Grafico giornaliero con un periodo di detenzione di due giorni di trading (notte compresa) |

| Setup | Gap positivo causato dalle cifre trimestrali, con un valore di almeno 2,5xATR(21); il valore di apertura del gap corrisponde ad un massimo di 43 giorni |

| Entrata | Nel giorno del gap al punto x:x = prezzo di apertura più il 10 percento della differenza di prezzo del giorno precedente |

| Uscita | Prezzo finale del secondo giorno di trading |

| Gestione del rischio e del capitale | La dimensione della posizione viene determinata in modo tale che con l’entrata della posizione un movimento delle azioni di un ATR(21) corrisponda al 0,5 percento del saldo attuale del conto |

| Numero medio di segnali | Circa 170 segnali all’anno |

© RIPRODUZIONE RISERVATA