Ammutinamento in seno alla Bce con Lagarde? Intanto il cambio euro-dollaro parla chiaro, mentre appare curioso il timing del ritorno dei gilet gialli nelle piazze francesi...

Segnali tutti da interpretare, ma che cominciano a incasellarsi, uno dopo l’altro. Quasi un incastro perfetto, degno delle tessere di un mosaico. L’Europa che lotta contro la prospettiva di un secondo round di lockdown tradisce nervosismo, a partire dal pressing irrituale - nel suo tono esplicito e quasi da iscrizione ufficiale nell’agenda dei lavori alla voce emergenza - rispetto alla riforma del Mes. Nemmeno a dirlo, a monopolizzare l’attenzione dell’Ecofin ci ha pensato l’atteggiamento al riguardo dell’Italia.

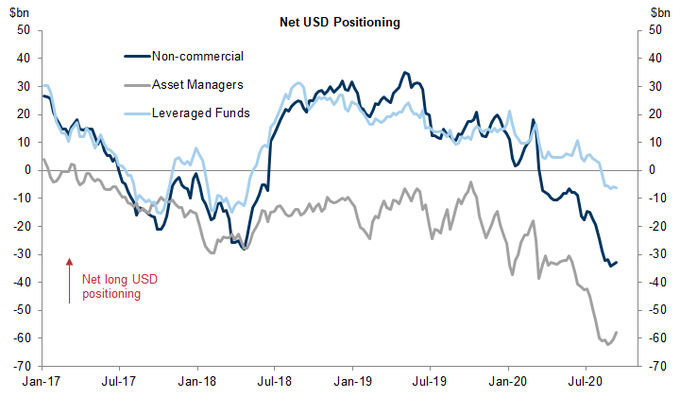

Ma che qualcosa cominci seriamente a stonare fra le voci del coro, lo dimostra questo grafico, il quale chiarisce plasticamente come nella sua conferenza stampa post-Consiglio direttivo, Christine Lagarde abbia di fatto fallito miseramente in quella che è la missione principale di un banchiere centrale: comunicare con il mercato.

Fonte: Bloomberg

Il trend del cambio euro/dollaro parla chiaro, almeno quanto il ridimensionamento della questione offerto alla platea dei giornalisti dall’ex capo dell’Fmi. Il tutto, particolare che appare ancora più grave, in netto contrasto con il tono e i contenuti espressi solo pochi giorni prima dal capo economista della Bce, Philip Lane.

BCE, ammutinamento contro Lagarde

L’andamento della moneta unica, in tal senso, è esplicativo. Ed ecco che a margine della riunione dei ministri delle Finanze europei, a prendere la parola ci ha pensato il numero due dell’Eurotower, Luis de Guindos, a detta del quale «la Banca centrale europea non pone obiettivi sul tasso di cambio all’interno della sua politica ma questa dinamica appare una variabile importante e l’istituto monitora i suoi eventuali effetti sulla stabilità dei prezzi».

Ammutinamento in seno alla Bce? O semplicemente il più classico dei giochi delle parti fra dirigenti, quasi la trasposizione valutaria del classico schema hollywoodiano del poliziotto buono e quello cattivo?

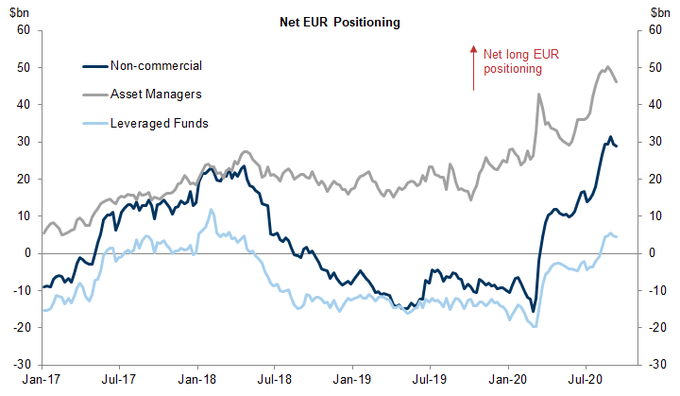

Qualcosa si è mosso sui mercati, questo è certo. E in maniera chiara, come mostrano questi due grafici.

Fonte: Goldman Sachs

Fonte: Goldman Sachs

Il cambio euro dollaro parla chiaro

Se le posizioni long sull’euro hanno cominciato un lento ma chiaro ritracciamento, quelle short sul dollaro segnalano come una parte del mercato non si dimostri più così certa della sostenibilità dell’attuale debolezza del biglietto verde.

E il fatto che certi trend si sostanzino fra la riunione della Bce della scorsa settimana e quella della Fed attesa per il 15 e 16, pare evidenziare possibili scenari. Jerome Powell e soci continueranno a intrattenere il mercato con le loro dotte e accademiche discussioni sul nuovo approccio verso il tasso di inflazione oppure entreranno nel vivo del discorso, comunicando al mercato cosa intendono fare da qui alla fine dell’anno in merito al Qe4?

E se occorre basarsi sui segnali, un paio arrivati a ridosso del fine settimana non paiono far propendere per cieli sereni ancora per molto. Il primo ha visto JP Morgan rompere gli indugi e richiamare tutti i traders al lavoro in presenza nei suoi uffici: stop allo smart working.

Più che una scelta politica, a detta di molti quasi una chiamata alle armi: insomma, tutti allineati e pronti alla battaglia.

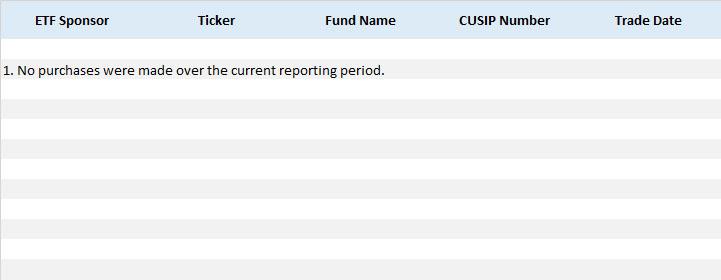

Secondo e più grave, lo mostra questa schermata:

Fonte: Federal Reserve

È tratta dalla sezione «Secondary Market Corporate Credit Facility» della Fed, la quale mostra come la Banca centrale Usa nel mese di agosto non abbia acquistato un solo singolo ETF. Il tutto, dopo che a far data al 31 luglio e con partenza fine marzo, l’istituto di Washington aveva incamerato qualcosa come 112.840.734 azioni di vari fondi negoziati. Di fatto, per tutto il mese scorso la Fed ha smesso di supportare direttamente il mercato obbligazionario corporate statunitense.

Pausa di riflessione? Oppure un messaggio telegrafato al mercato, potenzialmente fatale visto il numero di zombie firms mantenute artificialmente in vita dal paso doble compiuto dalla Federal Reserve fra metà e fine marzo, prima ampliando a dismisura la platea di collaterale accettato per operazioni di rifinanziamento e poi inagurando appunto la sua facility di acquisto diretto di quello che a tutti gli effetti è distressed debt.

Nella Bce i complotti non sono finiti

C’è poi la seconda ipotesi, alternativa e speculare: qualcuno si attende che, al netto del mero mantenimento dei termini del PEPP ribadito la scorsa settimana da Christine Lagarde, la prossima riunione della Bce veda il Consiglio obbligato a prendere atto di una situazione macro dell’eurozona tale da necessitare un aumento del supporto, sia nel controvalore che nella durata, con buona pace della Bundesbank. Ovvero, guerra valutaria indiretta e generata da una ulteriore, pericolosa discesa della Bce nei meandri molto borderline di un’operatività che abbia nel proprio arsenale ormai soltanto armi da opzione nucleare, tipo i tassi negativi.

In tal senso - e qualche malalingua fa notare al riguardo la nazionalità del passaporto che sta nella borsetta della presidente dell’Eurotower - fa riflettere lo strano timing che ha visto tornare in piazza in grande stile i Gilet gialli francesi, totalmente spariti per mesi - ovviamente, anche a causa del lockdown, almeno fino a maggio - e ora palesatisi in grande spolvero e nel pieno di una nuova ondata di Covid nel Paese, con il chiaro intento di provocare la reazione della polizia chiamata a disperdere assembramenti e violazioni delle norme sanitarie di comportamento individuale.

Distrazione di massa? La questione non appare poi così peregrina, quantomeno per il fatto che le manifestazioni siano comparse dal nulla proprio a pochi giorni dalla presa d’atto da parte del governo francese dell’insufficienza di quanto stanziato finora per riattivare l’economia, alla luce di previsioni che vedono il PIL a -11% a fine 2020 e dopo un -13,8% del secondo trimestre.

Il nuovo pacchetto di stimolo presentato a inizio settimana equivale al 4,5% del Pil e porterà il totale di quanto messo in campo finora a circa il 10% del prodotto interno lordo transalpino: parliamo di altri 100 miliardi, divisi fra tagli fiscali e incentivi per le imprese (30 miliardi), investimenti in conversione verde e trasporti (35 miliardi) e coesione sociale (35 miliardi), ovvero sussidi.

E come si finanzia una simile messe di denaro iniettata nell’economia, quando la ratio debito/PIL è già vista al 121% alla fine di quest’anno? Deficit, certo. Ma occorre che la Bce faccia la sua parte, stante il livello estremo di utilizzo dalla facility per l’acquisto di debito corporate (Pspp) da parte delle aziende d’Oltralpe e la quantità di securities quantomeno esotiche che giacciono nei Level 3 degli istituti francesi, fra autocallables e leveraged loans.

Insomma, l’euro/dollaro rischia di diventare - prima ancora che materia di guerra valutaria in punta di supremazia nell’export come chiave di ripresa - il proxy più evidente delle mosse delle Banche centrali a livello di politiche espansive. Evidente ma anche potenzialmente dissimulatorio. Ora la palla passa alla Fed, quantomai padrona del gioco. E tenutaria del banco chiamato a distribuire le carte necessarie per affrontare la partita di un autunno-inverno che presenta più di una criticità estrema, presidenziali Usa in testa.

Resta un interrogativo: conterà di più bluffare meglio o andare a vedere per primo il bluff altrui? Perché una cosa è certa: fra dibattito sull’inflazione e negazione dell’euro forte come preoccupazione, sia Fed che Bce finora hanno nascosto le carte.

© RIPRODUZIONE RISERVATA