Il GDPNow della Fed di Atlanta scende a +0,2%: in termini reali è contrazione. E mentre Ottawa si prepara al rialzo dei tassi in aprile, Francoforte potrebbe finire imprigionata nella terra di mezzo

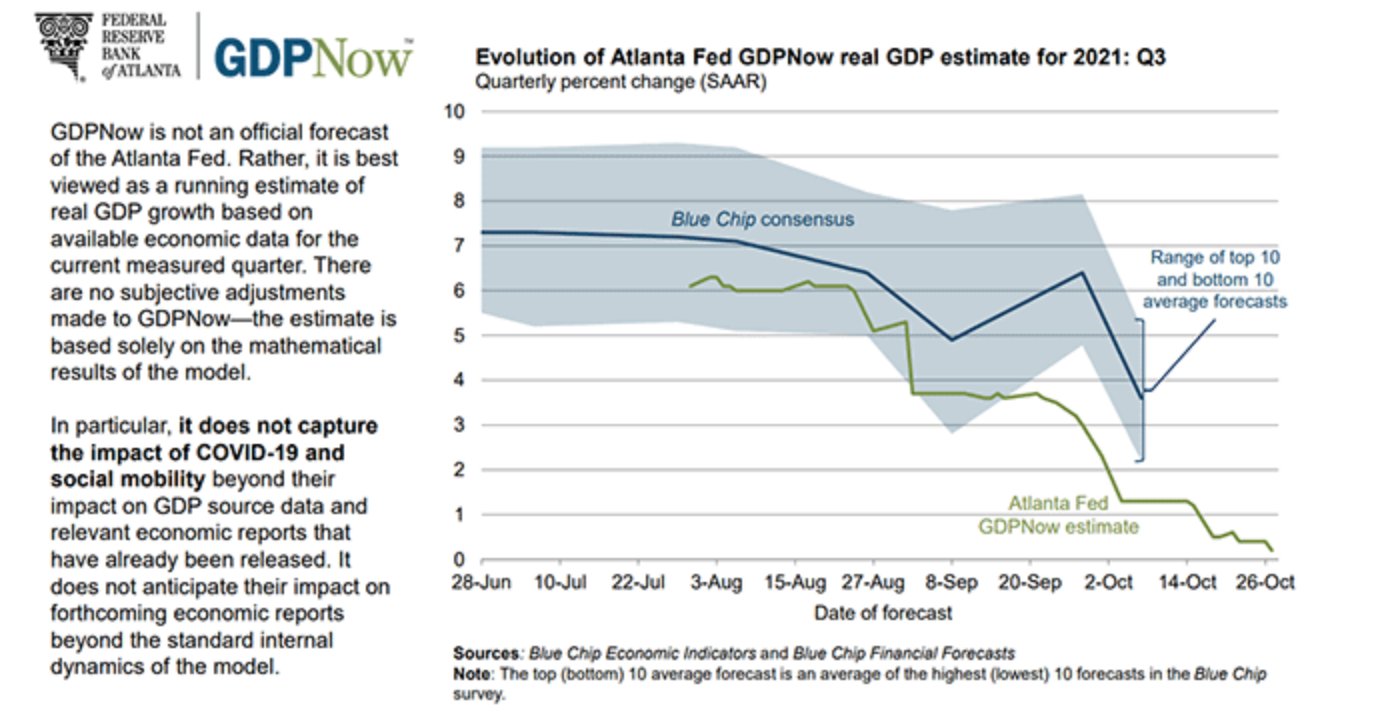

Altra rilevazione, altra revisione. Al ribasso. L’aggiornamento del GDPNow della Fed di Atlanta, il tracciatore del Pil in tempo reale, oggi ha segnato ancora il passo: nel terzo trimestre l’economia Usa è cresciuta solo del +0,2% dallo 0,5% della scorsa settimana e dall’1,2% del 15 ottobre. Ma, soprattutto, dal +6% di agosto e dal +14% di maggio. Di fatto, in termini reali, il trend è già in negativo.

Questo nonostante l’area azzurra del grafico,

Evoluzione del tracciamento in tempo reale del Pil Usa (3 trimestre)

Fonte: Atlanta Fed

Evoluzione del tracciamento in tempo reale del Pil Usa (3 trimestre)

Fonte: Atlanta Fed

relativa alle stime delle banche d’investimento, veda ancora il Pil poco sotto il 4%. Non per molto, probabilmente. Perché il tracollo delle spedizioni industriali che ha visto l’export Usa cedere il 4,7% dopo il record assoluto di agosto, ha spinto Goldman Sachs a tagliare essa stessa le stime sulla crescita dello scorso trimestre, ora al 2,75%. Il tutto in un contesto che, giorno dopo giorno, pare complicarsi. Se da un lato l’ipotesi di stagflazione appare ormai ufficialmente sul tavolo, dall’altro la Fed si trova costretta a perpetuare pubblicamente la sua promessa di taper del programma di stimolo pandemico da metà novembre o metà dicembre a massimo. Il tutto a una settimana dal prossimo Comitato monetario previsto per il 2 e 3 novembre, a questo punto costretto a offrire al mercato una versione definitiva del da farsi.

Riduzione degli acquisti già prezzata dai rendimenti in salita e da una Wall Street che cerca altrove, fra trimestrali e colpi d’ala in stile Tesla, i propri sostegni in attesa del nuovo giro di giostra? Manca poco e lo si scoprirà. Nel frattempo, a rompere gli indugi ci hanno pensato i vicini canadesi. La Bank of Canada, infatti, ha annunciato l’intenzione di concludere anzitempo il proprio QE, attualmente fissato a 2 miliardi di dollari canadesi di controvalore alla settimana e in grado di dare vita a una dinamica come quella rappresentata nel grafico come risposta alla pandemia.

Evoluzione dello stato patrimoniale della Bank of Canada

Fonte: Bloomberg

Evoluzione dello stato patrimoniale della Bank of Canada

Fonte: Bloomberg

Di più, a fronte di un’inflazione che si sta facendo aggressiva e che ha obbligato la Banca centrale ad alzare le stime sia per l’anno in corso che per il 2022 al 3,4%, Ottawa si prepara a un primo rialzo dei tassi già fra aprile e maggio del prossimo anno. Detto fatto, il rendimento del titolo canadese a 2 anni è balzato di 24 punti base superando l’1% di yield.

E la Bce, cosa farà domani? Continuerà con la narrativa della transitorietà dell’inflazione, di fatto blandendo il mercato con limitate e vaghe promesse di scale back degli acquisti oppure entrerà forza quattro in controtendenza, lasciando intendere che il PEPP appare destinato a tramutarsi in strumento sistemico e permanente dopo il 31 marzo prossimo? Da un lato, le dimissioni a sorpresa di Jens Weidmann dalla guida della Bundesbank (e da quella dei falchi in seno al board), parrebbero far propendere per la seconda ipotesi. Soprattutto se proprio dalla Germania arriva la notizia che il ministero dell’Economia ha ufficialmente tagliato le stime per il Pil dell’intero anno in corso dal 3,5% dello scorso aprile al 2,6%.

Ovviamente, cercando di controbilanciare la mossa con la revisione al rialzo della crescita per il 2022, passata dal 3,6% al 4,1%. D’altronde, sparare cifre tranquillizzanti non costa nulla. Il problema è rendere digeribili le ormai sistemiche revisioni al ribasso. Ma a spaventare in senso opposto è questo grafico,

Evoluzione dei prezzi alla produzione in Spagna

Fonte: Bloomberg

Evoluzione dei prezzi alla produzione in Spagna

Fonte: Bloomberg

il quale mostra come i prezzi alla produzione in Spagna siano cresciuti del 23,6% su base annua a settembre, l’aumento maggiore dal 1977 e del 5,5% su base mensile, l’avanzamento più ampio in assoluto da quando vengono tracciate le serie storiche.

Che fare, quindi? La realtà macro mostra palesi segnali di rallentamento della ripresa, accompagnati da indicazioni in tal senso anche dalla Cina (oltre che dagli Usa), quindi verrebbe istintivo pensare a una postura da colomba, quantomeno al fine di tranquillizzare i mercati e soprattutto gli spread, già in decisa traiettoria di nervosismo. Dall’altro, l’inflazione comincia a diventare più che uno spauracchio e il fatto che la stessa Fed abbia abbandonato ufficialmente la tesi della transitorietà, parlando apertamente di un trend che si protrarrà per buona parte del 2022, fa capire come l’azzardo di un boost alla prospettiva di Pepp prolungato potrebbe letteralmente incendiare le polveri.

E questo ultimo grafico

Trend dei controvalori di acquisti settimanali del Pepp

Fonte: Pictet/Bce

Trend dei controvalori di acquisti settimanali del Pepp

Fonte: Pictet/Bce

sembra mettere a nudo una realtà nota a tutti ma da tutti ufficialmente negata: nonostante si sia ormai entrati nella terza settimana dell’ultimo trimestre dell’anno, i controvalori di acquisti settimanali dell’Eurotower sono perfettamente in linea con quelli dei due trimestri precedenti. Anzi, i 18,6 miliardi netti dell’ultima sessione di intervento sono addirittura sopra la media, al netto delle alte redemptions. Nonostante questo, gli spread tremano. Quello italiano in testa.

Attenzione, quindi. La Bce è chiamata alla sua decisione meno attesa e strombazzata mediaticamente ma più importante dall’inizio della pandemia: evitare - anche nel linguaggio e nella percezione - il policy error che scateni la tempesta, già in ebollizione all’orizzonte. Anzi, trattandosi della transalpina Christine Lagarde, il faux pas. Insomma, un’uscita come quella relativa alla Bce che non annovera fra i suoi compiti quello di calmierare gli spread potrebbe scatenare l’inferno.

© RIPRODUZIONE RISERVATA