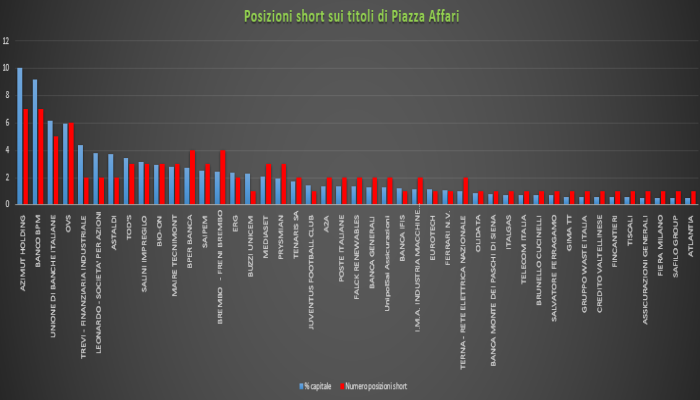

L’analisi delle posizioni nette corte effettuata dall’Ufficio Studi di Money.it evidenzia come si sia ridotta l’esposizione ribassista a Piazza Affari. I decrementi più importanti riguardano il titolo del settore dell’abbigliamento, particolarmente vessato durante il 2018

Le prime battute del 2019 hanno evidenziato un crescente nervosismo degli operatori, con i principali indici azionari mondiali che hanno recuperato abbondantemente le perdite messe a segno in avvio di settimana.

Questa agitazione nei mercati si riflette nelle posizioni dei fondi, che quotidianamente spostano ingenti quantità di capitale nei mercati finanziari. A tal proposito, dal confronto tra l’ultimo aggiornamento posizioni nette corte pubblicate da Consob e quello relativo alla scorsa ottava si nota una generale diminuzione dell’esposizione corta a Piazza Affari.

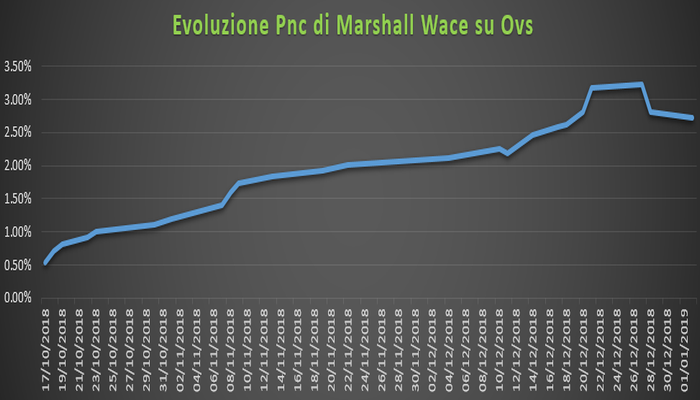

In particolare, è da porre in evidenza come si sia ridotto il numero di pnc su Ovs, titolo vittima di un pesante sell-off nel corso del 2018 e che dai minimi del 14 dicembre dello scorso anno ha recuperato oltre il 69% del suo valore. Rispetto alla situazione al 28 dicembre 2018, la società società ha visto liberarsi l’1,55% di capitale sociale detenuto dagli investitori istituzionali in ottica ribassista.

Elaborazione Ufficio Studi di Money.it

In totale, sull’azienda del comparto dell’abbigliamento pesano sei posizioni ribassiste in essere: di queste, Marshall Wace, Connor, Clark & Lunn IM e JP Morgan detengono le quote più importanti, corrispondenti rispettivamente al 2,68%, 0,80% e allo 0,69% di capitale della società.

Tra questi fondi, Marshall Wace continua quindi a detenere la fetta di capitale più importante rispetto agli altri.

Elaborazione Ufficio Studi di Money.it

L’evoluzione dell’esposizione corta dell’investitore inglese però, fa emergere il fatto che esso stia diminuendo progressivamente la sua quota di ribassi, risultata in costante crescita dal 17 ottobre 2018.

Il progressivo rafforzamento dei prezzi della società, unito ad una diminuzione della quota di capitale tenuta sotto l’assedio degli investitori istituzionali, potrebbe indicare come il peggio abbia la possibilità di considerarsi passato.

Il quadro generale

Elaborazione Ufficio Studi di Money.it

Osservando ora la situazione dal grafico aggregato, restano Azimut, Banco BPM e UBI Banca le quotate che gli hedge funds preferiscono vendere. Rispetto alla precedente settimana però la quota di short di tutte queste quotate, con l’eccezione dell’istituto guidato da Giuseppe Castagna, si è ridotta.

In particolare, su Azimut pesano 7 posizioni corte e il 10,04% di capitale detenuto dai fondi in ottica speculativa. Banco BPM presenta invece 7 pnc e il 9,17% del capitale sociale sotto lo scacco degli hedge funds. Ad ostacolare la strada del rialzo su UBI Banca sono invece 5 posizioni ribassiste in essere e il 6,19% di capitale vittima della fame di short degli operatori internazionali.

© RIPRODUZIONE RISERVATA