Sospinta dalla chiusura forzata di posizioni short, la criptovaluta ha festeggiato Natale con un nuovo rally. E adesso JP Morgan parla chiaramente di «parità aurea»: con una ratio attuale 1:8, nel medio periodo vorrebbe dire quota 216.000. Bolla o nuovo safe haven?

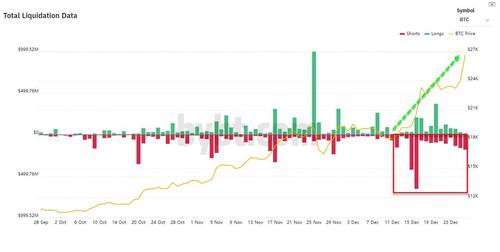

Meno di 24 ore. A ridosso del Natale, quando gran parte del mondo cercava di dimenticare l’incubo Covid, fra lockdown e divieti sotto l’albero, Bitcoin ha deciso di mettere la freccia, superare e andare in fuga. Perché quando in quel brevissimo lasso di tempo la tua valutazione passa da poco sopra i 24.000 dollari a oltre 26.600, come mostra il grafico sottostante, significa che qualcosa si è definitivamente innescato.

Il grafico targato Bloomberg mostra la recente crescita del Bitcoin fino al picco dei 26.600 dollari.

Nel caso in questione, la fuga di massa di chi ancora scommetteva contro la regina delle criptovalute. Nella notte più magica dell’anno, quantomeno nel mondo occidentale, Bitcoin è come se avesse mostrato l’uscita di sicurezza ai suoi detrattori, invitandoli - in virtù proprio dello spirito natalizio - a un ultimo, estremo ripensamento. Prima di farsi davvero male. E i due grafici sottostanti mostrano plasticamente l’accaduto.

Grafico realizzato da Bybt.com.

Grafico realizzato da Bloomberg/Zerohedge.

Stando a quanto riportato da CoinTelegraph, solo nelle ultime 24 ore sono stati pari a 131 milioni di controvalore i contratti futures liquidati e fino a quando il mercato dei derivati continuerà a registrare un numero di venditori a ogni costo di questo livello, le valutazioni di Bitcoin non potranno che salire. Sempre di più.

Bitcoin: prossima fermata 40mila dollari?

Prossima fermata da onda di impulso, oltre quota 40.000, stando a un trader interpellato dal sito. Insomma, il più classico degli short squeeze, liquidazioni forzate di posizioni ribassiste che spingono automaticamente al rialzo il prezzo dell’asset su cui si stava scommettendo contro. E più di un analista non ha dubbi sulla dinamo di questo trend.

Primo, un afflusso enorme di nuova clientela retail emerso nel corso del periodo di vacanza. Il quale consente maggiore possibilità di navigare su Internet per informarsi e porta con sé, almeno negli Usa, la possibilità di uno scambio di opinioni con parenti e amici. Insomma, il passaparola. Un tempo serviva per scoprire il ristorante che serve la bistecca migliore, oggi per l’investimento più redditizio da farsi dal salotto di casa.

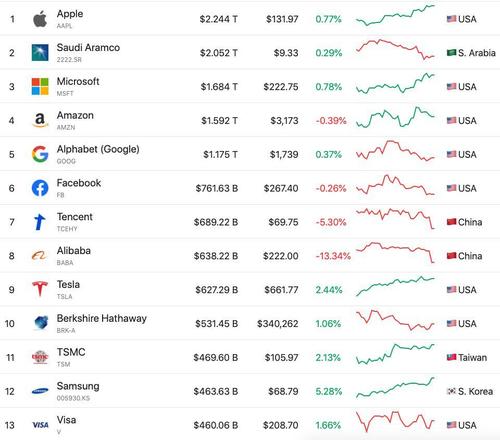

Secondo, l’esodo di chi già operava su criptovalute come Ripple e altre alternative verso la casamadre del nuovo business. E prima del balzo natalizio, Bitcoin aveva già comunque avuto un motivo per festeggiare. Sempre in base a quanto riportato dalle aggiornatissime cronache di CoinTelegraph e come mostra il seguente grafico, la valutazione di Bitcoin con i suoi 462 miliardi aveva superato quella di Visa con i suoi 460,06 miliardi, stando alle ultime valutazioni di Yahoo Finance.

Grafico e valutazioni targate Yahoo Finance.

Ovviamente, i puristi dell’analisi finanziaria obietteranno ex ante come il paragone fra quello che è sostanzialmente un protocollo software peer-to-peer e una corporation con fine di lucro non regga ma, paradossalmente, in questo caso è il valore simbolico del dato a rendere questo ulteriore sorpasso compiuto da Bitcoin un qualcosa di realmente spartiacque.

Non solo perché la stessa Visa nei mesi recenti ha seguito l’esempio di PayPal e Square, mostrando un chiaro interesse verso la criptovalute anche attraverso la sua divisione ad hoc, Wirex, ma soprattutto perché superare in valutazione ciò che nel mondo è unanimemente riconosciuto come il simbolo stesso della transazione alternativa al contante e l’incarnazione del credito inteso come anticipazione del proprio flusso di cassa reddituale - ovvero, ossigeno salariale sotto forma di «strisciata» - non potrà che ulteriormente ampliare l’interesse dei soggetti istituzionali verso Bitcoin.

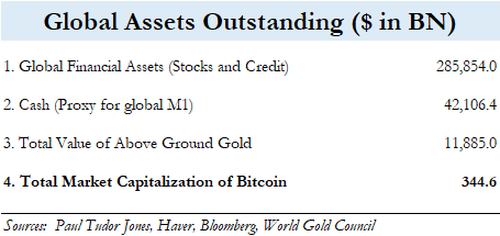

Trend che, fra l’altro, negli ultimi mesi ha conosciuto un’impressionante accelerazione, corredata anche da inattese conversioni di detrattori ante litteram del mondo cripto. Insomma, sky is the limit. Almeno, apparentemente. E ne è convinta JP Morgan, la quale dopo aver snobbato la criptovaluta per trimestri sta continuando ad aggiornare il suo price target, operando le proprie proiezioni su una scala prospettica che parte da questa tabella e questo grafico che seguono.

Tabella targata JP Morgan.

Grafico targato Bloomberg/Zerohedge.

La prima è relativa ai valori degli assets globali (bond, azioni, liquidità, oro) e il secondo mette in correlazione il trend di crescita parallela del controvalore di debito con rendimento negativo mondiale in virtù del Qe sincronizzato e sistemico (dinamica che non appare destinata a ridimensionarsi in tempi brevi) con i prezzi appunto di oro e Bitcoin.

Se davvero, come sembrerebbe confermare la dinamica degli ultimi due mesi, la criptovaluta sta diventando un’alternativa di investimento come bene rifugio, tale da sottrarre flussi diretti in uscita dai Gold Etf e dovesse muoversi verso una parità aurea che al livello attuale di market cap risponde a una ratio di 8 a 1, già nel medio periodo i 27.000 dollari quasi raggiunti potrebbero diventare 216.000. Follia? JP Morgan è convinta di no.

E proprio la spinta garantita a questo rally dagli investitori istituzionali rispetto a quella unicamente ascrivibile ai blog del 2017 (terminata con l’esplosione della bolla), sembra offrire la base a questa previsione ultra-bullish. Una cosa è certa: da fenomeno per nerd e materia da ennesima FOMO del mercato - Fear Of Missing Out, timore di perdere il treno che passa solo una volta -, Bitcoin sta diventando materia estremamente establishment, quasi politica.

E visti i volumi sempre crescenti, da maneggiare con estrema cautela. Perché più aumenta la potenza dell’esplosivo, più diviene instabile. E certe dinamiche di chiusura in corner del mercato da parte delle whales emerse nelle ultime settimane mostrano un pericoloso istinto alla replica delle più deteriori abitudini di Wall Street da parte delle «mani forti» che hanno fiutato l’affare. Abitudini come quella degli short squeezes strutturali. E ad orologeria.

© RIPRODUZIONE RISERVATA