Scandalo BCE: un’inchiesta del Wall Street Journal svela come il capo economista Lane stia «commissariando» Lagarde, un siluro prima dell’imminente riunione del board. Intanto lo spread Btp/Bund anticipa tempesta.

Un siluro. Invisibile a ogni radar, perché sparato a freddo. In tempo di pace. E, di fatto, riconducibile al più classico dei paradigmi da fuoco amico.

A poco più di una settimana dal board decisivo per rispondere in maniera efficace al fall-out economico da seconda ondata di pandemia, la Bce precipita nella bufera.

Il Wall Street Journal, infatti, ha reso noto come, a seguito dalla clamorosa gaffe comunicativa dello scorso 12 marzo - quando Christine Lagarde stupì la platea di giornalisti sottolineando che «la Banca centrale non è qui per calmierare gli spread» -, il capo economista dell’Eurotower, Philip Lane, abbia cominciato una serie di telefonate private verso «investitori selezionati» per «chiarire il pensiero della numero uno».

Di fatto, una sorta di commissariamento sotto forma di tutela politica dell’integrità e della credibilità di un’istituzione che di lì a poco sarebbe stata chiamata a compiere proprio il mandato ufficialmente negato dalla Lagarde: comprimere artificialmente gli spread più a rischio, Italia in testa, attraverso gli acquisti in deroga alla capital key del piano pandemico emergenziale, il Pepp.

leggi anche

Cos’è il PEPP della BCE e come funziona?

Il quotidiano statunitense parla di «dozzine di telefonate private» con almeno 11 fra banche e investitori singoli, spaventati dall’uscita in stile Bundesbank della ex numero uno dell’Fmi. Ma, cosa ben più grave dello stesso commissariamento de facto della numero uno, il fatto che lo scoop del Wall Street Journal sveli platealmente al mercato e al mondo quello che da tutti era conosciuto come il best kept secret del sistema, il segreto di Pulcinella che nessuno osava raccontare: l’esistenza di una ristretta cerchia di soggetti privilegiati - 18, stando alla ricostruzione -, i quali possono vantare il privilegio di una linea diretta di comunicazione con la Bce.

Fra questi sarebbero presenti - a detta della ricostruzione del WSJ e confermata da almeno tre parti in causa, ovviamente sotto forma anomima - AXA SA, BlackRock, Pimco, Citigroup, Deutsche Bank AG, Goldman Sachs Group, JPMorgan Chase e UBS Group AG.

E se il Wall Street Journal, millantando un candore poco credibile da parte del quotidiano che sguazza nelle pastoie del mercato Usa da sempre, sottolinea come «quelle telefonate rischiano di offrire l’immagine di investitori privilegiati che possono basarsi su un’informazioni sensibili e di prima mano », quanto emerso rischia di trascinare se non nel fango, certamente nell’ombra, la reputazione di un soggetto oggi più che mai di esiziale importanza per l’eurozona.

«Non si alza il telefono solo per parlare con quelli che possono apparire i pochi eletti. Quantomeno, non quando il tuo ruolo è quello di banchiere centrale. Certamente, questo non aiuta a livello di credibilità nelle relazioni pubbliche», dichiara Panicos Demetriades, ex membro del rate-setting committee della Bce e numero uno della Banca centrale di Cipro.

Mentre per Stefan Gerlanch, ex vice di Philip Lane quando questi era a capo della Banca centrale irlandese, «sarebbe desiderabile e auspicabile che tutti possano avere accesso contemporaneo a informazioni di quella rilevanza. Altrimenti, diciamo che non si sta giocando su un campo che possiamo definire neutro». Anche perché è la natura del messaggio contenuto in quelle telefonate a gettare ombre: non tanto perché rappresenti davvero un unicum senza precedenti ma perché, di fatto, reso ora palese e noto en plein air, scoperchiando un vaso di Pandora di diffidenza.

Philip Lane, intervenendo per «chiarire» il pensiero di Christine Lagarde rispetto alla questione degli spread, ha infatti operato una moral suasion diretta su grandi banche e fondi affinché non cominciassero a scaricare detenzioni di titoli di Stato, immediatamente prezzati come a rischio dopo le parole della numero uno.

Oltretutto, nel pieno dell’esplosione pandemica in tutta Europa, dopo lo scoppio virulento del focolaio proprio in Italia, patria del Btp versione bomba a orologeria. Tanto più che, proprio per evitare simili imbarazzi, nel 2015 la stessa Bce sotto la guida di Mario Draghi impresse un giro di vite a livello di regole sulla comunicazione, dopo che un membro del board fu protagonista di un meeting a porte chiuse con un ristretto numero di investitori e durante il quale rivelò in anticipo i cambiamenti nei criteri del programma di acquisti obbligazionari.

Raggiunto dal Wall Street Journal per chiarire la vicenda, un portavoce della Bce si è visto costretto a confermare che dopo l’infausta conferenza stampa del 12 marzo scorso, «vi furono telefonate ma con l’unico scopo di sondare i punti di vista e le reazione degli economisti su questioni tecniche».

Di più, l’Eurotower conferma che «le conversazioni toccarono unicamente informazioni già pubbliche e che, in nome della politica di trasparenza, la Banca centrale ha reso noti i nomi delle istituzioni in causa».

Di fatto, nessuna smentita possibile. Il tutto, a poche ore da quello che era già parso uno strano quanto clamoroso voltafaccia da parte di una delle più accreditate alleate di Christine Lagarde contro la linea di eccessivo rigore del cosiddetto fronte del Nord Europa.

Isabel Schnabel, membro tedesco del board ma fino ad oggi contraltare molto efficace alle pulsioni di rivolta del capo della Bundesbank, Jens Weidmann, intervistata da Bloomberg ha infatti lanciato un messaggio tutto da interpretare, in vista della riunione del Consiglio della prossima settimana:

«Non ci sentiamo obbligati da quello che i mercati si attendono da noi. Siamo guidati solo dal nostro mandato».

Come dire, nessun automatismo o imposizione silente verso un ampliamento e prolungamento del Pepp in base ai desiderata degli investitori: forse era a conoscenza del tornado che di lì a poco si sarebbe abbattuto sull’Eurotower e, furbescamente, è scesa a tempo di record dal carro della presidente, prima che quello si ribaltasse e finisse nel fosso?

Quel richiamo all’indipendenza politica e al mandato statutario come unico riferimento fa pensare, quantomeno alla luce del contenuto del servizio del Wall Street Journal. Calcolando poi che il 15 dicembre, subito dopo il board, il falco Yves Mersch lascerà il suo posto in Consiglio al falco dei falchi, l’executive director della Banca centrale olandese, Frank Elderson, quello che si sta stringendo attorno all’ex numero uno dell’Fmi appare un cerchio decisamente inquietante. E sempre più soffocante. Isolata, screditata dal ruolo di supplente compiuto da Philip Lane sul crinale della legittimità statutaria (e ben oltre quello della ritualità), costretta a mediare in un momento in cui invece servirebbe il massimo di coesione: il barometro pare segnare tempesta.

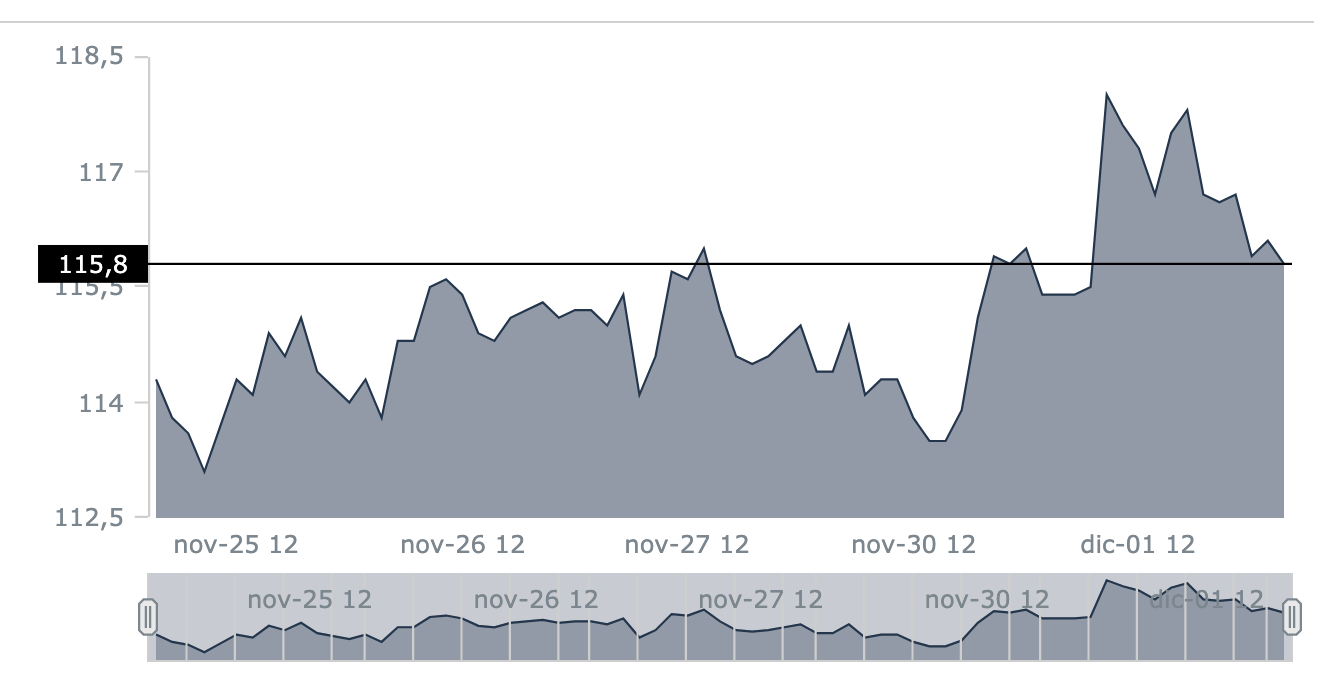

E il rischio pare già essere stato percepito dallo spread Btp-Bund, tornato negli ultimi due giorni in area 120 punti base, nonostante il recente successo dell’asta su scadenza quinquennale con rendimento a zero e protagonista nell’ultima seduta di un clamoroso recupero di fine contrattazioni che svelava di fatto l’intervento di mani forti per placare la tensione, prima che venisse percepita in pieno.

La stessa Bce? Banche o assicurazioni italiane? Poco importa, la questione resta sempre la stessa: mentre Portogallo e Spagna piazzano i loro decennali allo 0% di rendimento e in costante calo da settimane intere, il nostro titolo benchmark resta inchiodato alla tripla cifra di differenziale verso il Bund. Nonostante il backstop Bce e i continui acquisti di soggetti domestici.

leggi anche

MES: c’è il via libera dell’Eurogruppo

C’è un problema strutturale, sempre più palese. E la rinnovata tensione sul capitolo Mes unita all’addio di Jean Pierre Mustier alla guida di Unicredit in aperta contestazione all’operazione «statalista» di acquisizione di Monte dei Paschi paiono ulteriori indizi di una pressione montante, quasi un conto alla rovescia silenzioso ma elettrico verso l’ineluttabile.

Nonostante il freddo, c’è aria di estate del 2011. Non a caso, il ministro Gualtieri ha sottolineato più volte come in discussione non ci fosse l’attivazione del Mes ma la sua riforma per trasformarlo in paracadute di ultima istanza per potenziali crisi bancarie sistemiche negli Stati membri. Quasi una confessione. Come le parole proibite di Philip Lane ai pochi eletti.

© RIPRODUZIONE RISERVATA