«Buy and Hold»: gli elogi a questa strategia non mancano, ma quali sono i difetti? Un’analisi completa.

Spesso leggiamo di quanto la strategia d’investimento “Buy and Hold” sia migliore rispetto delle altre: soprattutto in periodi di Bear Market viene diffusa l’idea che sia meglio mantenere le posizioni aperte anche se in perdita dato che il trend storico di lungo periodo è sempre stato positivo e che pertanto ci si potrebbe aspettare che torni in profitto.

Ci sono diversi studi che mostrano dati a supporto di questa strategia; noi li abbiamo analizzati in modo approfondito, verificando se ne siano davvero a supporto oppure se rappresentino solo mezze verità.

I dati a supporto della Buy and Hold

La strategia Buy and Hold, cioè comprare e mantenere in portafoglio i propri asset per un lungo periodo di tempo, è la strategia più semplice da applicare. Guardando al mercato statunitense, nel lungo periodo (parliamo di almeno 14 anni) ha sempre ripagato.

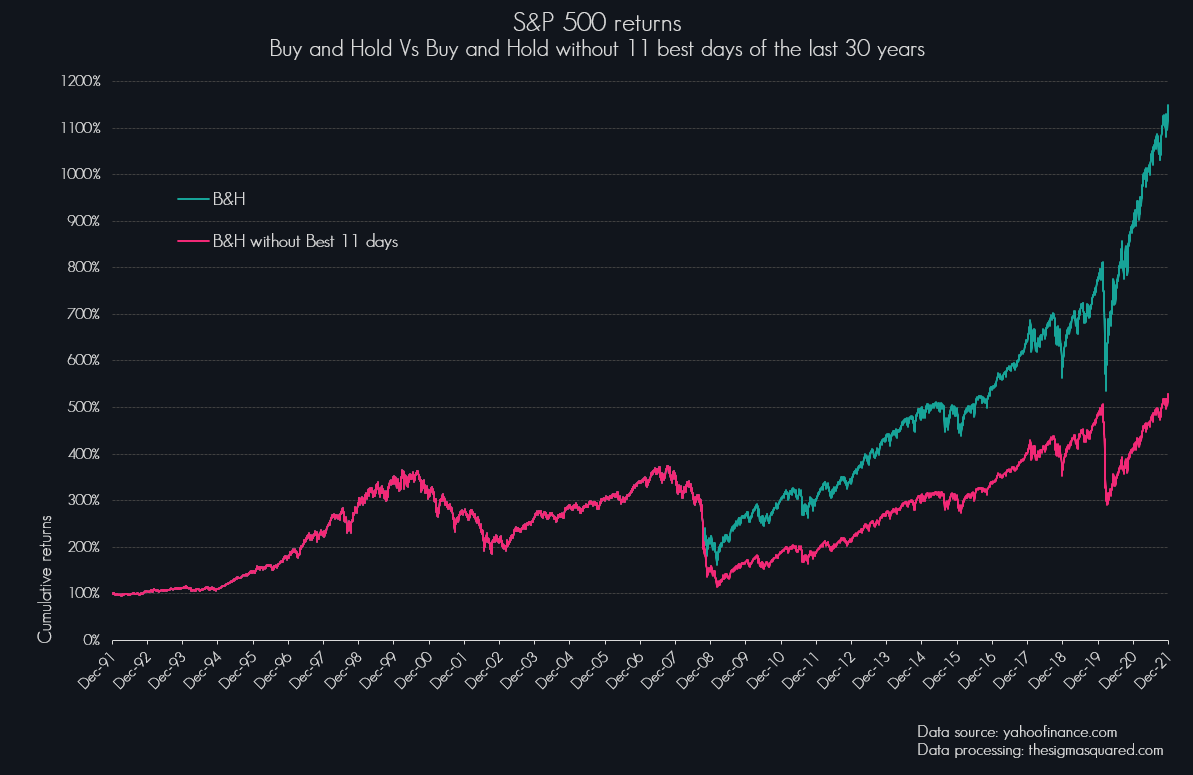

Molto spesso troviamo grafici a supporto di questa tesi che mostrano quanto più basso sarebbe stato il rendimento totale di un investimento che avesse mancato i giorni migliori.

leggi anche

Nike potrebbe essere sopravvalutata

Effettivamente, considerando gli ultimi 30 anni dell’S&P500, perdendo tutti i giorni con rendimento daily maggiore del 6% (solo 11 giorni), avremmo realizzato una performance di gran lunga più negativa rispetto alla Buy and Hold (Grafico 01).

Grafico 01:

rendimenti cumulati del S&P500 (100%=01/01/1992) a confronto con una strategia che non ha investito negli 11 migliori giorni.

Grafico 01:

rendimenti cumulati del S&P500 (100%=01/01/1992) a confronto con una strategia che non ha investito negli 11 migliori giorni.

Il gap tra la classica Buy and Hold (linea azzurra) e la stessa senza gli 11 migliori giorni (linea rossa) rappresenta un’argomentazione molto forte, a favore dei suoi sostenitori.

I dati a sfavore della Buy and Hold

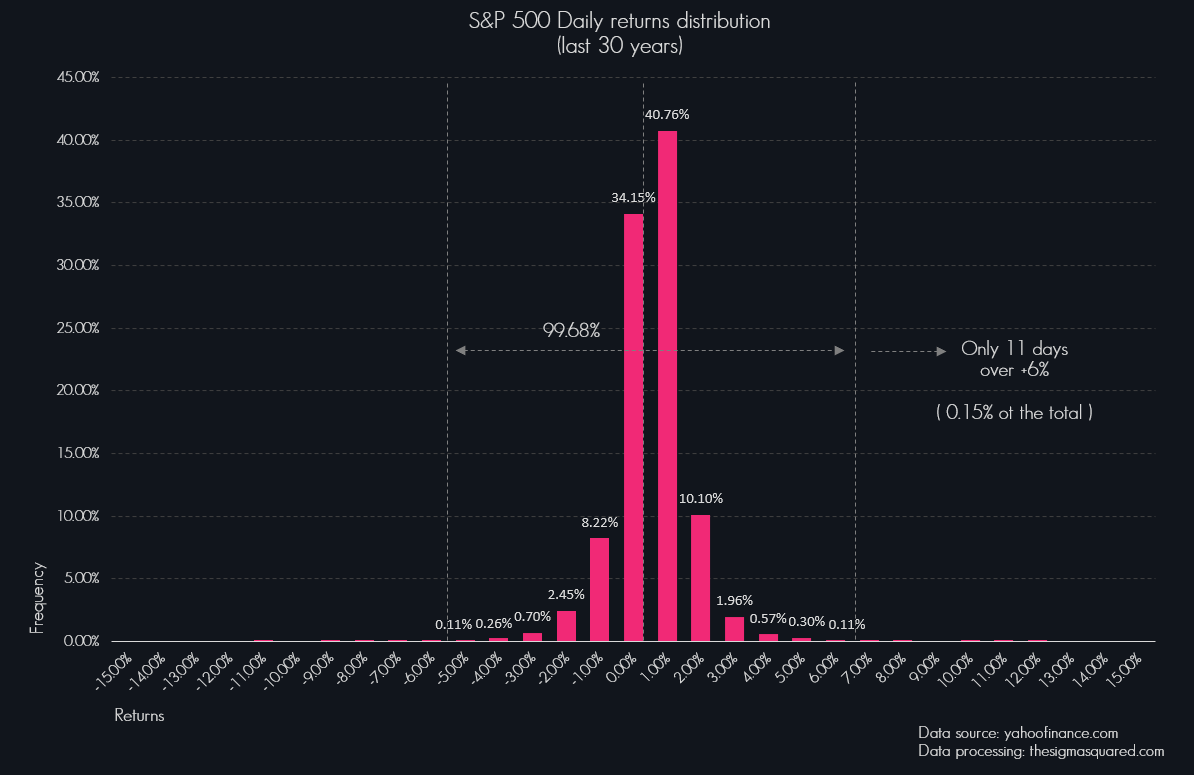

Il problema dell’argomentazione appena vista è che sarebbe stato decisamente poco probabile mancare tutti i migliori giorni degli ultimi trent’anni, per non dire praticamente impossibile: il Grafico 02 mostra la distribuzione dei rendimenti giornalieri dell’S&P 500 nel periodo di tempo considerato.

Grafico 02:

distribuzione dei rendimenti giornalieri del S&P500 da 1992 al 2022.

Grafico 02:

distribuzione dei rendimenti giornalieri del S&P500 da 1992 al 2022.

In termini frequentisti, la probabilità di mancare proprio uno degli 11 migliori sarebbe stata del 0,15%; ma, come dicevamo, la probabilità di mancarli tutti e 11 sarebbe stata un numero vicinissimo allo zero.

La parte davvero interessante è che le migliori performance daily dell’indice americano si sono tutte verificate durante periodi di forte crisi, tra la bolla delle Dot-com e l’esplosione della pandemia del 2020. Questo significa che i rendimenti più alti sono stati realizzati in bear market, all’interno di situazioni ad alta volatilità.

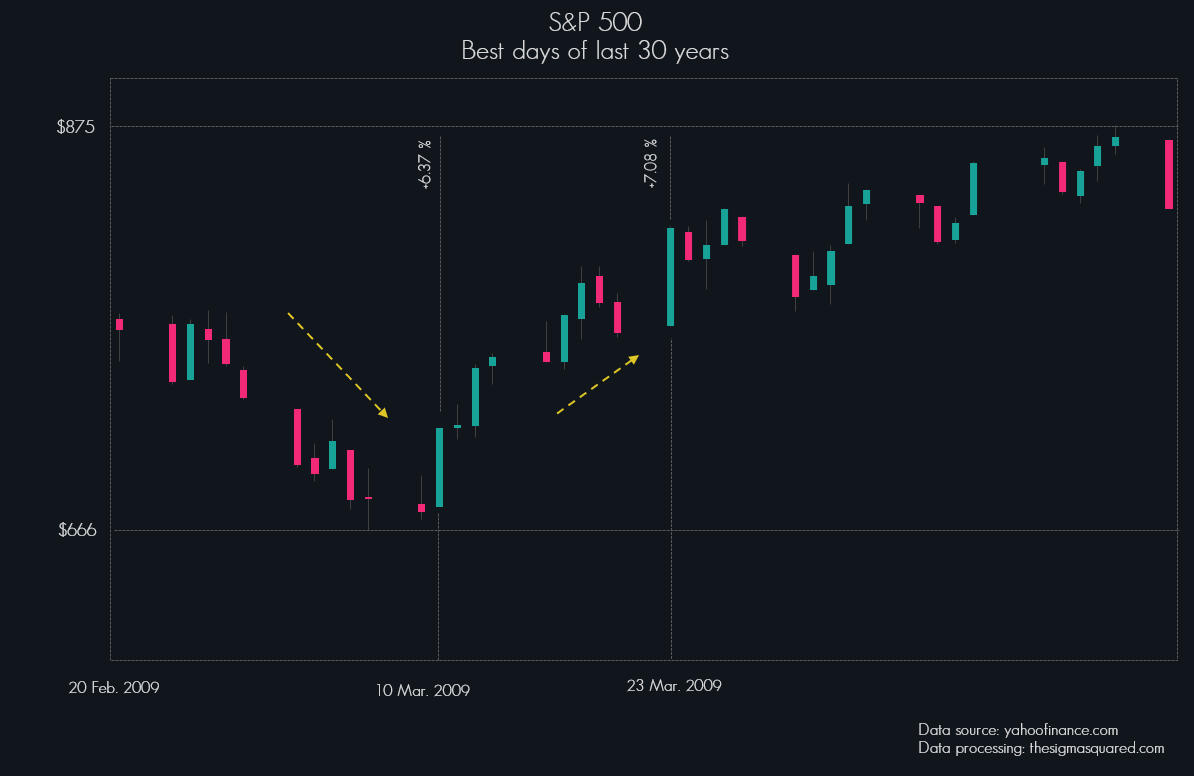

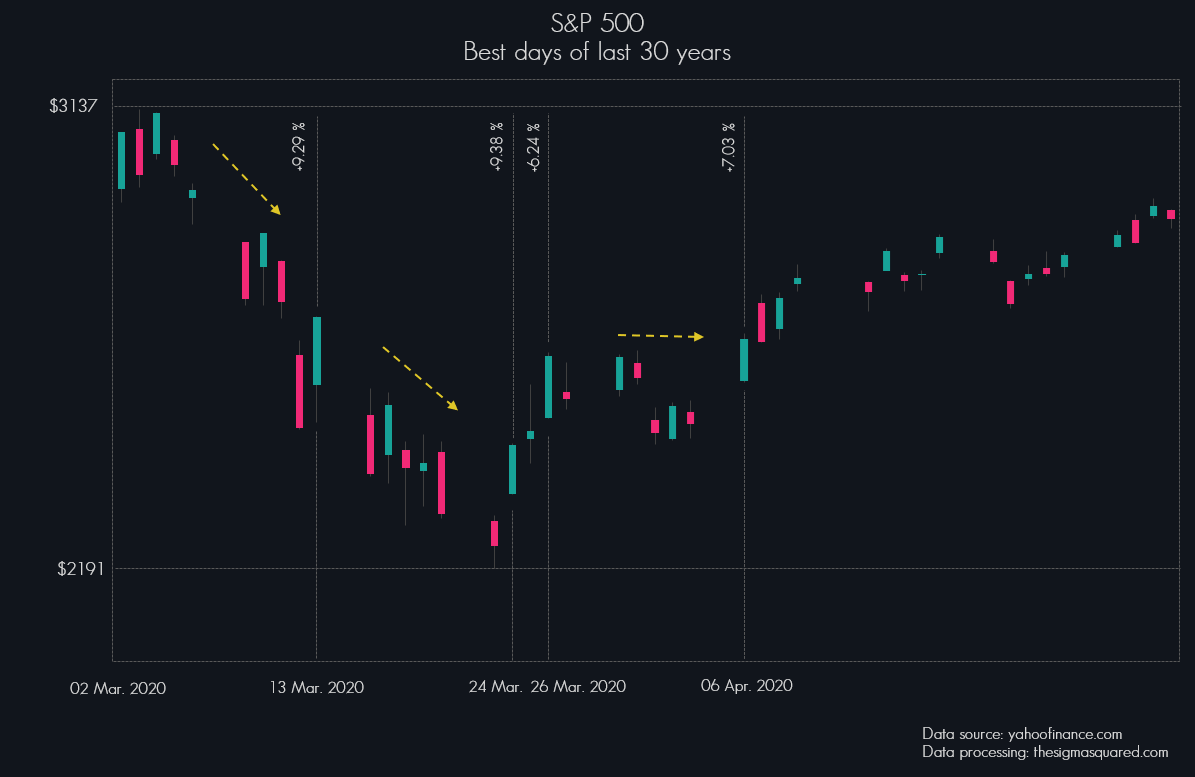

Per capire meglio di cosa stiamo parlando, mostriamo i grafici 03, 04 e 05, in cui vengono messi in evidenza tutti gli 11 giorni di performance più alte con i relativi precedenti momenti.

Grafico 03:

11 migliori giorni di performance positive del S&P500 (periodo 1992-2022) – grafico 1 di 3.

Grafico 03:

11 migliori giorni di performance positive del S&P500 (periodo 1992-2022) – grafico 1 di 3.

Grafico 04:

11 migliori giorni di performance positive del S&P500 (periodo 1992-2022) – grafico 2 di 3.

Grafico 04:

11 migliori giorni di performance positive del S&P500 (periodo 1992-2022) – grafico 2 di 3.

Grafico 05:

11 migliori giorni di performance positive del S&P500 (periodo 1992-2022) – grafico 3 di 3.

Grafico 05:

11 migliori giorni di performance positive del S&P500 (periodo 1992-2022) – grafico 3 di 3.

Come si può notare, in un solo caso la buona performance giornaliera si è sviluppata in fase di trend positivo; invece, in quasi tutti gli altri casi, è stata frutto di una correzione post-crollo.

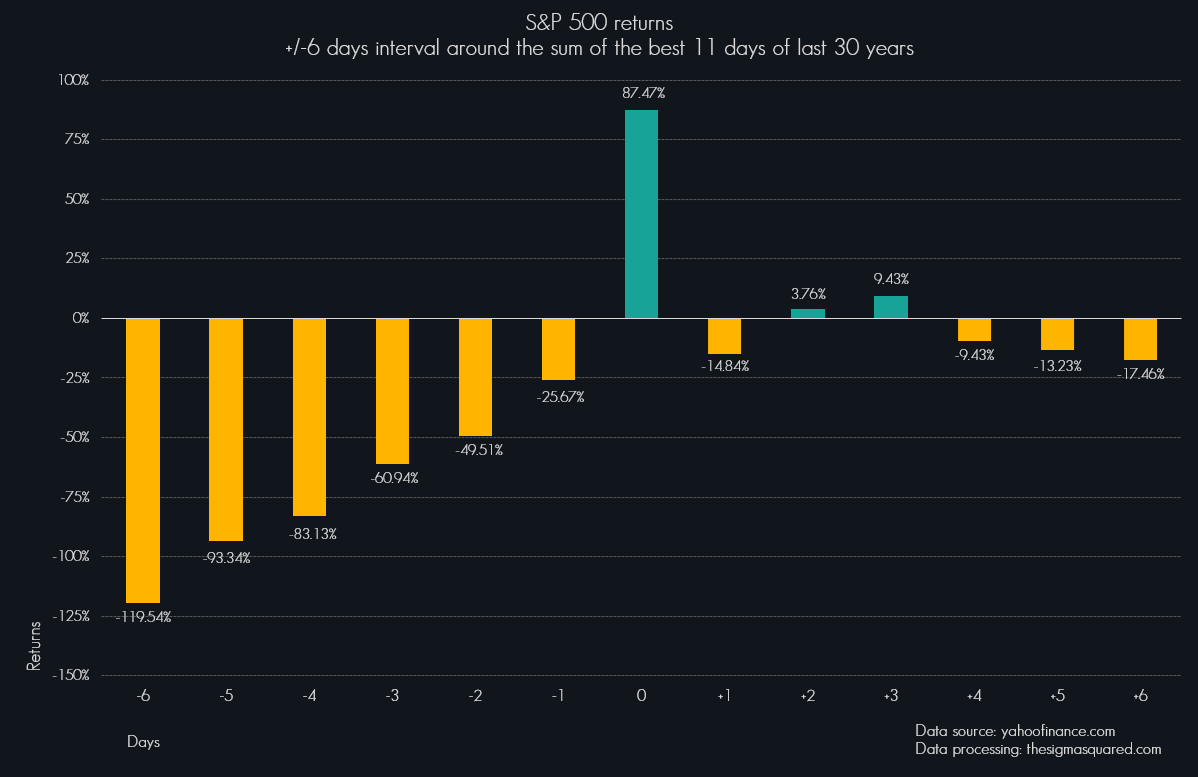

Inoltre, verificando i rendimenti in un intorno di più o meno 6 giorni, possiamo constatare un altro interessante dettaglio: le performance relative ai giorni vicini a quelli considerati sono tendenzialmente negative (Grafico 06).

Grafico 06:

Rendimenti dei migliori giorni del S&P 500 (0) e rispettive performance dei precedenti e successivi.

Grafico 06:

Rendimenti dei migliori giorni del S&P 500 (0) e rispettive performance dei precedenti e successivi.

Il grafico mostra chiaramente la natura correttiva delle giornate considerate e fornisce una chiara idea di quanto siano stati pericolosi i rispettivi intorni.

In particolare, le precedenti 5 o 6 giornate hanno prodotto rendimenti negativi che superano, in termini assoluti, quelle dei giorni migliori.

Mettendo ora a confronto la strategia Buy and Hold con una che non solo non ha investito nei giorni migliori, ma non lo ha fatto nemmeno nei precedenti 6, otteniamo una decisa sovraperformance (Grafico 07).

Grafico 07:

rendimenti cumulati del S&P500 (100%=01/01/1992) a confronto con una strategia che non ha investito negli 11 migliori giorni e nei relativi precedenti 6.

Grafico 07:

rendimenti cumulati del S&P500 (100%=01/01/1992) a confronto con una strategia che non ha investito negli 11 migliori giorni e nei relativi precedenti 6.

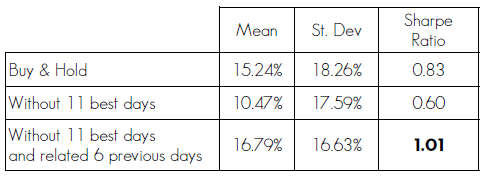

Questa strategia, rappresentata dalla linea gialla, avrebbe sovraperformato la Buy and Hold di più di un 50% con una volatilità inferiore, non avendo investito nei momenti peggiori di bear market; infatti, andando a verificare le statistiche base, possiamo riscontrare un deciso miglioramento anche dello Sharpe Ratio, cioè il rapporto che esprime il rendimento per unità di rischio (Tabella 01).

Tabella 01:

confronto delle statistiche annualizzate di diverse strategie d’investimento applicate al S&P 500 (periodo considerato 1992-2022) - (risk free = 0)

Tabella 01:

confronto delle statistiche annualizzate di diverse strategie d’investimento applicate al S&P 500 (periodo considerato 1992-2022) - (risk free = 0)

Uno Sharpe Ratio più alto evidenzia una strategia d’investimento capace di ottenere un maggiore rendimento a parità di rischio oppure lo stesso rendimento sopportando un rischio minore.

Conclusioni

Per quanto riguarda il mercato americano, nel lungo periodo, la “Buy and Hold” sarebbe stata sicuramente una buona strategia; ma la sua efficacia è direttamente proporzionale alla durata dell’investimento che, osservando i dati storici, potrebbe superare anche i 14 anni.

Sul fatto che sia stata la migliore non siamo però d’accordo e l’argomentazione che mira a evidenziare l’importanza di non perdere i giorni migliori non ha una robusta base logica, anzi, è facilmente obiettabile verificando le performance nel suo immediato intorno, per non parlare del fatto che le performance giornaliere migliori si sono tendenzialmente generate in fasi di correzione in mercato discendente.

© RIPRODUZIONE RISERVATA