Nout Wellink è ignoto al grande pubblico ma per il mondo finanziario è un guru. Il quale, in vista del board Bce dell’8 settembre, mette platealmente in dubbio la legalità del reinvestimento titoli

Se prendessimo dieci italiani a caso, fermandoli per strada e chiedessimo loro chi sia Medvedev, quasi certamente 6 risponderebbe non lo so, tre un tennista e forse uno l’ex presidente russo. E questo lo sanno intuitivamente tutti. Bene, al netto di questa statistica del buon senso, la sparata del numero uno del Consiglio di sicurezza della Federazione russa è diventato l’argomento principale della campagna elettorale.

Ingerenza russa nel voto italiano. Ovvero, il Russiagate all’amatriciana che soltanto un alieno appena sbarcato da Marte non si sarebbe aspettato. Comodissimo, d’altronde, Soprattutto come cortina fumogena, stante l’alternativa offerta dalla cronaca per dibattiti e comizi: ad esempio, il caro-bollette. Destinato a peggiorare ulteriormente, al netto del balzo a quota 257,4 euro per MWh compiuto dal gas naturale europeo sul finire dell’ultima contrattazione settimanale in risposta alla decisione di Gazprom di interrompere ancora i flussi di Nord Stream 1 dal 31 agosto al 2 settembre per manutenzione.

Casualmente, proprio a poche ore dalla clamorosa uscita del vice-presidente del Bundestag a favore dell’apertura a tempo di record di Nord Stream 2. E subito dopo la conferma della presenza di Vladimir Putin al prossimo G20 in Indonesia, nonostante i no di Europa e Usa. Qualcuno a Mosca sta sì flettendo i muscoli ma su temi decisamente più seri dei consigli elettorali di Dimitrj Medvedev.

Ma in ossequio alla cortina fumogena, il Copasir ha immediatamente reso noto la sua massima vigilanza rispetto a interferenze russe nel voto del 25 settembre. Al Cremlino tremano. Ma siamo proprio sicuri che per un redde rationem del futuro italiano occorrerà aspettare così tanto? E soprattutto, davvero sono le parole in libertà in arrivo da Mosca quelle che devono farci drizzare le antenne? In entrambi i casi, la risposta è no. Perché la data da segnare sul calendario è quella dell’8 settembre, carica di significati per il nostro Paese. L’armistizio di Badoglio con gli Alleati.

Bene, quel giorno la Bce renderà note le decisione prese nel primo board post-vacanziero. E il mercato, ad oggi, prezza senza dubbi un aumento dei tassi di 50 punti base. E al netto del dato devastante dei prezzi alla produzione tedeschi, saliti del 37,2% su base annua a luglio, ecco che il governatore della Bundesbank, Jaochim Nagel, non ha perso tempo nel rendere noto il suo pensiero in un’intervista con il Rheinische Post. Ok all’approccio basato sui dati in divenire ma una cosa deve essere chiara: occorre alzare. Ulteriormente.

La frase-chiave sui tassi nell’intervista di Joachim Nagel al Rheinische Post

Fonte: Deutsche Bundesbank

La frase-chiave sui tassi nell’intervista di Joachim Nagel al Rheinische Post

Fonte: Deutsche Bundesbank

Di per sé, già una chiara indicazione di fine dell’approccio da colomba. Ma ecco che a far scattare l’allarme ci ha pensato un vero e proprio guru della finanza internazionale come Nout Wellink, il cui curriculum parla da solo. Governatore della Banca centrale olandese, membro del board Bce, direttore della Banca per i Regolamenti Internazionali, membro del board dei governatori dell’FMI, membro del Financial Stability Board e fino all’ottobre del 2012 anche membro del board della Bank of China. A lui si deve, ad esempio, la riforma a livello globale dei requisiti di riserva e liquidità per il sistema bancario.

Insomma, un personaggio che quando parla o scrive, tutti ascoltano. O leggono. E il 19 agosto, Nout Wellink ha pubblicato sul sito dell’OMFIF (Official Monetary and Financial Institutions Forum), un think tank internazionale dedicato a Banche centrali e finanza pubblica, un articolo dal titolo decisamente poco incline alle interpretazioni: ECB must provide explanations on bond programmes. Ma ancora più chiaro e meno rassicurante è il catenaccio: Doubts on legality of pandemic reinvestment measures to help Italy.

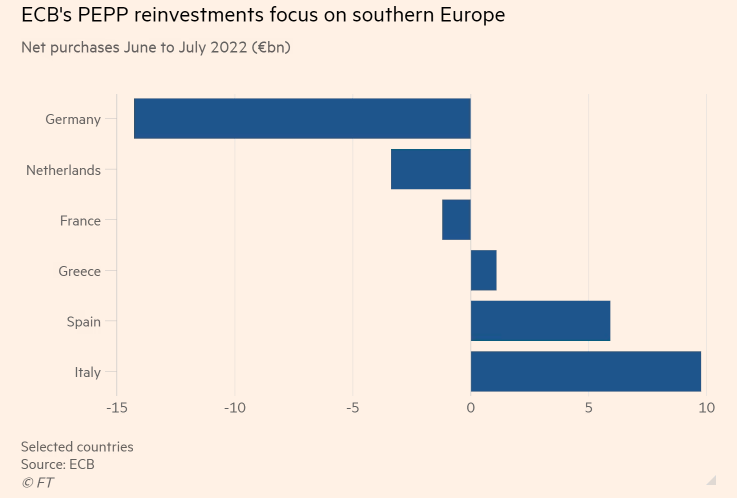

Insomma, l’uomo ritenuto una vera e propria istituzione quando si parla di Banche centrali ha apertamente messo in discussione la legalità del piano di reinvestimento titoli del PEPP che dallo scorso 1 luglio sta garantendo al nostro spread una navigazione tranquilla, nonostante la crisi di governo. Di fatto, il concambio fra vendita di titoli dell’Europa core acquistati in seno al programma anti-pandemico e giunti a scadenza e contemporaneo acquisto di debito dei Paesi periferici, al fine di contrastare la cosiddetta frammentazione dei rendimenti. Questa immagine

Controvalori del «concambio» di reinvestimento titoli della Bce in luglio 2022

Fonte: Financial Times/Bce

Controvalori del «concambio» di reinvestimento titoli della Bce in luglio 2022

Fonte: Financial Times/Bce

parla da sé e di fatto si pone come didascalia simbolica di quel titolo così apparentemente drastico. Insomma, il rischio è quello di una sindrome Karlsruhe al quadrato. Poiché se i vari ricorsi alla Corte costituzionale tedesca per bloccare i programmi di Qe, ritenuti in Germania come finanziamenti diretti dei deficit dei Paesi più indebitati, mostravano il crisma della partigianeria rigorista, qui è una sorta di guru internazionale a porre la questione. Chiaramente in termini accademici ma con ovvie ripercussioni politiche, stante il suo profilo.

E la necessità di Germania e frugali (fra cui appunto l’Olanda che vede i suoi bond venduti per acquistare quelli greci, ancora senza investment grade) di bloccare sul nascere ogni possibile elemento di ulteriore stimolo dell’inflazione, ritenendo infatti quegli acquisti un Qe mascherato che potrebbe amplificare dinamiche espansive, al netto di una sterilizzazione insufficiente. O, comunque, ritenuta artificiale da un mercato che continua a ignorare i reali premi di rischio soltanto per quieto vivere e moral suasion della Bce. C’è un problema, però. Se il mercato prezzasse un possibile stop al reinvestimento titoli, il nostro spread volerebbe alle stelle. Da subito. Magari, prima del voto.

E un articolo come quello appena pubblicato da Wellink si configura come una gara di lancio del cerino nei dintorni di un pozzo di petrolio, al riguardo. E qual è, ad oggi, l’alternativa per evitare la frammentazione? Il TPI o scudo anti-spread, il quale prevede acquisti mirati e senza limiti del debito del Paese che fa richiesta di attivazione del programma. Ma presuppone anche enormi condizionalità. Pari, se non superiori, a quelle del MES riformato. Di fatto, il commissariamento. Sicuri quindi che sia Mosca la capitale dalla quale sta arrivando la minaccia peggiore per l’Italia?

Attenzione a un’altra data, poi. Ancora più ravvicinata del board Bce. Il 24 agosto Mario Draghi interverrà al Meeting di Rimini, Il medesimo palco da cui due anni fa tenne il famoso discorso sul debito buono e cattivo che, di fatto, creò i prodromi del suo ingresso in politica. Forse, la vera e più pesante interferenza nella campagna elettorale sarà la sua. Perché a fronte di un’Europa del Nord che alza la cresta e uno spread che minaccia di fare altrettanto, solo Mr. Whatever it takes apparirebbe una credibile contromisura. Quante coincidenze, quante combinazioni.

© RIPRODUZIONE RISERVATA