Quale sarà l’andamento dell’oro nei prossimi mesi? La risposta potrebbe dipendere sempre di più dalle mosse della Fed. Sono le banche centrali a manovrare la quotazione aurea?

La bull run dell’oro è davvero finita?

Certo, passare dai 2.036,5 dollari del 3 agosto ai 1.882,5 del 23 settembre rappresenta quantomeno una bella frenata: circa un 7% di valore in meno in 6 settimane.

Ma cosa deve dirci, davvero, questo trend? Gli ultimi giorni appaiono decisamente esplicativi al riguardo, poiché gli scossoni più netti sono giunti in concomitanza con il rafforzamento del dollaro sui mercati, capace in un mondo ormai governato da reazioni pavloviane, di innescare una sell-off su tutti gli assets denonimati in biglietti verdi, come mostrato da Wall Street.

Dinamica che a sua volta dipende da due ragioni: da un lato lo scatto al rialzo del greenback sarebbe da legare ai timori per nuovi e sempre più probabili lockdown nell’eurozona, sentiment che avrebbe quindi spinto gli investitori in massa verso la divisa Usa.

Dall’altro, invece, la crescente convinzioni che la Fed non opererà nuovi stimoli attraverso i programmi di Qe, limitandosi a perpetuare quelli esistenti al minimo sindacale e giocando di specchio con le mosse della Bce. La quale, invece, starebbe già elaborando piani di revisione e ampliamento del Pepp, di fatto spingendo l’euro al ribasso e garantendo room ulteriore alla sovra-valutazione del dollaro nel cross.

L’oro, in quanto bene rifugio, di fatto ha operato come canarino nella miniera di questo guazzabuglio da districare di opzioni sul tavolo, patendo immediatamente un eventuale cambio di paradigma rispetto a quello - tacito ma sempre più condiviso - del Qe perenne, strutturale e coordinato.

A mio modesto avviso, occorre porsi una domanda, prima di capire quale sarà il reale destino delle valutazioni auree. Davvero qualcuno crede che la Fed possa pensare di alzare i tassi, prima dell’arco temporale dei tre anni comunicato nell’ultimo board da Jerome Powell?

Se davvero la sell-off sui metalli preziosi e sulle equities legata al rafforzamento del dollaro va letta come un prodromo di taper tantrum rispetto al programma espansivo - e, più in generale, alla politica monetaria - occorre infatti scendere nel campo dell’imponderabile e domandarsi se davvero qualcosa potrebbe drasticamente cambiare i piani della Banca centrale Usa (e, con essi, gli equilibri pressoché globali).

Non la pensa così un membro influente del Fomc come Charles Evans, numero uno della Federal Reserve di Chicago, a detta del quale “non c’è da temere un’inflazione al 2,5%. Per quanto mi riguarda, la Fed non toccherà certamente i tassi al rialzo prima del raggiungimento del 2% e comunque esisterà un livello alto di tolleranza anche in caso di overshoot di quella soglia. Comunque sia, condizioni simili non si raggiungeranno prima del 2023”.

Quindi, un’ipotesi pare scongiurata. Allora occorre già prezzare uno stop al Qe, quantomeno a livello potenziale di un suo ampliamento? Anche in questo caso, se dobbiamo basarci sulle parole, la risposta è sempre un no. Jerome Powell è stato chiaro: “L’economia pare che stia migliorando ma c’è ancora una lunga strada da percorrere. E per questo dobbiamo continuare a mantenere attivo lo stimolo, poiché attraverso quel supporto la ripresa sarà più rapida e sostenuta. Un supporto che deve giungere sia dal Congresso che dalla Fed”.

Di fatto, quindi, alla Banca centrale non si esclude affatto un ampliamento dell’operatività. E, anzi, lo si mette in diretta correlazione con un nuovo pacchetto che arrivi dalla politica, lo stesso che il 24 settembre aveva fatto schizzare in alto Wall Street sull’indiscrezione di un incontro in tal senso fra Steve Mnuchin e Nancy Pelosi, poi smentito e capace di rimandare gli indici rapidamente - ancorché frazionalmente - in negativo.

Insomma, la questione appare meramente legata all’operatività delle Banche centrali, Fed in testa: più Qe equivale a segnale bullish per l’oro, mentre un taper - anche solo percepito - potrebbe sostanziarsi in guai all’orizzonte per la tenuta a lungo termine di certe valutazioni.

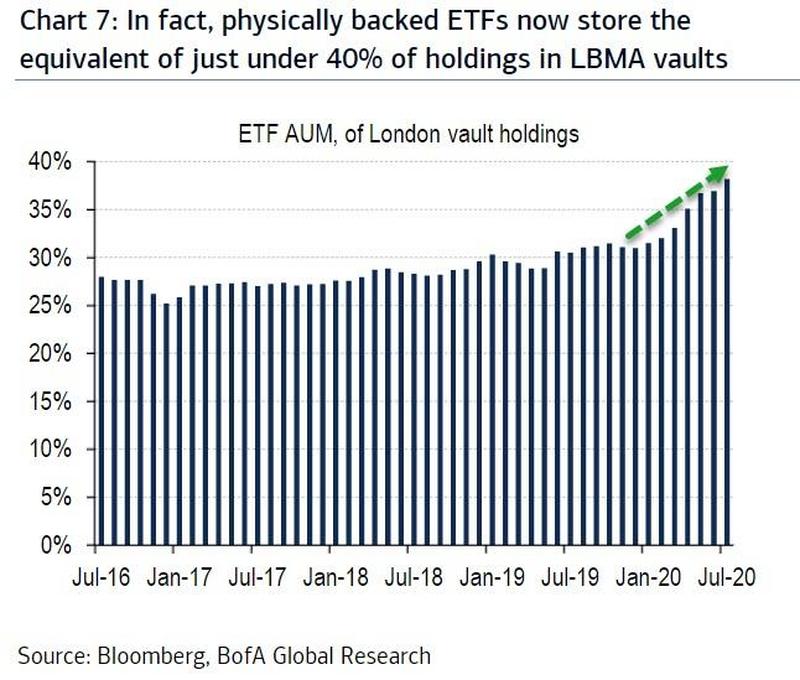

Ma non basta. E ce lo mostrano questi due grafici contenuti nell’ultimo report sul tema di Bank of America.

E cosa ci dicono? Primo, la correlazione fra posizioni degi Etf legati a oro fisico e quotazioni del prezzo all’oncia è stata a dir poco molto alta, quasi un re-couple assoluto. Di fatto, i fondi legati al metallo prezioso su base fisica sono diventati drivers dominanti delle quotazioni. Secondo, questi rappresentano oggi quasi il 40% dell’oro detenuto nella vaults della Lbma londinese.

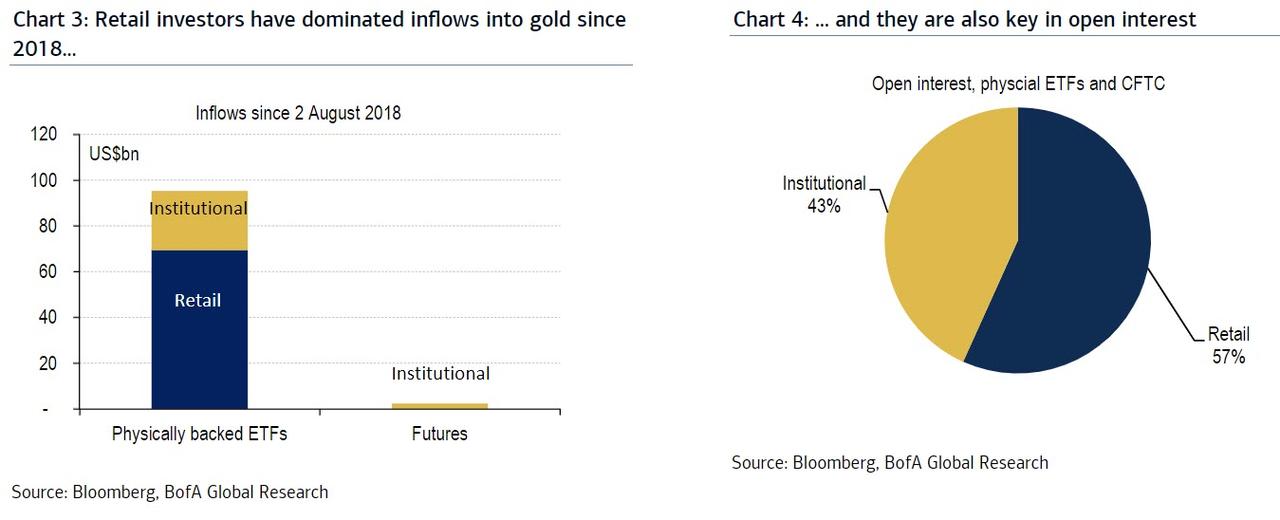

Tradotto e sintetizzato? Attenzione alla nuova dinamica emersa, quando si cerca di capire quale direzione prenderà l’oro: il cosiddetto paper gold, il ruolo dei futures, non è più così importante come un tempo. Tanto più che come mostra questo terzo grafico, se gli investitori istituzionali detengono ancora un ampio open interest, quelli retail sono diventati materialmente e criticamente sempre più importanti.

Esattamente come accaduto nel mercato equities, in Usa attraverso piattaforme come Robinhood ma anche in Cina, dove East Money Information, leader del settore, non solo rappresenta il titolo meglio performante sul CSI 300 da inizio anno ma può vantare un market cap appena raggiunto pari 30,6 miliardi di dollari. Superiore a Credit Suisse.

E se da un lato questa nuova dinamica può deporre a favore di maggiore volatilità, poiché dipendente da operatori non professionisti che potrebbero spaventarsi e scappare in caso di sostenuto trend ribassista (auto-alimentandolo ed

esacerbandolo in vera sell-off), dall’altro rende sempre più palese e inequivocabile il nuovo ruolo dell’oro nel mondo del Qe perenne e della sua manipolazione ontologica di mercato: un hedging contro i rischi da negazione della price discovery. Non fosse altro per il backing garantito alle quotazioni fisiche dagli acquisti (e, quindi, dalle detenzioni) monstre operate negli ultimi anni da Banche centrali come quella cinese, russa, indiana e turca.

E quando la Fed comincia a parlare di tolleranza verso l’overshoot inflattivo, tale da garantire comunque tassi a zero anche sopra il 2%, l’americano medio guarderà sempre di più al prezzo delle monete American Eagle in vetrina nel pawn shop vicino casa o sul sito della US Mint, tanto per farsi un’idea di quanto la dinamica dei prezzi reali si stia già muovendo al rialzo, al netto di prezzi da Walmart ancora calmierati dalle politiche emergenziali di sussidio (da qui, la tensione sempre crescente della Fed e del mercato verso uno sblocco della situazione al Congresso, vero market mover più del Covid o della Cina).

E le bullion banks, come si muoveranno? E chi ha giocato per anni con i futures, trattando carta su base di 100 o 500x per ogni oncia fisica da reperire a garanzia di consegna, come reagirà? Oggi più che mai, decifrare le quotazioni dell’oro equivale ad addentrarsi nei meandri più reconditi del potere. Non più tanto geopolitico, quanto monetario. E se stampi banconote come fossero coriandoli a carnevale, la scala dei valori cui fare riferimento si accorcia.

Forse, conscio di tutto questo, negli ultimi giorni qualcuno molto interessato a certi sviluppi - in grado di far saltare castelli di carta consolidati da decenni - ha voluto scaricare posizioni per inviare un segnale e vedere l’effetto che sortiva fra i robinhooders del lingotto? Un po’ come andare a pesca in un laghetto, gettando bombe a mano. Certo, occorre sperare che i pesci nel frattempo non si siano andati a nascondere dal lato opposto. Con le orecchie turate.

© RIPRODUZIONE RISERVATA