Se le divisioni fra Stati generano impasse e uno strano calo di pressione blocca Nord Stream 2, il differenziale di prezzo fra nuove emissioni e coupon esistenti sale a 250 punti. Default a catena?

Il 2023 sarà sicuramente un anno difficile. Dopo aver mancato ogni possibile previsione, Christine Lagarde ha deciso di andare sul sicuro. Nel corso dell’audizione all’Europarlamento, la numero uno della Bce ha quindi sposato la linea sempre vincente della scoperta dell’acqua calda, salvo metterci del suo solamente quando ha dovuto confermare la volontà dell’Eurotower di proseguire con il rialzo dei tassi anche nelle prossime riunioni.

Insomma, il nulla. Ma il mercato non attende i tempi della politica o dei regolatori. Il mercato prezza in anticipo. E dopo aver schierato le proprie pedine, allora decide di muoversi. E queste due notizie

European Union nations are struggling to reach an accord on imposing a price cap on Russian oil and will likely push back a deal on the issue https://t.co/HQWcAQAPLw

— Bloomberg (@business) September 26, 2022

An investigation has begun after Nord Stream 2—the controversial idled gas pipeline between Russia and Europe—experienced a sudden loss in pressure https://t.co/ZEMGORoknz

— Bloomberg (@business) September 26, 2022

sembrano dire chiaramente come la battaglia sul fronte energetico non solo sia da ritenersi persa in partenza, quantomeno per chi puntava su una soluzione comune che operasse da massa critica verso la Russia ma anche che sottotraccia stia scivolando verso l’universo parallelo delle agende nascoste. Certamente quanto accaduto a Nord Stream 2 sarà totalmente ascrivibile a un guasto occasionale ma viene da chiedersi il motivo per cui una pipeline formalmente inattiva abbia vissuto un crollo della pressione da 300 a 7 bars.

Qualcosa non torna. O forse è fin troppo chiaro: l’Europa, ovviamente in ordine sparso come da tradizione, sta prendendo atto della carneficina cui sta andando incontro. E se questo grafico

Andamento correlato fra sentiment dell’eurozona e indice Euro Stoxx 50

Fonte: Bloomberg

Andamento correlato fra sentiment dell’eurozona e indice Euro Stoxx 50

Fonte: Bloomberg

mostra come l’attuale sentiment dell’eurozona operi da proxy oscuro per le necessità di correzione al ribasso ulteriore dello Stoxx 50 prima di vedere la luce, a far paura realmente è altro. Per l’esattezza, il mercato obbligazionario. E per una volta non è lo spread dei bond sovrani a far sudare freddo, stante una Bce che mentre alza i tassi in tutta fretta continua a espandere implicitamente il bilancio con il reinvestimento titoli del Pepp, pur mascherato da concambio fra core e periferia.

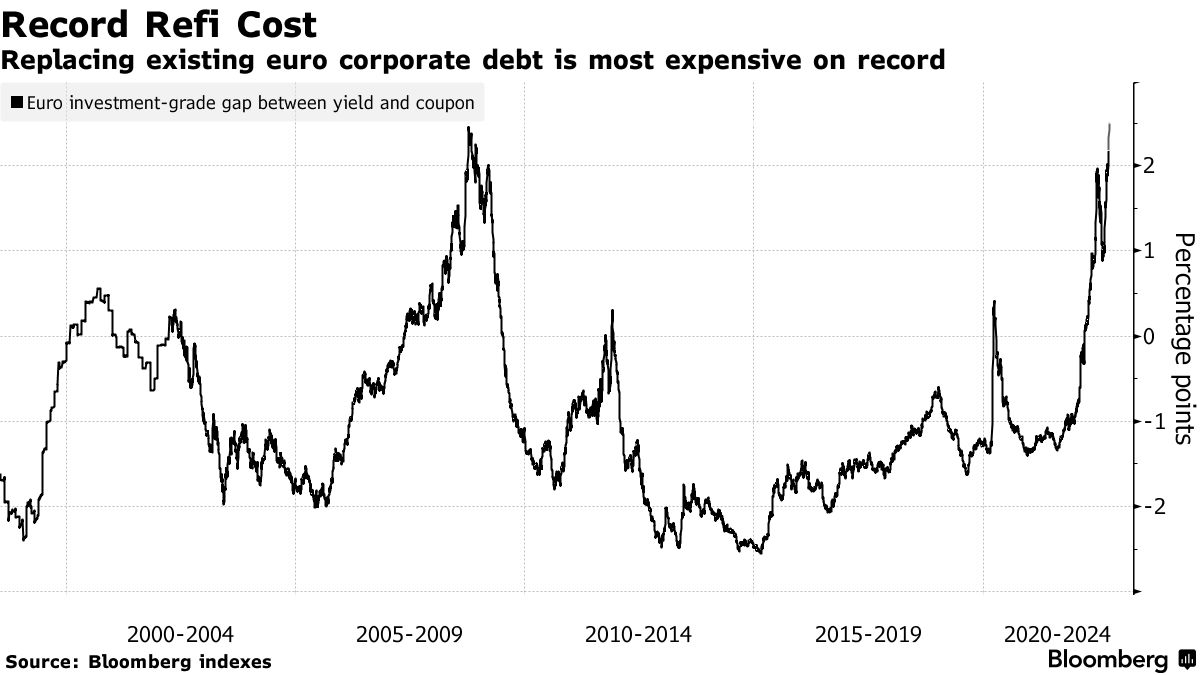

A fare davvero paura è questo:

Andamento del differenziale fra nuove emissioni corporate Ue e coupon sui bond esistenti

Fonte: Bloomberg

Andamento del differenziale fra nuove emissioni corporate Ue e coupon sui bond esistenti

Fonte: Bloomberg

stando a calcoli di Bloomberg, i costi di rifinanziamento del debito per le aziende europee, saliti al massimo storico. La differenza che il comparto corporate deve pagare per vendere i propri bond comparato ai coupons da corrispondere sul debito esistente è infatti appena salita a 250 punti base, livello mai raggiunto da quando - nel 1998 - si è cominciato a tracciare la dinamica. In altre parole, le aziende devono pagare 2,5 milioni di euro in più per ogni 100 milioni di euro presi in prestito sul mercato.

Il rischio? Una catena di default. I quali ovviamente partono da una base pressoché a zero, stante i costi di finanziamento inesistenti garantiti da un decennio di QE sotto varie insegne. Ma che ora rischiano di subire un effetto palla di neve a causa del combinato fra crisi energetica e rialzo dei tassi di interesse. Non a caso, gli strategist di ING Bank calcolano che il tasso annuale di default nell’eurozona sia destinato a salire al 5,6% del totale da meno del 2% attuale. E non basta: alla fine del 2021, l’indice di Bloomberg che traccia il comparto dei junk bond europei contemplava nella categoria distressed debt soltanto due titoli. Oggi sono circa 180, un quarto dei 750 totali.

All’inizio di quest’anno, la ratio fra costo di emissione e coupons del debito esistente era di 90 punti base favorevole alla prima opzione. Il che significa che nell’arco dei quasi 10 mesi conclusisi venerdì scorso, il mercato europeo ha patito un aumento di 339 punti base. Il record precedente in tal senso risaliva al 1999 e si fermò a 100 punti base. E con una Bce che ha appena ribadito la sua volontà di proseguire speditamente con ulteriori rialzi dei tassi, la dinamica non può che rischiare l’overdrive.

E anche per le aziende che decidono di proseguire con il rifinanziamento dei loro bond, nonostante i costi, le prospettive sono decisamente poco incoraggianti. Delle 138 tranches di syndicated bonds venduti in Europa da inizio settembre, il 96% era composto da nomi appartenenti al rating dell’investment grade. Ma, nonostante questo, il premio medio corrisposto è stato di 12 punti base, quasi il triplo del medesimo periodo dello scorso anno. Sicuri che l’Europa non abbia priorità più urgenti che valutare il tasso di fascisteria di Giorgia Meloni? O forse serve una cortina fumogena e Roma ne ha appena servita una sul piatto d’argento?

© RIPRODUZIONE RISERVATA

Argomenti