La «Banca centrale delle Banche centrali» sottolinea la crescente perdita di efficacia del debito Usa come strumento di hedging contro le sell-off. Come reagirà la monetizzazione strutturale del deficit ormai esiziale per l’economia Usa? E i valori di VaR cui sono iscritti asset globali per trilioni?

Come spesso accade in momenti storici caratterizzati da eventi catalizzanti di lungo respiro come la pandemia che stiamo vivendo, notizie che in condizioni normalità avrebbero fatto sobbalzare sulla sedia, passano invece inosservate.

E’ il caso di un report della Banca per i Regolamenti Internazionali (BRI) pubblicato il 7 dicembre scorso e dal titolo decisamente allarmante: US Treasuries and equity sell-offs: is the hedge faltering?. Di fatto, la Banca centrale delle Banche centrali arriva a mettere in dubbio, in un working paper ufficiale, il ruolo di copertura dal rischio rappresentato dai titoli di debito Usa in contesti di crolli azionari.

Decisamente poco ortodosso. E sintomatico di una duplice criticità. Primo, l’attuale regime di Vaccine euphoria sui mercati sta silenziando qualsiasi criticità emerga, a prescindere dall’autorevolezza della fonte che la sottolinea. Secondo e forse più grave, un’uscita simile di fatto conferma la velocità con cui gli eventi stanno sviluppandosi sotto il pelo dell’acqua degli indici. Tale da obbligare un’istituzione non certo allarmista o sensazionalista come la BRI a mettere da parte la diplomazia e porre sul tavolo una questione che definire dirimente appare un garbato eufemismo.

Anche perché questo strappo

Banca per i Regolamenti Internazionali

dal lavoro curato da Dora Xia e Fernando Avalo sembra sintetizzare alla perfezione e in poche righe il contenuto dello studio: di fatto, i due economisti mettono il dito nella piaga, quasi a voler anticipare il redde rationem primaverile che attende la Federal Reserve.

Non importa quanto la Banca centrale Usa possa ampliare il proprio programma espansivo, oggi la criticità reale - se si guarda la materia con l’occhio prospettico che merita un asset i cui movimenti sono la base per l’iscrizione a bilancio di qualche trilione di dollari in securities a livello globale - sta nella volontà della Fed di non andare in negativo con i tassi.

Tradotto, il floor auto-imposto con motivazione apparentemente tutta politica che limita e non poco lo spazio di manovra reale nell’adattamento alle situazioni emergenziali. E obbliga, giocoforza, a uno sbilanciamento dell’azione tutta sul lato dell’espansione degli acquisti.

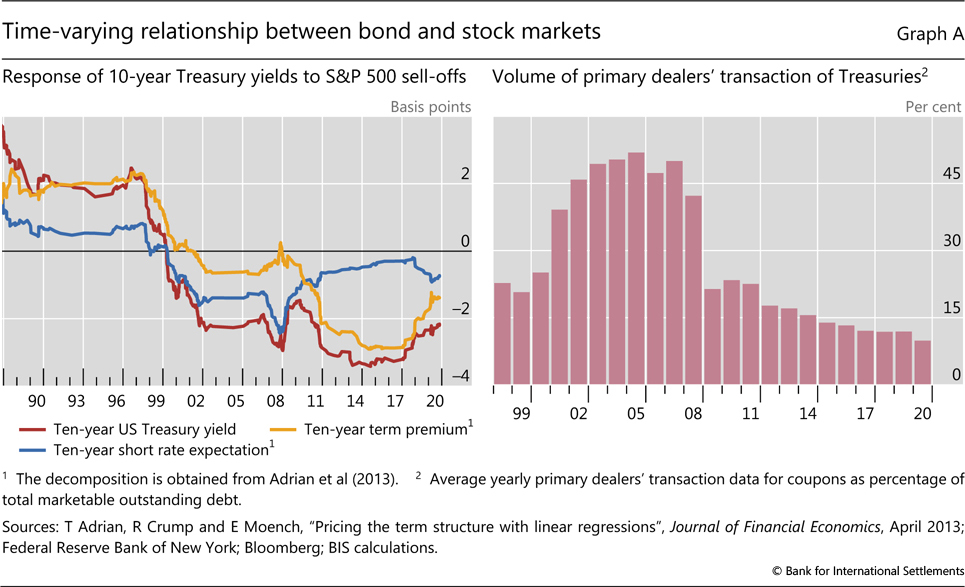

Questo grafico

Banca per i Regolamenti Internazionali

sembra ulteriormente confermare la dinamica, unendo una seconda criticità a quella quasi totemica della discesa in negativo: il ridotto appetito dei dealers per l’intermediazione, quasi un pre-avviso di regime change. Insomma, qualcosa si è rotto nella correlazione fra Treasury e sell-off azionarie, non fosse altro per i ripetuti episodi di crisi simultanea dei due assets, ultimi quelli di marzo e settembre scorsi. Di fatto, se i bond sovrani Usa non garantiscono più hedging efficace contro i tonfi equity, il rischio è quello di una messa in discussione del loro stesso ruolo di bene rifugio. Globale.

E la questione si aggrava quando, trend alla mano, ci si rende conto che un enorme responsabilità in questo quadro generale ricade proprio sui regimi di Qe divenuti strutturali, poiché a un contesto in cui erano le aspettative a breve termine sui tassi a guidare la relazione fra i rendimenti dei Treasuries e i returns azionari, si è via via sostituito un generale cortocircuito di compressione che vede il term premia come principale driver di quel rapporto.

In mezzo, la discesa della Fed nel cosiddetto zero lower bound (ZLB) effettivo sui tassi e il ritorno alle politiche di acquisto diretto. Ovviamente, intervallate da formali periodi di normalizzazione - tapering - che in realtà sono apparsi solamente una sorta di pausa per lo sgonfiamento della bolla, in attesa della nuova criticità ciclica che obbligasse il sistema a un ritorno forzato all’espansione monetaria. Il disastro innescato sui mercati emergenti dal solo annuncio di una normalizzazione alle porte da parte di Ben Bernanke nel 2013 - il famigerato Taper tantrum - conferma implicitamente il regime di gabbia in cui si muovono i tassi Usa.

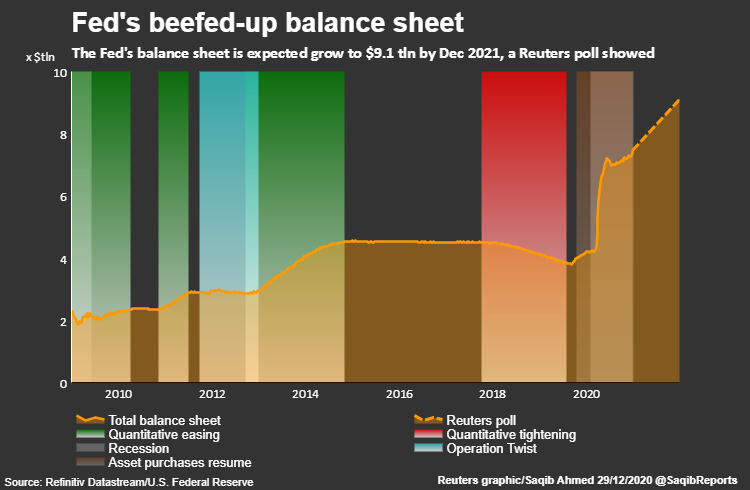

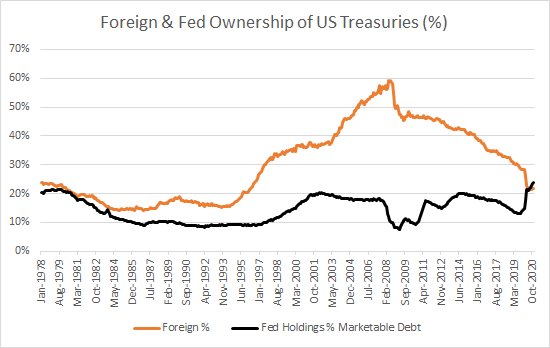

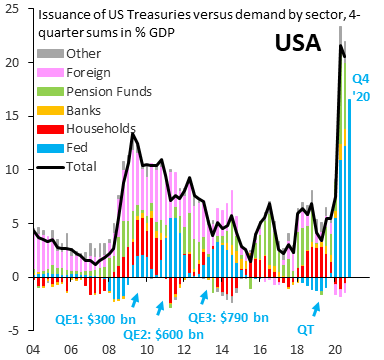

Ora, però, una politica distorsiva come quella messa in atto dal 2009 in poi pare chiedere il conto. E stando all’analisi avanzata dalla BRI, decisamente salato. Non fosse altro per le dinamiche di monetizzazione obbligata del debito che gli Stati Uniti si trovano ad affrontare. Questi tre grafici

Reuters

Bank of America

Treasury International Capital

mostrano plasticamente il contesto. In base a un sondaggio condotto da Reuters fra i gestori di fondi in vista del nuovo anno, la stragrande maggioranza vede la Fed obbligata a un aumento del proprio programma di acquisto, ancorché attraverso una possibile rimodulazione. Dagli attuali 7,4 trilioni di dollari, il consensus degli interpellati ritiene che lo stato patrimoniale della Banca centrale Usa salirà a 9,1 trilioni nel dicembre 2021.

Il perché è presto detto, facendo riferimento alla seconda immagine: per proseguire nella monetizzazione di ogni centesimo di debito virtualmente emesso dal Tesoro, la Fed nel 2021 deve raddoppiare il controvalore di Treasuries acquistati ogni mese, passando dagli attuali 80 a 160 miliardi. E l’ipotesi non appare di quelle che lascino margini di riflessione: il deficit in cui si è sostanziata l’amministrazione Trump impone una sorta di sterilizzazione a ciclo continuo delle aste, già previste in numero e ammontare record per l’anno appena cominciato.

Lo stesso piano di stimolo del Congresso appena approvato ne è la riprova, stante la resistenza solo formale dei legislatori all’innalzamento monstre dell’assegno medio da 600 a 2.000 dollari.

Certo, le riserve in eccesso che Steven Mnuchin ha lasciato in cassa a Janet Yellen, frutto proprio delle emissioni col badile dell’anno appena concluso, garantiscono un tesoretto da circa 1,3 trilioni di dollari da utilizzare forzatamente entro il 1 agosto (prima del periodo di debt ceiling) ma la dinamica appare di quelle classificabili come circolo vizioso.

E il terzo grafico la contestualizza, aggravando, se possibile, l’analisi della BRI rispetto a status e appeal globale dei Treasuries: avanti di questo passo, l’America si troverà di fronte a due soli epiloghi. Primo, uno shock che resetti l’intero impianto di creazione del debito come motore dell’economia (e delle equities), come mostra questo ultimo grafico.

IIF/Robin Brooks

Secondo, una scelta di deriva giapponese nella detenzione del debito pubblico, di fatto una collettivizzazione delle perdite ex ante che diviene esplicita e diretta e non più implicita e mediata attraverso il contentino ciclico del sussidio da helicopter money, ormai un totem venduto all’opinione pubblica come atto di redistribuzione.

Dibattito formalmente accademico e molto teorico, in tempi di corsa contro il tempo per la vaccinazione di massa. Ma occorre sempre ricordare una questione, dirimente: qualche decina di trilioni di assets al mondo è iscritta nei bilanci su livelli di VaR (Value-at-Risk) che fanno capo ai rendimenti del Treasury a 10 anni.

Se questi non fossero più ritenuti non solo un hedging efficace nei momenti di crisi del mercato azionario ma nemmeno un barometro affidabile nel preannunciare tempesta, qualcosa di drastico sarebbe all’orizzonte. Che in Cina, probabilmente, stanno osservando con attenzione. Magari, sfogliando il report della BRI.

© RIPRODUZIONE RISERVATA