In attesa che la gogna politico-mediatica identifichi nella Cgil la causa di instabiltà dei nostri Btp, il differenziale si impenna. E dopo il board, 10 giorni di stress test di un mondo senza Pepp

Fossi Maurizio Landini dormirei preoccupato. Perché vista l’aria che tira da quando Cgil e Uil hanno proclamato lo sciopero generale per il 16 dicembre prossimo, un altro paio di mattinate come quella appena conclusa e immediatamente una lettera scarlatta potrebbe comparire nei sottopancia delle sue interviste: spread.

Perché se esiste una certezza in questo Paese è che l’aumento del differenziale di rendimento tra Btp e Bund decennali non sia mai responsabilità delle scelte di politica economica del governo o dell’elefante nella stanza chiamato stock di debito, bensì del destabilizzatore di turno. E l’ex numero uno dei metalmeccanici ha appena peccato di lesa maestà: disturbare il manovratore di Palazzo Chigi. Insomma, c’è il forte rischio che in caso non receda dai suoi intenti bellicosi, Maurizio Landini vada incontro a un’involontaria carriera da Monsieur Malaussène, professione capro espiatorio.

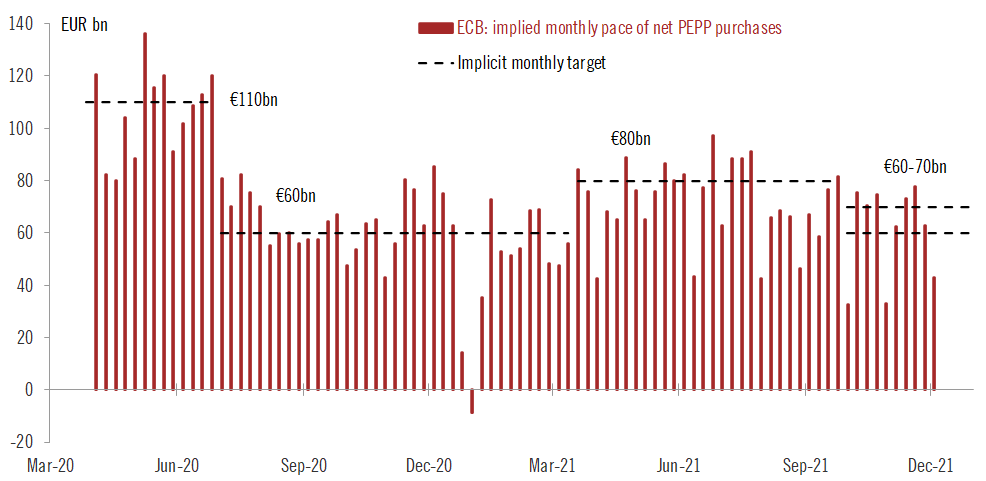

Perché dopo aver lucidato l’argenteria dell’ego con la promozione del nostro rating da parte di Fitch, vedersi lo spread schizzare a 136 punti base - salvo ritracciare grazie alla manina invisibile di Bankitalia su mandato Bce - appare sgradevole come situazione cui dare una spiegazione sensata. Certo, come mostra questo grafico,

Andamento dei controvalori di acquisti settimanali in seno al Pepp

Fonte: Pictet/Bce

Andamento dei controvalori di acquisti settimanali in seno al Pepp

Fonte: Pictet/Bce

la scorsa settimana le redemptions hanno pesato ancora molto sul controvalore di acquisti della Bce, scesi a un netto di 10,7 miliardi ma con appunto rimborsi per un importo netto di 7,1 miliardi di euro. La media però resta, seppur di poco, al di sopra dei 60 miliardi la settimana, in linea con il periodo primavera-autunno del 2020: un aiuto non male, essendo strutturale da un anno oltre un anno e mezzo.

Ma attenzione, perché dal 22 dicembre al 2 gennaio, anche la Bce andrà in vacanza e sospenderà l’attività di tutti i programmi di acquisto, oltretutto subito dopo il board del 15-16 dicembre che sarebbe dovuto coincidere con la comunicazione di modi e tempi della prosecuzione del PEPP con altra formula dopo il 31 marzo 2022 e che invece l’inflazione rischia di tramutare in ennesima riunione transitoria, in attesa di quella già ridefinita spartiacque (siamo alla decima in tredici mesi) del 2-3 febbraio. Tradotto, se il mercato dovesse prezzare una Bce che entri in modalità Fed rispetto al carattere transitorio dell’inflazione e tiri un po’ il freno sull’impronta espansiva della sua politica, immediatamente la corsa al Bund manderebbe in orbita il nostro differenziale.

Ovviamente, c’è da attendersi acquisti sopra la media da qui al 22 dicembre. Bankitalia smentirà ma non occorre un Rommel dell’obbligazionario per capire come prima di un uragano si rinforzino porte e finestre, quindi si cercherà di comprimere al massimo il differenziale come strategia di deterrenza rispetto ad attacchi speculativi nel pieno dei bassi volumi festivi. Resta un fatto: la Bce è ancora pienamente operativa, ancorché su controvalori più bassi. E tutto fa pensare che stia muovendosi nel solco della deroga sulla capital key, quindi focalizzando gli acquisti su debiti come quello italiano, spagnolo e greco in maniera massima e ben oltre il limite per emittente. Non a caso, da qualche mese non viene più fornito il dettaglio del breakdown per nazione degli acquisti.

E che la situazione a Francoforte sia decisamente improntata a un pressapochismo da pre-panico lo conferma l’uscita di Robert Holzmann, governatore della Banca centrale austriaca ed ex falco tramutatosi in colomba, forse perché folgorato sulla via di Omicron. A suo dire, occorre sganciare azione sui tassi e programma di acquisto. Insomma, un austriaco ritiene possibile ritoccare i tassi per cercare di tamponare la spirale inflattiva e contemporaneamente acquistare debito sovrano con il badile, monetizzandolo e finanziando direttamente i deficit. Von Hayek e Von Mises stanno rivoltandosi nella tomba.

Il rischio? Un cortocircuito totale, cui il mercato con ogni probabilità reagirebbe con un immediato riposizionamento risk-off sui portfolios e una corsa ai beni rifugio. A quel punto, testacoda: se si acquista e gli spread salgono per l’aumento dei tassi, cosa si fa? Si aumentano i controvalori, di fatto annullando il poco effetto sostanziato dal ritocco del costo del denaro? Insomma, chi pensava che da qui all’anno nuovo la promozione di Fitch avrebbe garantito al nostro Paese festività serene, farebbe meglio a ricredersi. Si comincia il 15-16 con il board dell’Eurotower, salvo poi affrontare il primo, vero stress test di una Bce totalmente assente dal ruolo di prestatore di ultima istanza. Al Tesoro e a Bankitalia, probabilmente, stanno rivedendo il piano ferie.

© RIPRODUZIONE RISERVATA