Federal Reserve e Tesoro Usa operano come vasi comunicanti: le riserve in eccesso riversate nel sistema vengono drenate dal reverse repo, oggi al record storico di utilizzo e ormai a corto dello stesso collaterale acquistato via Qe. Per questo, più che un taper, occorre attendersi un ampliamento di quella facility e una riduzione per le cartolarizzazioni immobiliari. Margine di errore concesso? Praticamente zero

La Fed sta facendo un gioco pericoloso. Ma finora, efficace. Una vera e propria partita di giro, un equilibrio da vaso comunicante che garantisca al Qe di proseguire in base ai suoi controvalori mensili (80 miliardi in Treasuries più 40 in Mbs), necessari affinché Wall Street non sbandi e ottenga contemporaneamente un effetto di compensazione, il cosiddetto off-setting, rispetto al diluvio di liquidità che anche il Tesoro sta iniettando nel sistema. Insomma, vietato sbagliare. In primis, al meeting del Comitato monetario del 15-16 giugno prossimi.

Dove tutti si attendono il taper o quantomeno il suo annuncio. Mentre potrebbe arrivare dell’altro, a cavallo fra lo strategico e l’emergenziale: la riduzione degli acquisti di Mbs e il rilassamento dei criteri di accesso alla facility del reverse repo (RRP) presso la Fed di New York. Più che un taper, insomma, un ulteriore atto di equilibrismo. Un backdoor Qe. Ovvero, il Qe della porta sul retro.

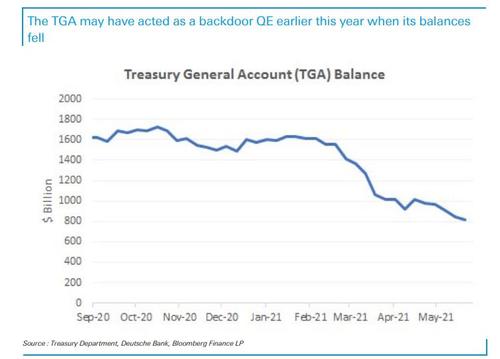

Questo grafico

Fonte: US Treasury/Deutsche Bank

mostra infatti quale trend parallelo si sia innescato lo scorso marzo sul mercato Usa: mentre la Federal Reserve acquistava asset e distribuiva in cambio liquidità, il Tesoro cominciava il dimagrimento del suo cash balance, il cosiddetto Treasury General Account, in base alla legge federale e in ossequio all’abuso di emissioni dell’amministrazione Trump. Da allora ad oggi, l’estratto conto del Tesoro è calato da 1,5 trilioni a 866 miliardi, una sforbiciata di 640 miliardi di dollari. C’è un problema, però: quella cifra, equivalente a 5 mesi di Qe, si è anch’essa riversata nel sistema sotto forma di liquidità.

Il processo non è certo nuovo, né particolarmente raffinato. E proprio perché solitamente reinvestita in asset finanziari (soprattutto Treasiries), quella liquidità viene interpretata e prezzata dal mercato come un flusso con impatto del tutto simile al Qe. Ecco spiegata la definizione di backdoor Qe.

Non a caso, i corsi azionari sfondano un record al giorno, nonostante le criticità macro e anche quelli obbligazionari hanno rapidamente digerito l’impennata primaverile dei rendimenti. E perché chi investe non ha normalmente timori? Perché si tratta di operazioni di breve-medio termine. Anche in questo caso, il TGA dovrebbe scendere ulteriormente in area 450 miliardi entro la fine di luglio, salvo poi risalire relativamente in fretta nel range 600-800 miliardi. Insomma, ancora un po’ di diluvio di liquidità, poi la falla dovrebbe essere tappata del tutto. E come si è evitata l’esondazione, finora?

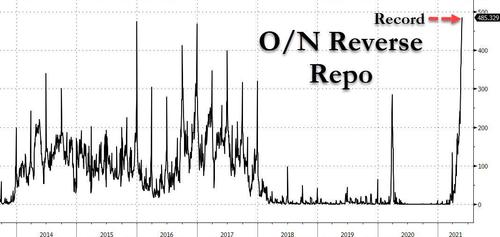

Lo mostra questo altro grafico:

Fonte: Bloomberg/Zerohedge

facendo appunto raggiungere alla facility di reverse repo il massimo storico di 485 miliardi di dollari, quota toccata venerdì scorso. Insomma, la Fed di New York sta operando come strumento di drenaggio rispetto a una sovrabbondanza record di riserve nel sistema. E una sempre crescente scarsità di collaterale, stante il fatto che - ulteriore dinamica da gioco delle tre carte - il reverse repo preveda che la Fed di New York garantisca la liquidità versata dalle istituzioni finanziarie (bidders) con titoli di Stato. Di fatto, però, gli stessi che la casamadre guidata da Jerome Powell acquista dei medesimi soggetti attraverso le operazioni mensili in seno al Qe. Backdoor nel backdoor, insomma.

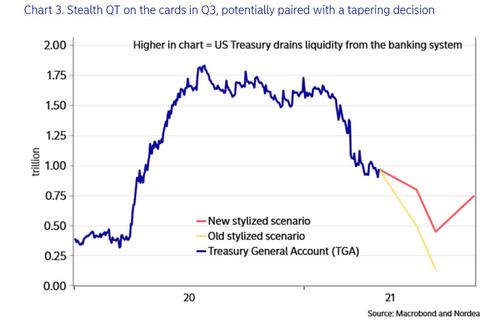

Ma quando sul retro c’è troppa confusione, si rischia di far saltare il presupposto base di un’operazione simile: il non dare nell’occhio, quantomeno a livello di opinione pubblica. Tradotto, evitare errori che comportino eventi di credito degni di finire nei titoli dei tg. Ecco perché, almeno stando al team di analisti di Nordea, è molto probabile che la Fed ricorra all’ampliamento temporaneo della disponibilità della facility di reverse repo, in modo da tramutare in realtà lo scenario ipotetico di questo grafico.

Nordea/Macrobond

Garantirsi cioé un drenaggio ancora più potente di liquidità da qui all’autunno, calcolando i rischi connessi ai bassi volumi di trading estivo e all’attesa che comunque salirà di aspettativa rispetto al simposio di Jackson Hole di fine agosto. Senza contare, ovviamente, la variabile Covid.

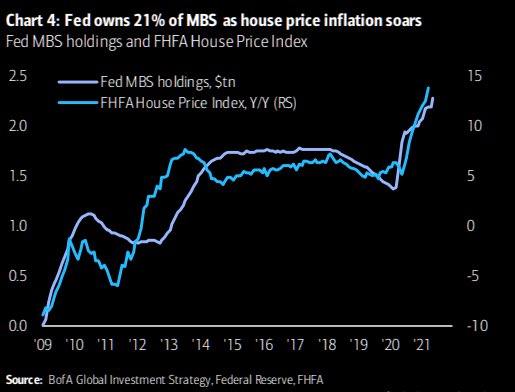

Il rischio? Appunto quello di un evento di credito che emerga, inatteso e quindi incontrollabile, da quell’eccesso sempre crescente di liquidità che la Fed di New York non riesca a controbilanciare con i suoi depositi. Il tutto, mentre ancora per qualche settimana il Tesoro continuerà a far scorrere l’acqua delle sue riserve nella vasca da bagno dei bilanci bancari, già pericolosamente traboccante. E qui, entra in gioco la seconda mossa da equilibrista della Fed: ridurre l’intervento sul mercato degli Mbs. Il perché è intuitivo, almeno guardando questo grafico:

Fonte: Bank of America

la conseguenze degli acquisti aggressivi posti in essere, infatti, è quella di una detenzione in capo alla Banca centrale pari al 21% del totale, il tutto in piena dinamica di inflazione immobiliare galoppante. Da marzo 2020 a oggi, infatti, la Fed ha acquistato Mbs per quasi 2 trilioni di dollari, una cifra superiore all’aggregato nel settore di tutti i precedenti cicli di Qe.

Non a caso, lo spread ponderato sulle opzioni del Bloomberg Barclays U.S. MBS index è calato allo 0,07%, il minimo dal 2010.

Fonte: Bloomberg

Di fatto, l’operatività onnivora della Banca centrale ha prima monopolizzato e poi narcotizzato il mercato, spingendo tutti gli altri investitori ai margini. In attesa di rendimenti più appetibili. Cosa potrebbe accadere? L’esplosione incontrollata di una disfunzione relativa a un mercato, quello immobiliare, che pur registrando prezzi in crescita su base annua di oltre il 10% negli ultimi tre mesi consecutivi, debba subire l’ulteriore surriscaldamento di acquisti che proseguano fino ad avvio generale del taper, sia per i Treasuries che per gli Mbs.

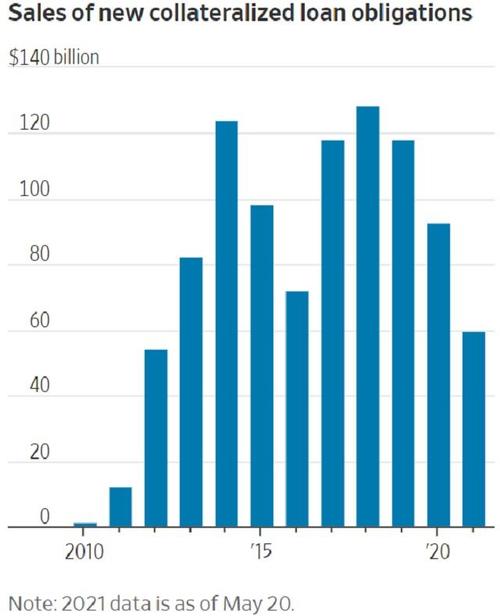

L’opzione? Una mini Operation Twist, trasferendo parte dei fondi destinati all’acquisto di Mbs verso Treasuries a lunga scadenza. Sperando che tutto resti in equilibrio. Ma ecco che questi ultimi due grafici

Fonte: Wall Street Journal

Fonte: Wall Street Journal

mostrano come il momento sia terribilmente delicato, visto che alla festa permanente della everything bubble da Qe si siano uniti anche i Clo, ovvero strumenti di debito della famiglia degli Abs ma il cui portafoglio sottostante è composto da prestiti bancari. Le immagini parlano da sole: se il livello di nuove emissioni da inizio anno lascia intendere come il record del 2018 potrà facilmente essere battuto, il crollo dello spread rispetto a ciò che possiamo definire carta risk-free è stato impressionante. Tanto che Moody’s si attende che il tasso di default di Clo a 12 mesi passi entro fine anno dal 7,5% di marzo al 3,9%, stante anche la raffica di upgrade in atto.

Cosa potrebbe andare storto, in un contesto simile e con le banche stracariche di liquidità? Per referenze, chiedere alla versione ante litteram dei Clo. Ovvero, quei Cdo che generarono qualche problemino nel 2008. I rischi crescono, almeno di pari passo agli stati patrimoniali. E se qualcosa grippasse, generando davvero un crash? Senza ammetterlo pubblicamente, nemmeno sotto tortura, la convinzione è quella di una Fed che entrerebbe in campo all-in, acquistando Etf come la Bank of Japan o singoli titoli azionari. Sarà per questo che Cathie Wood si dice fiduciosa per il futuro del suo ARK Investment e del comparto tech? Prezza una Fed che compri azioni Tesla direttamente sul mercato? A chi lo ritenesse impossibile, conviene ricordare come anche l’acquisto di corporate bond e ETF legati a junk bond sull’open market fosse bollato come utopia prima del marzo 2020.

© RIPRODUZIONE RISERVATA

Argomenti