La Banca centrale Usa sospende a sorpresa Nowcast: il Covid impedisce serie previsioni sul Pil. Tradotto, tonfi in arrivo. Ma vista dal lago di Como, l’Italia sembra ignara di cosa le accada intorno

Come recitano nelle cronache Rai, nella splendida cornice di Villa d’Este a Cernobbio ha preso il via - e proseguirà fino a domani- l’annuale Forum Ambrosetti. La Davos de noantri, un po’ Chatham House e un po’ passerella post-vacanziera per governo e parti sociali. Giunto alla 47ma edizione, il simposio economico vede il proprio programma spaziare come sempre a 360 gradi, passando dal quadro globale post-pandemia all’Afghanistan, dalla transizione libica al ruolo della Cina in un mondo nuovamente e sempre più bipolare.

C’è poi, ovviamente, il fronte economico interno. Esiziale e da sempre in primo piano. E qui, in effetti, il timing è stato davvero poco clemente con il Club Ambrosetti. Perché se la ricerca-termometro sul grado di fiducia delle imprese fosse stata presentata solo 48 ore prima, tutto sarebbe filato liscio. Invece, il quadro da magnifiche sorti e progressive sciorinato sulle rive del lago di Como ha dovuto fare i conti con quel brutto termine - rimbalzo - utilizzato meno di 24 ore prima da Mario Draghi in conferenza stampa per raffreddare gli entusiasmi dei troppi apologeti del Pil cinese previsto per il nostro Paese. L’indice del think tank italiano, infatti, segna la fiducia in crescita tra le imprese italiane con un livello al massimo storico da quando, nel marzo 2014, sono iniziate le rilevazioni. E più del doppio della valutazione di soli tre mesi fa (70,6 da 30,2 di giugno).

Abbiamo superato le aspettative e questo si riflette sulla fiducia delle imprese, sottolinea il centro studi commentando la ricerca, sottoposta a 350 amministratori delegati e vertici delle principali società italiane e multinazionali operanti in Italia. Rispetto al settembre 2020, siamo in un’era geologica diversa. Un’accelerazione di ottimismo simile non l’avevamo mai registrata prima. Non siamo certo nella situazione ideale, le criticità esistono ma ci muoviamo in un quadro comunque migliore rispetto a quanto preventivato. E con tutte le carte in mano per avviare un percorso di crescita sostenuto, concludono dalle sponde lariane.

Formalmente, vero. E il centro studio della European House-Ambrosetti è di quelli di prim’ordine, sia chiaro. Però, c’è il forte sospetto che, nell’elaborare e porre le domande del questionario, anche loro si siano fatti abbagliare dalla luce riflessa del presidente del Consiglio, scambiando per ombre sottili e lontane quelle che invece sono zone di tenebra molto incombenti. Perché era il 25 agosto quando l’indice Ifo tedesco si poneva in questo tipo di correlazione con il Dax,

Correlazione fra indice Ifo e Dax 30

Fonte: Bloomberg

Correlazione fra indice Ifo e Dax 30

Fonte: Bloomberg

un de-couple che parla la lingua di un mercato azionario che ormai guarda ai fondamentali macro come un ex alcolista presta attenzione a un bar. E quel trend, partiva da prima. Quantomeno da un mese, quando il mercato auto e più in generale il quadro industriale teutonico - da cui moltissimi imprese italiane dipendono in qualità di fornitori e subfornitori di macchinari e componentistica - cominciava a mostrare segnali di rallentamento, dopo il raggiungimento del picco post-pandemico.

La rincorsa era stata forte, fortissima. Il salto molto lungo. Ma il fiato è cominciato a diventare corto in fretta, perché la crisi della supply chain ha fatto mancare il respiro. In prima battuta, si mette mano allo scorte. Poi, però, o la situazione si sblocca e normalizza o tocca rallentare. Sospendere. Fino a fermarsi. E quel tonfo della curva Ifo mostra esattamente questo trend, quasi ricalcato come un copione. Ora, poi, la situazione è ulteriormente peggiorata. E non con i tempi lunghi tedeschi ma con quelli da shock degli Usa. Questa grafico

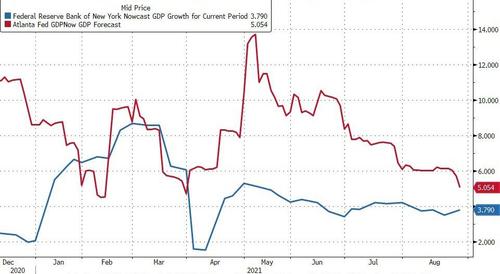

Tracciatore Pil Usa in tempo reale, 3 trimestre 2021

Fonte: Atlanta Fed

Tracciatore Pil Usa in tempo reale, 3 trimestre 2021

Fonte: Atlanta Fed

mostra la prima, enorme avvisaglia: tra il 1 e il 2 settembre, il tracciatore del Pil in tempo reale della Fed di Atlanta - il GDPNow - è stato visto al ribasso dal 5,3% al 3,7% rispetto alla previsione per il terzo trimestre. Uno shock, appunto. Cui si sono accodate in concordia di giudizio le principali banche d’affari nelle loro proiezioni, a partire dalle revisioni di Morgan Stanley e Goldman Sachs. Veri e propri colpi di machete.

Ma non basta. Perché in attesa della prossima proiezione del GDPNow, prevista - a meno di ulteriori sorprese - per il 10 settembre, proprio nella giornata di apertura del Forum di Cernobbio, la Fed si arrendeva all’evidenza. E dopo il dato deludente sui nuovi posti di lavoro creati ad agosto, +235.000 unità contro le 725.000 attese dal consensus, ecco che la Banca centrale Usa inviava al mercato un chiaro segnale di quella che gli americani definiscono situazione da wheels come off. Questa

Annuncio di sospensione del tracciatore Nowcast

Fonte: New York Fed

Annuncio di sospensione del tracciatore Nowcast

Fonte: New York Fed

è infatti l’immagine comparsa agli analisti che come ogni venerdì alle 11.15 ora di New York andavano a controllare la versione più establishment dei tracciatori in tempo reale della crescita Usa, Il Nowcast della Fed di New York: Servizio sospeso a causa dell’incertezza che vige attorno alla pandemia e la conseguente volatilità dei dati.

Insomma, dopo cinque anni dal lancio del servizio, la Fed di New York getta la spugna e dichiara impossibile compiere previsioni credibili e accurate sulle prospettive del Pil. Tradotto, allacciate le cinture di sicurezza da qui a fine anno. E, quantomeno, per ora godetevi il bicchiere mezzo pieno di questo ammaraggio ormai alle porte: forte anche di quel pessimo dato sulle non-farm payrolls, Jerome Powell ha potuto archiviare il taper insieme agli album di figurine del baseball di quando andava alle elementari. La stessa Goldman Sachs parla di probabilità al 45% di un inizio possibile di scale back a novembre.

Il problema ora è quasi più culturale che di mera strategia: come porsi, contrarian o meno? Il mantra dell’emergenza perenne iniziato con l’Isis - Bad news is good news - varrà ancora? Oppure stavolta il problema è serio davvero? Per un paio di ragioni. Anzi, tre. Contenute a loro volta in questi tre grafici finali. Primo,

Correlazione fra tracciatori del Pil Usa (GDPNow e Nowcast)

Fonte: Bloomberg

Correlazione fra tracciatori del Pil Usa (GDPNow e Nowcast)

Fonte: Bloomberg

il Nowcast è notoriamente più preciso del GDPNow, il quale a sua volta viene comunque ritenuto più credibile del 90% degli altri indicatori, nonostante gli andamenti storici da passo dell’ubriaco. O, forse, proprio per quel suo tracciare davvero gli scostamenti senza scarti di tempo eccessivamente lunghi (e pericolosi). La sua sospensione, quindi, ha duplice valenza di gravità della situazione macro.

Secondo,

Citi Economic Surprise Index (Usa)

Fonte: Citigroup/Zerohedge

Citi Economic Surprise Index (Usa)

Fonte: Citigroup/Zerohedge

il Surprise Index di Citigroup nella settimana appena conclusa ha vissuto il suo calo con velocità piu sostenuto dal tonfo del marzo 2020. Per capirci, quello che obbligò la Fed a rompere del tutto gli indugi e lanciare il Qe pandemico. Terzo,

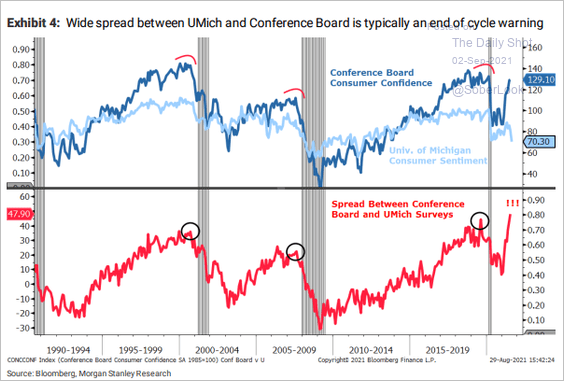

Correlazione e spread fra indici di fiducia Usa

Fonte: Bloomberg/Morgan Stanley

Correlazione e spread fra indici di fiducia Usa

Fonte: Bloomberg/Morgan Stanley

quando i due principali indici di fiducia americani (Conference Board e UMich) generano uno spread come quello attuale nella loro correlazione, solitamente segnalano la fine del ciclo di espansione economica. E con il trend tutt’altro che transitorio dell’inflazione registrato ormai da mesi, il rischio che si prospetta all’orizzonte è quello rappresentato alla perfezione dalla parola più temuta da ogni Banca centrale: stagflazione.

Sicuramente (e gramscianamente), sarà l’ottimismo della volontà in cui è imbevuta la ricerca del Club Ambrosetti a rivelarsi esatto. E il pessimismo della ragione dei rami della Fed di New York e Atlanta, oltre ai crucchi dell’Ifo, saranno smentiti. Ma c’è una probabilità, invece. Che la scena finale del Forum di quest’anno con la sua photo opportunity di rito ricordi quella di Animal House in cui un giovanissimo Kevin Bacon cerca di fermare la folla impazzita, ripetendo a macchinetta Remain calm, all is well...

© RIPRODUZIONE RISERVATA

Argomenti