Buybacks, redemptions e soprattutto Bce onnivora drenano liquidità dal mercato privato del credito: ora gli spread festeggiano ma domani la prezzatura di rischio sarà impossibile. E regnerà il caos

Mentre il mondo guarda a Evergrande come all’astronave di Darth Vader in lento ma inesorabile avvicinamento, la facility di reverse repo della Fed di New York ha appena segnato un nuovo record di utilizzo: 1,24 trilioni di dollari. A oltre una settimana dalla scadenza di fine mese e trimestre, quando normalmente le banche necessitano di parcheggiare liquidità fuori bilancio: insomma, qualcuno azzarda quota 1.500 miliardi di inert money in vista dell’arrivo di ottobre.

Tutti a caccia di uno 0,05% di retribuzione garantita? O tutti a caccia di Treasuries, piuttosto? Brutto segnale, quando un record simile viene infranto nel primo giorno di riunione del Comitato monetario della Fed chiamato a decidere su tempi e modi di un taper che Jerome Powell ha anticipato a Jackson Hole. Il messaggio del mercato pare chiaro: si annega nella liquidità. Quindi, si può tranquillamente smettere di acquistare 80 miliardi al mese di titoli di Stato sul mercato secondario, salvo poi girarli come collaterale nelle operazioni di reverse repo. Che il mercato faccia il suo dovere, a questo punto.

Facile dirlo. Più complicato farlo. E per una volta, il caso di scuola, la distorsione del giorno non arriva dagli Stati Uniti, bensì dalla Vecchia Europa che attende con il fiato sospeso l’esito del voto tedesco di domenica. Sta tutto in questo grafico:

Controvalore dell’investment pool di debito corporate europeo

Fonte: Bloomberg

Controvalore dell’investment pool di debito corporate europeo

Fonte: Bloomberg

per la prima volta dal 2005, l’ammontare di bond corporate disponibili alla contrattazione da parte degli investitori sta calando nettamente. La ragione? Un simpatico combinato di calls, buybacks, redemptions in arrivo e soprattutto l’operatività onnivora della Bce. Qualcosa come 21 miliardi di euro di calo nel controvalore dell’investment pool.

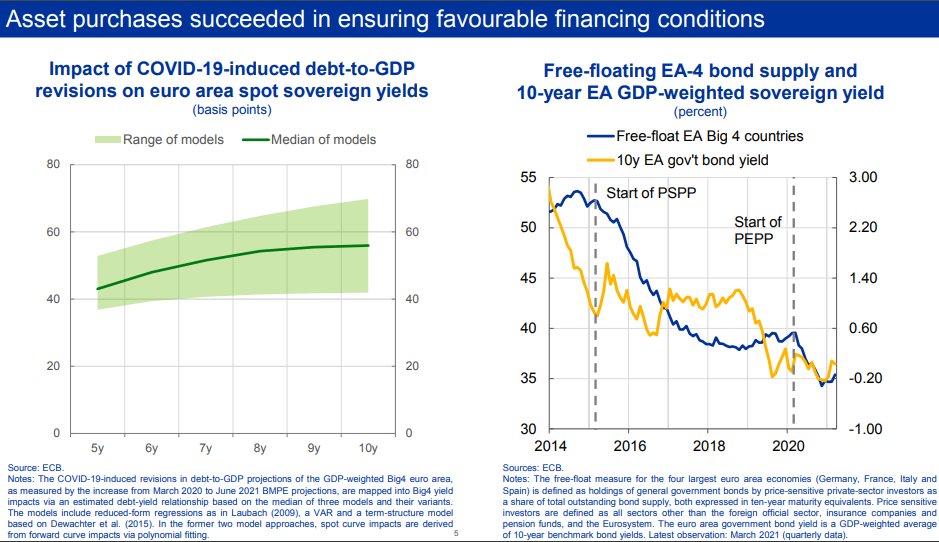

Materia da addetti ai lavori, quasi da feticisti. Esattamente come il reverse repo della Fed. Ma, in realtà, un qualcosa di drammaticamente concreto in prospettiva. Un calo dell’offerta, infatti, limita la liquidità nel mercato del credito, di fatto complicando e non poco la prezzatura del rischio sugli assets. Un qualcosa già drammaticamente in atto nel mercato del debito sovrano, stante la compressione artificiale degli spread garantita dagli acquisti del Pepp, come mostra questo grafico:

Correlazione tra flottante libero di bond sovrani e rendimento del decennale

Fonte: Bce

Correlazione tra flottante libero di bond sovrani e rendimento del decennale

Fonte: Bce

ora, però, la giapponesizzazione del mercato europeo travalica quei confini ed esonda nel corporate. Il rischio? La situazione ormai si sta indirizzando verso una struttura di mercato del credito totalmente sconnesso, rotto. Ci troveremo di fronte a una carenza della liquidità necessaria per un corretto funzionamento e se il trend prosegue, è il caso di cominciare a preoccuparsi per il prossimo anno, sentenzia James Vokins, responsabile dell’obbligazionario investment-grade credit presso Aviva Investors.

D’altronde, c’era da aspettarselo. Con le aziende europee che siedono su un ammontare cash da record e quindi con necessità di emissioni al minimo, era ovvio che l’abbuffata del 2020 avrebbe avuto conseguenze da purgare: detto fatto, un calo di offerta lorda di bond corporate non finanziari del 42% su base annua. La prospettiva più estrema? Il rischio di totale giapponesizzazione dei mercati europei, ovvero lo sbarco in grande stile del regime di limited free-float che questo mese ha registrato un’intera giornata di contrattazioni con zero trades sul titolo benchmark nipponico a 10 anni, nonostante la concomitanza di un’asta.

Mancanza di liquidità. Certo, un ritorno delle emissioni a lungo termine non è da escludere ma il rischio è che l’attuale regime di offerta negative net-net divenga un comodo strumento di compressione degli spread corporate, quasi un effetto collaterale indiretto della politica Bce che esuli dall’utilizzo primario del Cspp, il programma di acquisto obbligazionario del settore privato. Insomma, l’America e l’Europa annegano nella liquidità ma qualcosa rischia di andare fuori controllo. Perché avanti di questo passo, il mercato semplicemente sarà incapace di prezzare rischi e formare prezzi, agendo all’interno di invisibili bande di oscillazione e operando su meccanismi di domanda/offerta centralizzati e distorti.

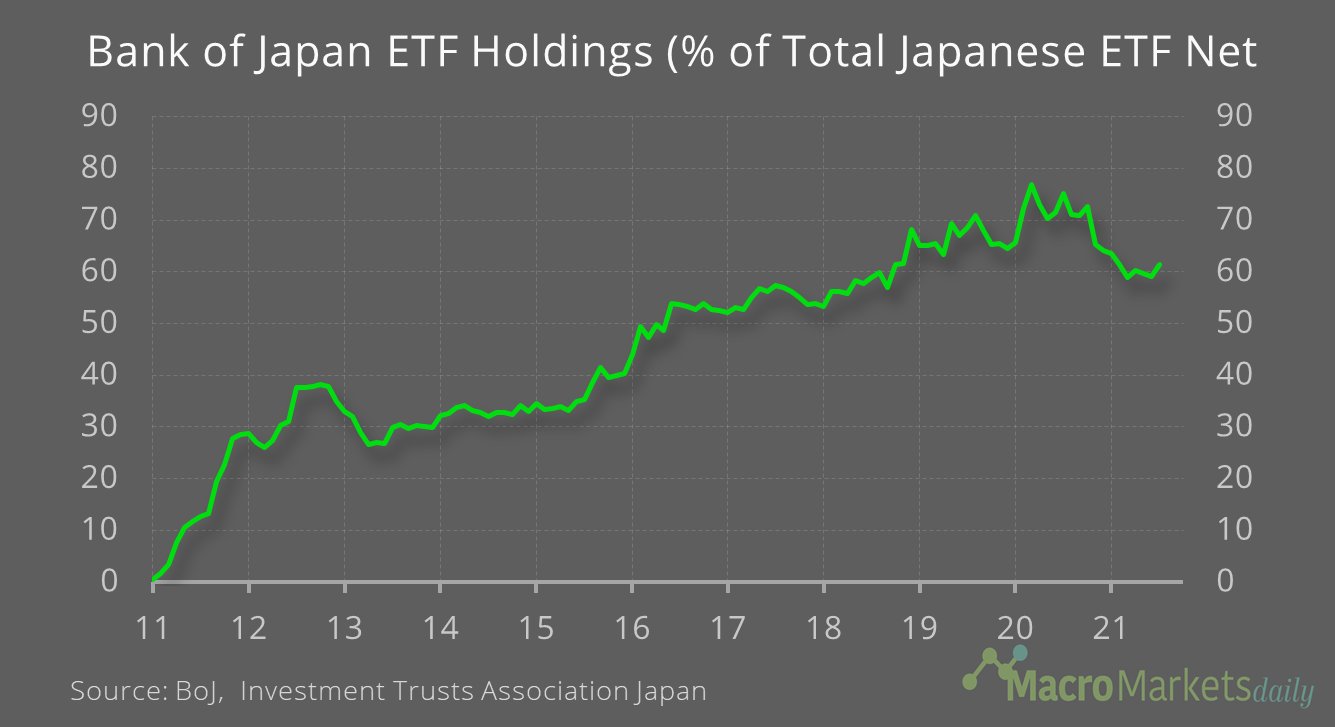

Di fatto, un calciatore che prende il pallone solo con le mani. Pur non essendo il portiere. E’ il Qe perenne, appunto. Lo stesso che oggi vede l’azionario giapponese muoversi in un contesto simile:

Controvalore delle detenzioni di ETF domestici della Bank of Japan

Fonte: BoJ/MacroMarkets

Controvalore delle detenzioni di ETF domestici della Bank of Japan

Fonte: BoJ/MacroMarkets

la Bank of Japan detiene il 59,8% del mercato ETF interno. Praticamente, è il mercato e fa il mercato. Qui il problema non è neppure più quello di rischi collegati a possibili margin calls che vedano le banche sprovviste di liquidità a copertura, stante il deposito di massa presso la Fed che trasforma il cash in inert money: qui occorre capire fino a quando il meccanismo di creazione di debito da monetizzare e deficit da finanziare che rende possibile il Qe perenne potrà essere coperto da ampliamenti degli Stati patrimoniali delle Banche centrali.

Occorre insomma capire se tutti saranno d’accordo a giocare una partita dal risultato già scritto e deciso. Forse, una prima risposta - tutta europea - potrebbe arrivare dopo il voto tedesco di domenica. Per ora, tutto appare perfetto e funzionale. Per ora. D’altronde, anche gli schemi Ponzi di Evergrande sembravano designati su criteri di infallibilità.

© RIPRODUZIONE RISERVATA