Record di opzioni put e pessimismo ai massimi: la Fed fa sul serio? O si anticipa un «effetto Covid» sugli indici che crei le condizioni da short squeeze epocale? Chiedere al National Team cinese..

Qualcosa bolle in pentola sul mercato. E se appare palese come a manovrare la manopola del gas sia la Fed, il rischio è quello di un effetto rana bollita di massa.

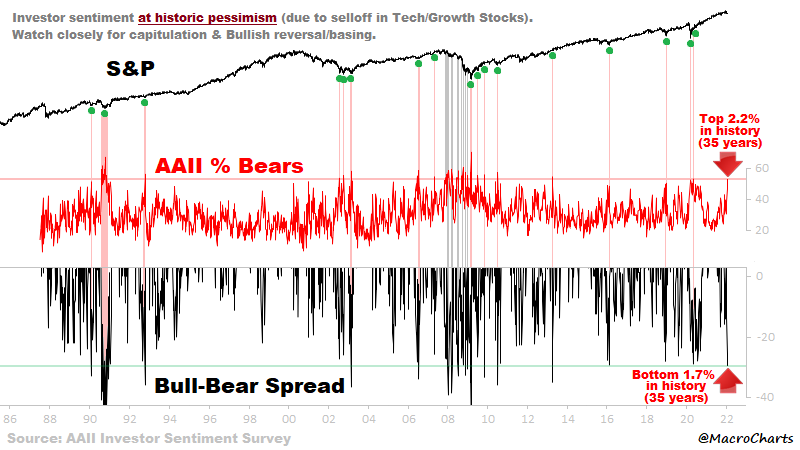

Insomma, una sorta di Masterchef dell’eccesso di ribasso. Questi due grafici

Andamento storico dell’indicatore di pessimismo del mercato azionario Usa

Fonte: MacroCharts

Andamento storico dell’indicatore di pessimismo del mercato azionario Usa

Fonte: MacroCharts

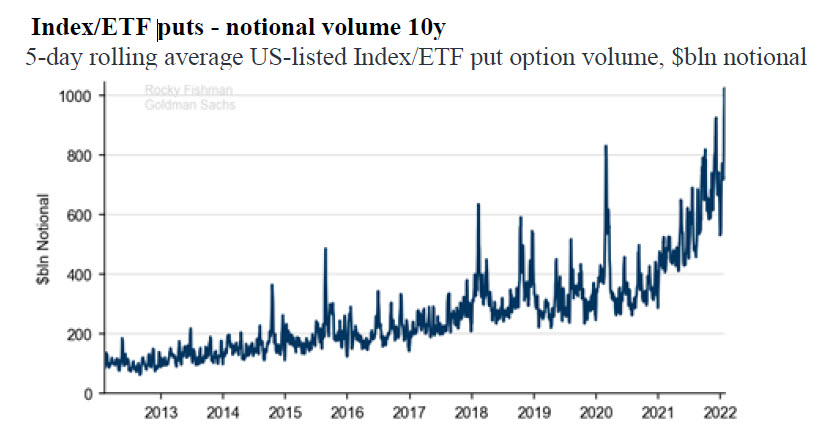

Volume di operatività su opzioni put per Etf quotati in Usa

Fonte: Goldman Sachs

Volume di operatività su opzioni put per Etf quotati in Usa

Fonte: Goldman Sachs

parlano chiaro: il mercato non solo è pessimista come non mai ma, soprattutto, quella a cui si sta assistendo dalle sale trading appare una corsa all’hegding da crash imminente con pochi precedenti. Tutti vogliono copertura, tutti cercano copertura. Le opzioni put volano via come nemmeno la carta igienica durante il primo lockdown.

Perché? Ovviamente, tutti temono che la Federal Reserve faccia seguire alle parole, i fatti. Quattro rialzi dei tassi nel 2022, il primo dei quali già a marzo. Praticamente, domani. Eppure qualcosa non torna. In primo luogo, l’assoluto disinteresse degli indici e dei rendimenti alle parole di Jerome Powell dopo la riunione del FOMC della scorsa settimana. Certo, la sera stessa Wall Street si rimangiò tutti i guadagni del giorno e chiuse in negativo ma già dal giorno dopo, business as usual. Anzi, Qe as usual. Perché in effetti, ad oggi tutto appare assolutamente immutato. Lo dimostra questo altro grafico,

Correlazione fra tassi Fed e condizioni finanziarie del mercato Usa

Fonte: Bloomberg

Correlazione fra tassi Fed e condizioni finanziarie del mercato Usa

Fonte: Bloomberg

dal quale si nota chiaramente come l’indice che traccia le condizioni finanziarie Usa non abbia fatto praticamente nemmeno un plissé rispetto alle minacce di normalizzazione della Banca centrale. Giusto una reazione di rito, tanto per non offendere. Come certi grazie di fronte a regali di Natale che verranno riciclati un istante dopo.

Perché allora la corsa alla copertura di massa? Con buona probabilità, siamo di fronte a una correzione auto-alimentata. E, cosa ancora più interessante, probabilmente destinata a restare confinata nel suo stato prodromico attuale. Serve solo un ingrediente in più: la narrativa dei media che sostenga il trend pessimista. Un’operazione Covid declinata al mercato azionario. Non si spiegherebbe, infatti, l’uscita roboante del presidente della Fed di Atlanta, Raphael Bostic. Il quale in un uggioso pomeriggio di una domenica di fine gennaio ha sentito il bisogno di rilasciare un’intervista al Financial Times, sintetizzabile in questa frase: Se l’inflazione restasse testardamente al rialzo, la Fed potrebbe essere costretta a un intervento in modalità supersize.

Ovvero, 50 punti base già a marzo. Al netto delle reazioni tutt’altro che allarmate dei mercati odierni, stupisce che una dichiarazione simile arrivi dal numero uno del branch della Georgia. Ovvero, quello che sovrintende e gestisce il tracciatore in tempo reale del Pil statunitense, il GDPNow. Il quale non più tardi di venerdì scorso ha segnalato una crescita dell’economia Usa nel primo trimestre al +0,1%, praticamente in contrazione. Solo dieci giorni fa era al 5,6%. E con l’inflazione al massimo dal 1982, un 7% che salvo miracoli non rientrerà nel target obiettivo del 2% in tempi record. Tradotto, stagflazione. E cui Bostic vorrebbe rispondere con mezzo punto di aumento secco del costo del denaro fra un mese: praticamente, policy error in progress.

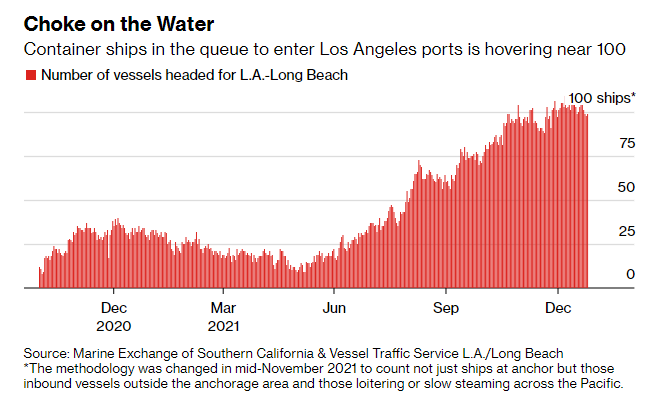

Sarà per questo che i mercati si coprono? Temono lo schianto sul brevissimo termine ma sanno che, già sul medio, questo si sostanzierà in un blocco del quantitative tightnening e in una più che probabile ridiscussione dell’intero impianto di politica monetaria? D’altronde, a novembre si vota per il mid-term. E difficilmente Joe Biden permetterà che si arrivi a quell’appuntamento con un quadro economico da anni Settanta, oltretutto in piena bolla energetica. E con la supply chain che versa in queste condizioni nell’hub principale del Paese, quello di Los Angeles/Long Beach.

Numero di navi container in coda al porto di Los Angeles/Long Beach

Fonte: Bloomberg

Numero di navi container in coda al porto di Los Angeles/Long Beach

Fonte: Bloomberg

E qui entrano in gioco i media, ovviamente con il dovuto ritardo rispetto alle reali dinamiche di mercato. Se parte la narrativa del pessimismo cosmico e della nuova Lehman alle porte (già ottimamente sperimentata con il caso Evergrande), chi oggi è già posizionato short partirà con un vantaggio enorme: potrà osservare dalla sua torre di guardia il panico generalizzato prendere forma e muoversi in direzione opposta, pronto allo short squeeze del secolo. La riprova? Due canarini potrebbero fare al caso nostro. Primo, attività di media intelligence per tracciare l’evolvere della comunicazione finanziaria sui grandi network e on-line, un termometro della percezione e della paura retail.

Secondo, questo ultimo grafico:

Andamento dell’indice benchmark cinese CSI-300

Fonte: Bloomberg

Andamento dell’indice benchmark cinese CSI-300

Fonte: Bloomberg

dopo mesi di inattività, il 27 gennaio scorso il National Team cinese è intervenuto per bloccare la discesa del CSI 300 in conclamato bear market, dopo il -2% registrato in seduta. Il giorno dopo, poi, il quotidiano economico a controllo statale, Securities Times, rilanciava un articolo nel quale attaccava investitori istituzionali interni per il tonfo, rassicurando tutti e invitando fondi, brokers e assicurazioni a sostenere il mercato nel momento dell’aumento di volatilità. Perché Pechino ha sentito il bisogno di tornare in campo ora, dopo una correzione continua (e quasi alimentata a colpi di restrizioni e divieti) durata trimestri interi? Attenzione, se abbassate il volume della Fed, in sottofondo si sente già il bollore dell’acqua.

© RIPRODUZIONE RISERVATA

Argomenti