Russell 2000 a -20% dai massimi e S&P in correzione, un’ecatombe. Ma oggi tornavano i buybacks con potenziali 5,5 miliardi di buy giornalieri a qualsiasi prezzo. Insomma, si è scelto di far crollare

A vederla da fuori, in effetti la situazione fa impressione. Indici europei allo sprofondo, Wall Street che registra il TICK peggiore da inizio anno a quota -1,897 (tradotto, tutti hanno premuto il tasto sell allo stesso momento e con magnitudo da fire sale) e con il Russell 2000 a -20% dai massimi di novembre e lo Standard&Poor’s 500 che entra in correzione ufficiale. Ma, soprattutto, il VIX - l’indice che traccia la volatilità, la cosiddetta fear gauge - che vola a quota 35 dopo trimestri interi spiaggiato in area 18, praticamente un balzo repentino ai massimi dal gennaio 2021.

Insomma, un’ecatombe. Soprattutto per il cosiddetto parco buoi. Perché per quanto il rally pandemico abbia sdoganato termini meno offensivi per i parvenu del mercato, ad esempio retail o daily trader quando non direttamente Robinhooder, alla fine la ratio è sempre la stessa: la dumb money perde, la smart money vince. La stessa che, infatti, negli ultimi giorni ha ignorato bellamente i cali e ha preferito collocare 1,7 trilioni di liquidità in eccesso alla facility di reverse repo della Fed (guadagnando un sicurissimo 0,05%) piuttosto che lanciarsi nel più classico dei buy the dips, l’acquisto sui minimi.

Perché? Perché i minimi si possono creare a tavolino. O, in tempi di QE strutturale, in laboratorio. Anzi, in tipografia. Perché nessuno può esimersi dal leggere un nesso causale fra questo Black Monday così mediatico e rumoroso e la riunione della Fed che comincia domani, di fatto l’appuntamento che dovrebbe ulteriormente ufficializzare il cronoprogramma del rialzo dei tassi previsti dal nuovo dot-plot e che il mercato sta già scontando da qualche seduta. Insomma, se si intendeva mettere pressione a Jerome Powell e soci, quale miglior palcoscenico.

Praticamente l’assist perfetto, un cross forte e teso dalla tre quarti solo da spingere alle spalle del portiere. Il quale, ovviamente, si farà trovare fuori dai pali, facilitando il compito del bomber. La Fed non può alzare i tassi. Le curve di rendimento sui proxies come 10-30 anni e 5-30 parlano chiaro e segnalano già la necessità di bloccare qualsiasi prezzatura di quantitative tightnening, ovvero l’innalzamento del costo del denaro per frenare l’inflazione. Dèjà vu del 2018, mai toccare la politica monetaria in senso restrittivo nel pieno di un rallentamento economico.

Ora occorrerà giocare di fantasia, inventarsi nuovi alibi per calciare il barattolo e garantirsi un nuovo stand-by. L’Ucraina e i venti di guerra giocano a favore, in tal senso. Ma ecco che questo grafico

Andamento del controvalore di autorizzazioni al buyback negli Usa

Fonte: Goldman Sachs

Andamento del controvalore di autorizzazioni al buyback negli Usa

Fonte: Goldman Sachs

mostra chiaramente quale sia il quadro reale. Venerdì scorso infatti si è chiusa la finestra di divieto rispetto ai buybacks, durata tre settimane. E i calcoli di Goldman Sachs parlano chiaro: le grandi corporations quotate sono state l’acquirente principale di equities nel 2021 attraverso i programmi di riacquisto titoli, qualcosa come 975 miliardi di dollari di domanda, il massimo da quando viene tracciata la serie storica. A conti fatti, circa 245 miliardi a trimestre che, a loro volta, si traducono in qualcosa come 5,5 miliardi di disponibilità per acquisti quotidiani in modalità VWAP (Volume-Weighted Avarage Price). Tradotto, a qualsiasi prezzo.

Tanto con i tassi a zero e la liquidità infinita, la price discovery è divenuta una pratica tanto antiquata quanto inutile. Perché allora il tonfo odierno? Le condizioni erano ottimali per Wall Street: 5,5 miliardi di price-indiscriminate buyers che mordevano il freno dopo tre settimane di stop (e il cui unico limite era dato dal quantitativo di denaro che potevano raccogliere sul mercato bond corporate per operare un flip immediato sulle equities), oltre a 3,3 trilioni in opzioni a scadenza che garantivano la sparizione dall’orizzonte della spada di Damocle del negative gamma dealer.

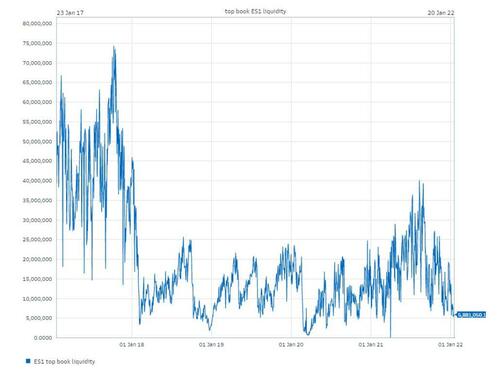

Eppure, il mercato crolla. Rumoroso. In modalità Black Monday. Magari è stato fatto crollare apposta, tanto per offrire al buon Jerome Powell il proverbiale assist per il gol che è impossibile fallire? Due cose appaiono certe. Primo, questo grafico

Indicatore della top book liquidity del mercato azionario Usa

Fonte: Bloomberg

Indicatore della top book liquidity del mercato azionario Usa

Fonte: Bloomberg

sembra uscito da un pagina del manuale per il perfetto short squeeze. Anzi, lo short squeeze epocale. Con la liquidità di mercato ai minimi, parcheggiata alla Fed e ora caricata nei cannoni dei buybacks, basterà un buy concordato per spedire Wall Street nell’iper-uranio. Secondo, Mr. Smith sta piangendo. Se poi i server di Robinhood e soci del trading on-line casualmente riscontreranno ritardi o disfunzioni nella funzione sell, questa sera a brindare saranno gli avvocati divorzisti e le finanziarie. That’s life. E nella vita reale, Davide non batte mai Golia .

© RIPRODUZIONE RISERVATA

Argomenti