Chi controlla realmente il prezzo dell’oro? Non è il rapporto tra la domanda e l’offerta, e neanche la Fed e le altre banche centrali.

È opinione comune tra i trader sulle materie prime che siano la Fed e le altre banche centrali a controllare il prezzo dell’oro sul mercato. Alcuni analisti ritengono che la Fed possa portare la quotazione dell’oro ovunque voglia, anche a zero dollari l’oncia.

Ma la verità è che, anche se le banche centrali hanno un ruolo nel mercato dell’oro, non possono certamente spingere il prezzo ovunque vogliano. È falso, e i dati che seguono spiegano il perché.

Per capire come il mercato determina il prezzo dell’oro, dobbiamo prima respingere il principio economico della domanda e dell’offerta. Nonostante le forze dell’offerta e della domanda siano i fattori che muovono i prezzi nel breve termine, non riescono ad influenzare la quotazione sul lungo periodo. Prendiamo come base un’analisi apparsa sul blog di ZeroHedge al opera di SRSroccoReport.com, e rispondiamo alla domanda: cosa spinge davvero la quotazione dell’oro?

Prezzo dell’oro: la correlazione con il petrolio

Questo grafico mostra la relazione tra il prezzo dell’oro e il prezzo del petrolio a partire dagli anni ‘40.

Il prezzo dell’oro è segnalato in arancione, la quotazione del petrolio in nero. Possiamo vedere chiaramente che il prezzo dell’oro e del petrolio si sono mossi in tandem, soprattutto dopo che Nixon ha abbandonato il sistema aureo nel 1971. I movimenti delle due quotazioni non sono uguali, ma il parallelo risulta abbastanza evidente. Così, quando il prezzo del petrolio è salito durante gli anni ’70, così ha fatto l’oro - lo stesso scenario verificatosi negli anni 2000.

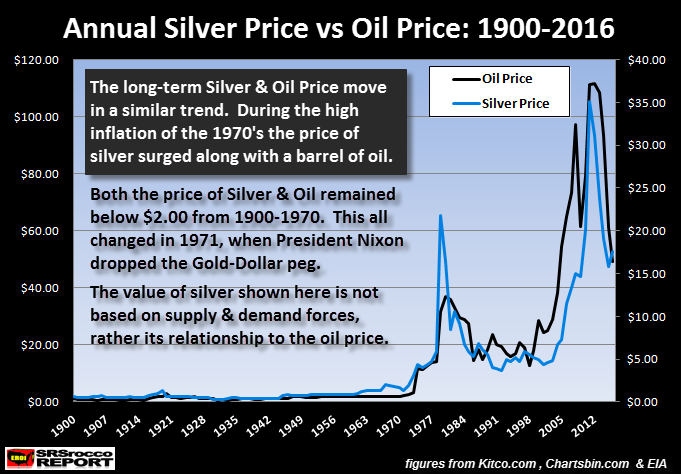

Stesso discorso anche per il prezzo dell’argento.

In entrambi i grafici, la volatilità del prezzo del petrolio, dell’oro e dell’argento è aumentata significativamente dopo il 1971. C’è un motivo fondamentale, e non riguarda solo l’abbandono della convertibilità del dollaro americano in oro avvenuta nel 1971. La causa sta anche nel fatto che gli Stati Uniti hanno raggiunto un picco nella produzione nazionale di petrolio nel 1970, un picco storico anche se gli Stati Uniti hanno continuato a dominare il mondo scambiando Treasuries e petrolio fisico.

Quindi, se guardiamo questi due grafici, possiamo vedere chiaramente che il prezzo del petrolio è stato il driver principale dell’oro e dell’argento molto più che le forze dell’offerta e della domanda. L’offerta e la domanda aumentano la volatilità del prezzo dell’oro e dell’argento nel breve periodo, ma il costo dell’energia (principalmente del petrolio) rimane il driver nel lungo termine.

Chi controlla davvero il prezzo dell’oro?

Se il prezzo dell’oro segue il prezzo del petrolio, allora chi controlla veramente il prezzo di mercato dell’oro? Sì, la Fed e le banche centrali intervengono nel mercato, ma possono controllare solo il movimento rialzista della quotazione. Perché? Osserviamo il grafico di seguito:

Questo grafico mostra la differenza tra il costo totale di produzione delle due società specializzate nell’estrazione del metallo prezioso negli Stati Uniti, Barrick e Newmont, rispetto al prezzo annuo medio di mercato dell’oro. Il grafico mostra chiaramente che il costo di produzione è sempre inferiore al prezzo di mercato dell’oro.

Nei primi anni 2000, la produzione delle due società era più vicina al prezzo di mercato. Tuttavia, dopo che il mercato immobiliare e bancario è crollato nel 2008, il prezzo del mercato dell’oro è aumentato notevolmente rispetto al costo della produzione. La quotazione stava iniziando ad acquistare la sua proprietà di “deposito” di valore.

Di seguito alcuni esempi del costo di produzione della Barrick e della Newmont rispetto al prezzo di mercato:

2000

Costo di Produzione = $276

Prezzo dell’oro = $279

2012

Costo di Produzione = $1,272

Prezzo dell’oro = $1,669

2016

Costo di Produzione = $1,113

Prezzo dell’oro = $1,251

Il motivo per cui il costo di produzione della Barrick e della Newmont è sceso da 1.272 dollari nel 2012 a 1.111 dollari nel 2016 risiede principalmente nel calo di oltre il 50% del prezzo del petrolio. Serve molta energia per produrre un’oncia d’oro. Il petrolio era sopra i 100 dollari nel 2012, ma è sceso a 45 dollari nel 2016. Anche se il costo dell’energia è diminuito in modo significativo, i costi non sono diminuiti così tanto nell’industria dell’oro.

Per esempio, i salari alla Barrick per oncia d’oro sono diminuiti da solamente da 328 dollari nel 2012 a 304 dollari nel 2015, un calo del costo del lavoro di solo il 7%, anche se il prezzo del petrolio è sceso notevolmente di più nel 2015:

Gli investitori devono capire che occorre una quantità enorme di energia, lavoro, materiali e capitale per produrre un’oncia d’oro.

Esaminando il grafico qui sopra vediamo che il prezzo di mercato non è mai stato inferiore al costo di produzione. Ciò significa che il mercato o le banche centrali non hanno spinto il prezzo dell’oro al di sotto dei costi di produzione. Un fattore importante da tenere a mente quando gli analisti suggeriscono che le banche centrali possono portare il prezzo dell’oro dove desiderano.

Prezzo dell’oro: il controllo delle banche centrali

Anche la Fed e le banche centrali possono intervenire sul mercato per controllare quando in alto può andare il livello del prezzo dell’oro. Il che fa una grande differenza. Quindi, chi continua a credere nelle previsioni che vedono l’oro a 700 dollari l’oncia, non stanno considerando il costo di produzione.

Purtroppo, molti analisti tendono a tralasciare il mercato nell’energia nelle loro previsioni. Il che è assurdo, dato che è il mercato dell’energia il driver delle nostre economie, non il rapporto offerta-domanda o la finanza.

Le banche centrali non possono spingere il prezzo dell’oro ovunque vogliano. Gli algoritmi calcolano elettronicamente il prezzo di mercato in base al costo di produzione. L’unico modo in cui le banche centrali possono controllare l’oro è al rialzo, utilizzando una grande quantità di Treasury (nel caso della Fed) per limitare che l’oro salga troppo in alto.

La maggioranza degli interventi delle banche centrali stanno nel controllare dove gli investitori mettono i propri soldi. Incanalando la maggior parte della liquidità in azioni, titoli di stato e mercato immobiliare, il 99% degli investitori (sul mercato) è felice, così come i governi. Dobbiamo ricordarci che i governi guadagnano con le tasse applicate su questi asset, e più salgono e più le tasse sono alte.

Una volta che i valori di questi mercati implodono, però, le entrate fiscali del governo diminuiscono.

© RIPRODUZIONE RISERVATA