Lo studio della divisione Analisi&Ricerche della FABI e l’appello del segretario Lando Maria Sileoni: I tassi sui depositi sono ancora troppo bassi.

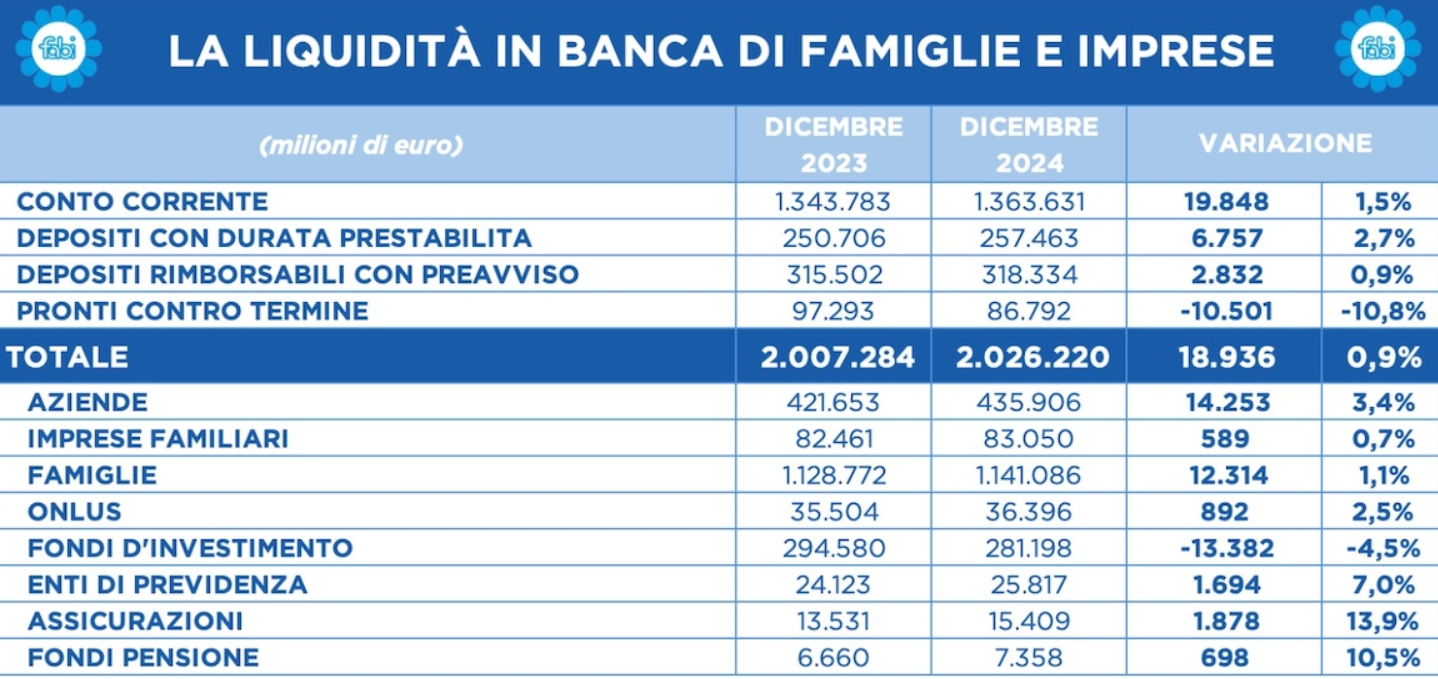

Torna a crescere la liquidità sui conti correnti degli italiani: nel corso del 2024, l’aumento è stato di quasi 20 miliardi di euro in un anno. È quanto è emerso da uno studio condotto dalla divisione Analisi&Ricerche della FABI, il sindacato bancario numero uno in Italia, che ha certificato che, dopo due anni di contrazione, i soldi sui conti correnti delle famiglie e delle imprese italiane sono tornati ad aumentare: sui depositi bancari ci sono 1.363 miliardi, una somma più alta dell’1,5% su base annua, per la precisione in aumento di 19,8 miliardi rispetto ai 1.343,8 miliardi del 2023.

L’inversione di tendenza è evidente soprattutto rispetto agli anni 2022 e 2023, quando i risparmi delle famiglie e, di conseguenza, la presenza della liquidità sui conti correnti è stata erosa dal “forte rialzo dell’inflazione”, dunque dall’impennata dei prezzi, che ha costretto i correntisti a drenare più soldi dalle riserve presenti negli istituti di credito.

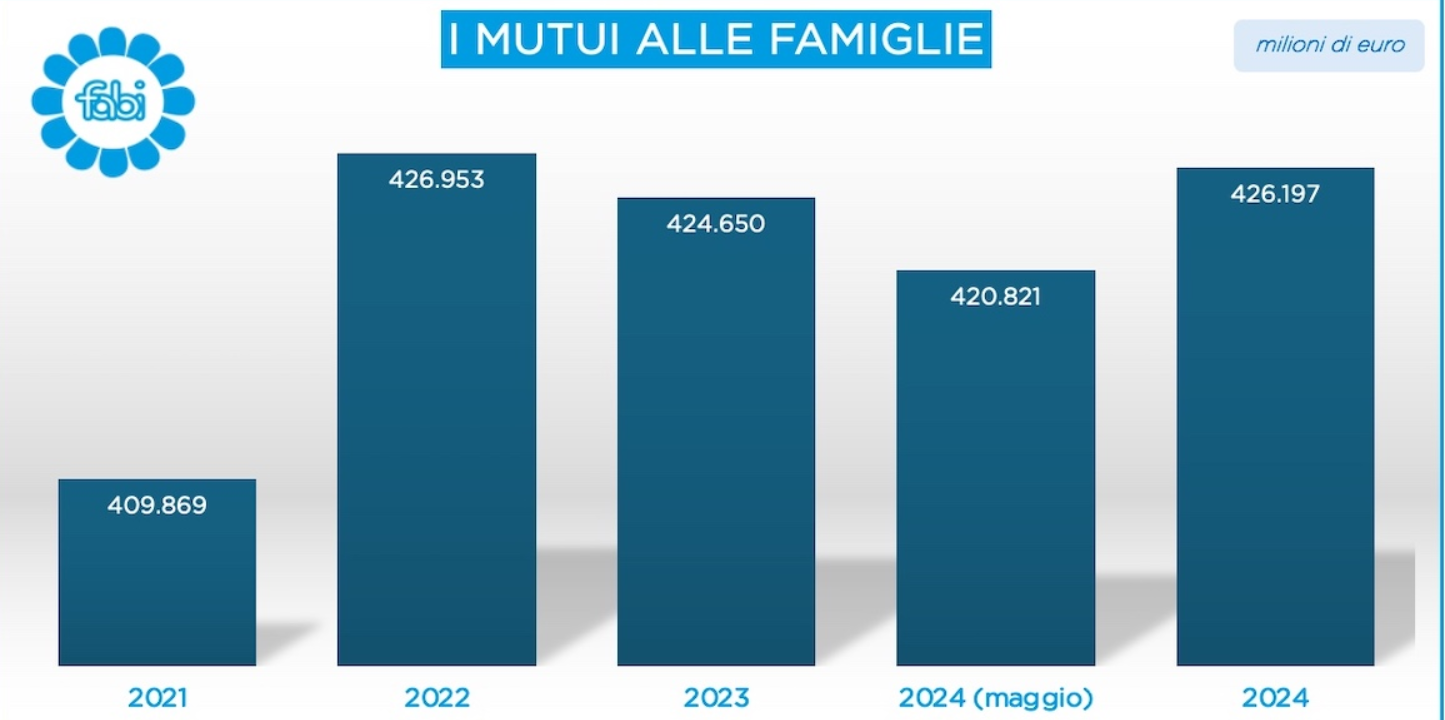

Lato prestiti, la grande svolta della politica monetaria della BCE - che, a partire dal 6 giugno del 2024, ha iniziato a tagliare i tassi di interesse dell’area euro - ha consentito alle banche italiane di allentare i cordoni del credito negli ultimi mesi, soprattutto alle famiglie, a loro volta più propense ad accendere mutui per l’acquisto delle abitazioni e dunque a bussare alla porta degli istituti.

“ Negli ultimi sette mesi i mutui aumentati di 5,3 miliardi di euro, il taglio dei tassi favorisce la ripresa dei prestiti per la casa: da 420,8 miliardi di maggio a 426,1 miliardi di dicembre ”, si legge infatti nel rapporto della FABI.

In generale oggi, il totale complessivo della liquidità detenuta da famiglie, imprese e altri soggetti (dunque non solo la liquidità presente nei conti correnti) ha registrato una crescita dello 0,9%, passando da 2.007,3 miliardi a 2.026,2 miliardi di euro, con una crescita di 18,9 miliardi.

Si tratta, spiega il sindacato, di “un aumento apparentemente moderato”, che tuttavia “suggerisce una inversione di tendenza, ora più orientata al consolidamento dei risparmi, in un contesto di contenimento dell’inflazione e di graduale riduzione dei tassi di interesse”.

Liquidità in ripresa, ma ancora al di sotto livelli 2021. L’erosione inflazione-rialzi tassi BCE

La fotografia presentata dal sindacato è finalmente più confortante rispetto a quella degli ultimi anni, grazie al processo disinflazionistico in corso, che ha permesso alla BCE di Christine Lagarde di allentare la restrizione monetaria (tuttavia ancora in atto, anche dopo i cinque tagli dei tassi varati a partire dallo scorso anno).

Detto questo, andando più indietro nel tempo, l’effetto dell’inflazione e della restrizione monetaria avviata dall’Eurotower a colpi di rialzi dei tassi per sfiammare il caro prezzi è evidente: i conti correnti rimangono più poveri rispetto al 2021, anno precedente all’esplosione dell’inflazione, quando la liquidità parcheggiata era pari 1.480,1 miliardi.

E bisognerà vedere come si evolverà la situazione, con l’enigma dei tagli dei tassi di interesse da parte della BCE.

Dai numeri della Federazione Autonoma Bancari Italiani, il sindacato bancario più rappresentativo in Italia, è risultato che, di fatto, tra il 2021 e il 2023, “le famiglie e le imprese hanno progressivamente attinto alle proprie riserve per far fronte al caro-prezzi, con una riduzione della liquidità disponibile sui depositi bancari di 136,3 miliardi (-9,2%) rispetto al picco di 1.480,1 miliardi registrato nel 2021 ”.

Nonostante la ripresa degli ultimi dodici mesi, la liquidità complessiva presente oggi sui conti correnti è di conseguenza inferiore di 116,5 miliardi (-7,9%) rispetto ai livelli del 2021.

La liquidità nelle banche di famiglie e imprese

In particolare i conti correnti hanno registrato un incremento di 19,8 miliardi di euro (+1,5%), passando da 1.343,8 miliardi a 1.363,6 miliardi di euro. (Fonte FABI).

La liquidità nelle banche di famiglie e imprese

In particolare i conti correnti hanno registrato un incremento di 19,8 miliardi di euro (+1,5%), passando da 1.343,8 miliardi a 1.363,6 miliardi di euro. (Fonte FABI).

I danni inflazione-rialzi tassi incisi anche nella dinamica dei prestiti. Ripresa nel 2024, occhio ai mutui

Evidenti anche le conseguenze dell’esplosione dell’inflazione nel corso del 2022 e delle incessanti strette monetarie varate dalla BCE sui prestiti erogati dalle banche italiane.

Lato credito, negli ultimi tre anni i prestiti ai privati si sono contratti infatti di ben 60 miliardi, (-4,5%) da 1.325,9 miliardi a 1.266,9 miliardi, con le banche italiane che hanno stretto i rubinetti soprattutto a danno delle imprese italiane: in questo caso i finanziamenti alle imprese sono crollati del 10%.

Nel corso del 2024, si è assistito finalmente a una inversione di tendenza, come confermano le buone notizie arrivate dal rapporto della FABI: il risparmio degli italiani si è ricostituito, grazie alla minore pressione inflazionistica.

In evidenza inoltre, sulla scia dei tagli dei tassi varati dalla BCE di Christine Lagarde, soprattutto l’effetto sui mutui: negli ultimi sette mesi del 2024 i prestiti per la casa sono aumentati di 5,3 miliardi di euro, in crescita dell’1,3% dai 420,8 miliardi di maggio ai 426,1 miliardi di dicembre.

L’inversione di tendenza si è manifestata soprattutto nel secondo semestre del 2024: naturale, visto che la BCE, lo scorso anno, ha iniziato ad allentare la restrizione monetaria soltanto a partire dalla riunione del suo Consiglio direttivo del 6 giugno 2024. Nei primi cinque mesi del 2024 la situazione era dunque ancora critica, visto che il credito bancario destinato all’acquisto di abitazioni rimaneva ancora sotto pressione, in calo di quasi 4 miliardi (-0,9%).

leggi anche

Attenzione a queste tre banche italiane

Più liquidità e più mutui, ottimismo FABI su PIL Italia e mercato immobiliare

La svolta si è manifestata solo dopo il primo atto della BCE, a cui sono seguite altre sforbiciate.

In questo contesto, la FABI ha messo in luce in particolare due buone notizie: la maggiore liquidità, detenuta in banca da famiglie e imprese, può tradursi in una crescita dei consumi e anche degli investimenti, a tutto vantaggio del PIL dell’Italia. Inoltre, “con la crescita dei mutui, il mercato immobiliare, fondamentale per la economia del Paese, avrà una spinta significativa”.

Evidente la ripresa dei mutui alle famiglie da parte delle banche italiane

I tagli dei tassi di interesse dell'area euro da parte della BCE hanno riacceso il mercato dei mutui in Italia, in particolare nel secondo semestre del 2024 (Fonte FABI).

Evidente la ripresa dei mutui alle famiglie da parte delle banche italiane

I tagli dei tassi di interesse dell'area euro da parte della BCE hanno riacceso il mercato dei mutui in Italia, in particolare nel secondo semestre del 2024 (Fonte FABI).

Ma come stanno gestendo questa maggiore liquidità le famiglie e le imprese italiane?

Per la gioia del governo Meloni, la FABI ha confermato il successo dei BTP, nell’indicare le scelte dei risparmiatori italiani.

Rielaborando le statistiche della Banca d’Italia, la Federazione Autonoma dei bancari in Italia ha indicato che, nel corso del 2024, si è registrato per l’appunto un incremento complessivo dei depositi, con una crescita moderata dell’1,5% per i conti correnti (+19,8 miliardi di euro (+1,5%), passando da 1.343,8 miliardi a 1.363,6 miliardi di euro) e un aumento più marcato nei depositi a durata prestabilita (+2,7%, a quota 257,4 miliardi dai 250,7 miliardi del 2023).

I depositi rimborsabili con preavviso, una categoria di liquidità più flessibile, hanno riportato un rialzo dello 0,9%, con un aumento di 2,8 miliardi, arrivando a 318,3 miliardi.

In controtendenza, invece, i pronti contro termine, che hanno subito una flessione del 10,8%, scendendo da 97,3 miliardi a 86,7 miliardi di euro, a conferma di una propensione inferiore a detenere strumenti di breve termine per esigenze di liquidità immediata.

“Il calo di questa voce indica un disinvestimento progressivo da strumenti di breve termine con caratteristiche speculative o di tesoreria. La minore convenienza di tali strumenti potrebbe essere attribuibile alla politica monetaria della BCE, che ha iniziato a ridurre i tassi, rendendo meno attrattive queste operazioni di finanziamento”, ha spiegato la FABI. Politica monetaria che deve essere sempre monitorata, e mai data per certa, come è emerso dagli ultimi dati macro che preoccupano non poco le colombe.

Oggi diffusi i numeri preliminari dell’inflazione dell’area euro, che non sono stati del tutto confortanti, e che hanno seguito quello che ha confermato il dramma di Berlino.

Crescita liquidità trainata più da aziende, mentre risparmiatori guardano a BTP e altre obbligazioni

La FABI ha fatto notare che, analizzando i dati suddivisi per categoria di soggetti detentori, “emerge che la crescita della liquidità è trainata principalmente dalle aziende (+3,4%), che hanno aumentato i propri depositi di 14,2 miliardi in un anno”.

L’incremento, ha spiegato il sindacato, potrebbe essere ricondotto a una maggiore prudenza delle imprese, che preferiscono mantenere liquidità disponibile per gestire investimenti futuri o in vista di un miglioramento delle condizioni del credito.

“ Anche le famiglie, con un incremento dell’1,1% (pari a 12,3 miliardi), continuano a detenere una quota significativa di risorse in banca, segnalando un atteggiamento ancora prudente nella gestione delle proprie finanze. Tuttavia, l’aumento è più contenuto rispetto a quello delle imprese, segno che l’attenzione dei risparmiatori è sempre più orientata verso soluzioni di investimento alternative, come titoli di Stato (BTP & Co.) e strumenti obbligazionari ”.

“Interessante anche la crescita della liquidità nelle onlus (+2,5%), nei fondi pensione (+10,5%) e nelle assicurazioni (+13,9%) ”, così come “un dato significativo è rappresentato dalla riduzione della liquidità nei fondi di investimento (-4,5%), che hanno visto un deflusso di 13,3 miliardi”. Il fenomeno, hanno spiegato gli analisti del sindacato, “potrebbe essere il segnale di una parziale riallocazione del capitale verso strumenti più sicuri e remunerativi, come i depositi vincolati o i titoli di Stato, che nell’ultimo anno hanno offerto rendimenti più interessanti rispetto al passato ”.

Infine, anche gli enti di previdenza hanno registrato un aumento della liquidità detenuta (+7,0%), un chiaro segnale che la stabilità del sistema previdenziale continua a essere una priorità nel panorama economico attuale.

Strigliata Sileoni alle banche: tassi depositi ancora troppo bassi, risparmiatori penalizzati

Così ha commentato il segretario generale della Fabi, Lando Maria Sileoni:

“L’aumento della liquidità sui conti correnti è un segnale positivo, che conferma come le famiglie stiano gradualmente ricostituendo i propri risparmi dopo due anni difficili segnati dall’inflazione e dall’aumento del costo della vita. C’è maggiore stabilità finanziaria ed emerge una ritrovata capacità di accumulo, elementi fondamentali per sostenere i consumi e la crescita economica. Una inversione di tendenza che arriva dopo un biennio senza dubbio difficile sia per le famiglie sia per le imprese”.

“ L’aumento dell’inflazione ha significativamente eroso il potere d’acquisto degli stipendi e, proprio per questa ragione, è necessario che siano rinnovati tutti i contratti collettivi nazionali di lavoro scaduti, con incrementi capaci di allineare le retribuzioni al nuovo costo della vita ”, ha continuato Lando Maria Sileoni, lanciando un nuovo appello al mondo delle banche italiane:

“Da parte delle banche, è necessario un cambio di passo: continuano a considerare i conti correnti esclusivamente come strumenti di pagamento, ignorando il loro ruolo essenziale anche come prima forma di risparmio ”.

Rimane di conseguenza un nodo che il segretario generale della FABI non ha mancato di rimarcare e che riguarda ancora il livello dei tassi sui depositi, che rimane ancora troppo basso, offrendo di conseguenza una remunerazione bassa ai depositanti.

“Il problema è che la liquidità resta parcheggiata senza una reale valorizzazione economica: i tassi sui depositi sono ancora troppo bassi, mentre le banche, come dimostrano anche gli utili del 2024, beneficiano di margini enormi sulla raccolta e quindi sul credito, col margine d’interesse in costante aumento da tre anni ”.

Insomma, ha sottolineato Sileoni:“ Ai clienti va riconosciuta una remunerazione più equa, allineata all’andamento dei tassi di interesse, per evitare una penalizzazione eccessiva dei risparmiatori. Senza un atteggiamento diverso, le banche mettono a rischio quel rapporto di fiducia che è alla base del settore”.

© RIPRODUZIONE RISERVATA