Bitcoin stabile sopra i 21.000 dollari, ma il deleveraging non è terminato. Le grandi banche puntano ad acquisire a sconto gli attori del settore crypto. Chi sono i vincitori e i vinti.

Nel mercato di Bitcoin è in atto un deleveraging (disinvestimento) senza precedenti. Un processo innescato a maggio con la vendita in massa di 80.000 Bitcoin per tentare di arginare il collasso dell’ecosistema Terra-Luna e proseguito nelle ultime settimane con il crash di altri progetti crypto (Celsius, Three Arrows Capital e Babel Finance) che hanno fatto capitolare il prezzo di Bitcoin fin sotto i 18.000 dollari.

leggi anche

Criptovalute al collasso: Bitcoin affonda sotto i 25.000$. Celsius blocca prelievi e trasferimenti

Bitcoin e la crisi di solvibilità

La sfiducia che questi eventi hanno provocato e la paura di perdere tutto sta spingendo molti prestatori di criptovalute a ritirare i propri depositi dalle piattaforme di lending. E’ in atto una catarsi degli investitori in criptovalute, consci di essere caduti nella trappola di società che promettevano rendimenti superiori agli standard ottenuti assumendo rischi folli attraverso i protocolli della DeFi.

Il meccanismo che si è azionato è molto pericoloso ed è elevatissimo il rischio che tante altre realtà simili possano implodere su vasta scala portando con sè una nuova ondata di ordini di vendita su Bitcoin, nel (vano) tentativo di ricavare quella liquidità necessaria per coprire i propri obblighi contrattuali.

La conseguenza di un’ulteriore caduta di Bitcoin potrebbe essere quella di spazzare via dal comparto tutti quegli attori che hanno sfruttato la narrativa della decentralizzazione per raccogliere miliardi di dollari per progetti «spazzatura» giovando dell’assenza di regolamentazione.

C’è però un aspetto positivo in tutto questo: il richiamo dei prestiti di criptovalute consente di verificare la solvibilità delle controparti: le piattaforme che non saranno in grado di restituire i depositi sono destinate a fallire e il mercato sarà più pulito.

Goldman Sachs e Citigroup pronti a cannibalizzare il mercato cripto

Questo scenario è anche terreno fertile per le grandi banche e i grandi operatori che potrebbero acquisire a sconto società del settore crypto ora in difficoltà.

Un esempio è quello di Citigroup diventata consulente di Celsius, probabilmente nel tentativo di cannibalizzare gli asset in attivo della società prima che questa dichiari il fallimento in tribunale. Recentemente Citigroup ha stretto un accordo con Metaco per offrire ai propri clienti un servizio di custodia degli asset digitali.

Anche Goldman Sachs è intervenuta nel crypto crash degli ultimi mesi come prestatore di ultima istanza, proponendo di acquistare 2 miliardi di asset non immediatamente liquidi di Celsius nel tentativo di salvare la società.

Si tratta di una rivoluzione storica che potrebbe modificare gli equilibri economici finanziari dei prossimi decenni e accelerare quel processo di regolamentazione che ora procede a rilento e che risulta quanto mai necessario.

leggi anche

Perché Bitcoin è crollato: i 3 motivi del crash

Bitcoin: chi sono i vinti nella fase di deleveraging

Questo processo di «normalizzazione» della curva del rischio - alla base del disinvestimento da Bitcoin - sta mietendo vittime non solo tra gli incauti prestatori di criptovalute, ma anche tra i miner e gli hodler.

Con i prezzi dell’energia alle stelle, il costo di produzione di un Bitcoin in Europa è di circa 30.000 dollari. Minare Bitcoin non è dunque conveniente con un prezzo di poco superiore ai 21.000 dollari. Sono tanti i miner che stanno spostando i loro token sugli exchange per vendere e rientrare delle spese sostenute prima che il prezzo scenda ancora. Il fatto che l’hash rate della rete non sia ancora crollato potrebbe indicare che la turbolenza sul mercato non sia ancora terminata.

Oltre ai miner, soffrono anche gli « hodler », i detentori di lungo termine, ossia coloro che hanno acquistato Bitcoin con l’intenzione di tenerli ad oltranza.

La parola «hodl» è una storpiatura del termine inglese «hold» (tenere) ed è stata coniata nel 2013 da un utente di criptovalute, GiocoKyuubi.

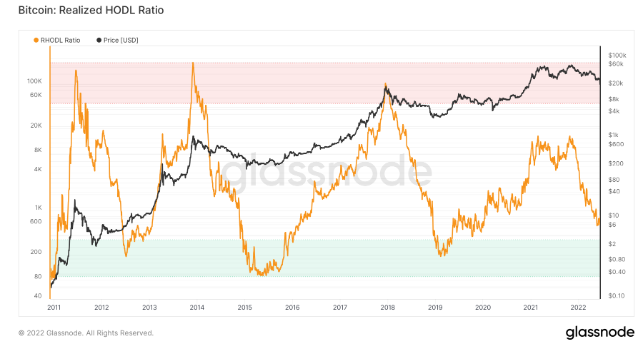

Secondo un’analisi di Glassnode, il prezzo di Bitcoin potrebbe scendere ancora per eliminare dal mercato almeno il 60% degli hodler. Osservando il rapporto tra gli hodler a breve termine e quelli a lungo termine, il RHODL Ratio ideato da Philip Swift (linea gialla), si nota come non abbia ancora raggiunto la zona verde, che segnala un possibile punto di inversione del prezzo di Bitcoin. Questo significa che sono ancora possibili movimenti al ribasso verso target a 13.000 dollari.

RHODL Ratio

Fonte: Analisi Glassnode

RHODL Ratio

Fonte: Analisi Glassnode

© RIPRODUZIONE RISERVATA