L’attacco ai Btp nasce da una percezione del rischio (che viene smentita dai numeri). Senza Draghi l’Italia è meno credibile e il suo debito più esposto al rialzo dei tassi Bce.

Da destra a sinistra la politica non si cura delle finanza pubbliche. Saltato lo scudo di credibilità di Draghi, gli hedge funds speculano sul debito italiano tra i più esposti al rialzo dei tassi. Ma è veramente così?

Speculazione sulla percezione del rischio

Non è solo un problema di debito, il secondo più alto della zona euro e pari al 152,6% del Pil. Non è nemmeno un problema di spread tra Btp e Bund. Il problema è il venir meno della credibilità dell’Italia nella sua capacità di ripagare il proprio debito: l’impennata dei rendimenti dei Btp segnala una maggior sensibilità di questi titoli all’aumento dei tassi Bce.

Dunque le obbligazioni italiane stanno diventando sempre più costose per l’impennata dell’inflazione, per l’aumento dei tassi di interesse ma soprattutto per l’incertezza politica.

Gli osservatori internazionali sono preoccupati del fatto che nessuna delle parti politiche si sia impegnata a tagliare il debito pubblico, che ha raggiunto la cifra record di 2.756 miliardi di euro.

Le campagne elettorali del centrodestra, di centrosinistra e del Movimento 5 Stelle promettono tagli fiscali radicali, pensioni più elevate, pensionamento anticipato, flat tax, un tetto alle bollette di luce e gas e persino una «dote» fino a 10.000 euro per i neo maggiorenni. Tutto questo comporterà un aumento della spesa pubblica.

«I partiti hanno deciso che il modo più rapido per ottenere consensi è promettere tutto a tutti» chiosa Roberto Perotti, professore di economia all’Università Bocconi di Milano. «In tutta la classe politica italiana il debito è stato semplicemente escluso dalla discussione», ribatte Tim Gwynn Jones, analista della zona euro presso Medley Advisors, ai microfoni di Reuters.

Ma è un «azzardo politico» presumere che la Bce risolleverà le sorti dell’Italia comprando il suo debito.

Su cosa scommettono gli hedge funds

Ecco su cosa scommettono gli hedge funds: l’incertezza politica in vista delle elezioni del 25 settembre preoccupa più del rincaro dei prezzi dell’energia. Gli investitori puntano sulla maggiore difficoltà dell’Italia nel ripagare il proprio debito e sulla conseguente diminuzione della domanda di titoli, che ne aumenta il rendimento, cioè il premio al rischio che lo Stato deve pagare.

In che modo lo fanno?

Vendendo i Btp allo scoperto, ossia senza possederli. Per farlo prendono a prestito i titoli. La previsione di un aumento dei rendimenti spingerà i prezzi - che sono inversamente proporzionali - al ribasso e i fondi potranno comprare i titoli da restituire a un prezzo più basso, guadagnando la differenza.

Dei 39 miliardi di posizioni ribassiste degli hedge fund segnalati da S&P Global Market Intelligence e riportati dal Financial Times, alcune potrebbero anche essere una «copertura» (o hedging) di posizioni lunghe. In questo caso non si tratterebbe di speculazione ma di una specie di assicurazione contro l’aumentato rischio di perdita.

In un caso o nell’altro, gli hedge funds scommettono che lo scudo anti spread della Bce (il Tpi annunciato a luglio) non entrerà in funzione a causa dell’instabilità politica.

Perchè la speculazione dovrebbe essere temporanea?

Secondo alcuni analisti, i mercati stanno scontando possibili turbolenze destinate ad esaurirsi. Francesco Saraceno, professore di economia all’Università Luiss di Roma e Scienze Po di Parigi, è convinto che le «favole» raccontate in campagna elettorale dai partiti politici saranno accantonate subito dopo le elezioni.

«Penso che ci sarà una breve reazione negativa... ma poi sarà chiaro che il nuovo governo farà ben poco per cambiare le finanze pubbliche e i mercati si calmeranno», ha aggiunto.

In che modo?

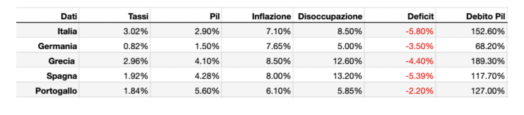

Basta osservare i numeri. I dati macroeconomici utilizzati per costruire lo spread mostrano, per l’Italia, dei valori non dissimili da quelli degli altri Paesi della periferia europea.

Dati macroeconomici Paesi Periferia europea

Fonte Moneyfarm

Dati macroeconomici Paesi Periferia europea

Fonte Moneyfarm

Come spiega in una nota Michele Morra, portfolio manager di Moneyfarm, se si prova a calcolare lo spread implicito da questi dati, il risultato che ne esce è un valore dei tassi dei Btp poco divergente da quello alle altre nazioni dell’Europa.

Rendimenti attesi dal modello

Fonte Moneyfarm

Rendimenti attesi dal modello

Fonte Moneyfarm

Tutta una questione di percezione dunque.

© RIPRODUZIONE RISERVATA