Recuperare le minusvalenze mediante la compensazione fiscale è possibile anche per le criptovalute. Scopriamo quando è possibile e come funziona.

Le minusvalenze sulle criptovalute originano un credito fiscale che può essere recuperato tramite la compensazione di successive plusvalenze.

In termini fiscali, al momento della cessione di una immobilizzazione (materiale, immateriale o finanziaria) può generarsi una plusvalenza o una minusvalenza. Ma quando l’incremento o il decremento di valore si determina dalla cessione di criptovalute occorre fare alcune precisazioni.

Compensazione fiscale per le criptovalute: quando è possibile

Plusvalenza e minusvalenza: cosa sono?

La plusvalenza si realizza quando si vende un asset a un valore superiore al valore di acquisto, con riflessi contabili e fiscali (si pagano le imposte). Si ha una minusvalenza quando la vendita avviene a un valore inferiore a quello di acquisto, con riflessi esclusivamente contabili.

Il meccanismo della compensazione interviene esclusivamente su minusvalenze e plusvalenze aventi la stessa natura finanziaria.

Il Testo Unico delle Imposte sui Redditi (Tuir) individua infatti due tipologie di reddito generate da strumenti finanziari:

- redditi di capitale (interessi derivanti da dividendi societari, obbligazioni, interessi bancari e postali, certificati di deposito e capital gain ottenuto da altri strumenti come Etf o Sicav), disciplinati dagli articoli 44 e 45 del Tuir;

- redditi diversi (capital gain su titoli azionari, titoli obbligazioni, titoli di stato, eccetera) previsti dagli articoli 67-71 del Tuir.

Questa distinzione è fondamentale perché il Fisco italiano prevede che le minusvalenze possano essere compensate solo attraverso strumenti che generano redditi diversi.

Un’altra doverosa precisazione riguarda la natura finanziaria delle criptovalute. L’Agenzia delle Entrate (con la risoluzione n. 72/E/2016) ha infatti assimilato questi asset a «valute estere» e le plusvalenze derivanti dalla loro cessione a «redditi diversi», ma solo nel caso in cui l’ammontare detenuto complessivamente nei portafogli digitali del contribuente superi la soglia di 51.645,69 € per sette giorni lavorativi consecutivi durante l’anno di imposta.

Come funziona la tassazione delle plusvalenze sulle criptovalute?

La plusvalenza realizzata dalla cessione di una criptovaluta non è automaticamente assoggettata a tassazione con aliquota del 26%, ma solo per giacenze che dimostrino un «fine speculativo», individuato oltre la soglia di 51.645,69 € per almeno sette giorni lavorativi consecutivi nell’anno solare.

In altre parole è la detenzione oltre la franchigia indicata a rendere imponibile la plusvalenza.

Facciamo un esempio.

La vendita di 1 Bitcoin a 40.000 acquistato a 30.000 € genera una plusvalenza di 10.000 €.

- se nel corso dell’anno la giacenza media è stata inferiore a 51.645,69 €, la plusvalenza non è imponibile e non si pagano le imposte;

- se nel corso dell’anno viene superata la soglia anche in più occasioni ma per un periodo inferiore ai sette giorni, la plusvalenza non è imponibile;

- se viene superata la soglia di 51.645,69 € per almeno sette giorni lavorativi consecutivi, alla plusvalenza si applica l’aliquota del 26% (2.600 €) e deve essere inserita nella dichiarazione dei redditi.

Cosa succede se si realizzano delle perdite (minusvalenze) con le criptovalute?

Compensazione fiscale per le criptovalute: quando è possibile recuperare le minusvalenze?

Analogamente alle plusvalenze, anche le minusvalenze diventano fiscalmente rilevanti solo quando la giacenza complessiva di tutti i depositi e conti correnti in valuta supera 51.645,69 € per sette giorni continuativi.

Questo significa che le minusvalenze, accumulate senza il superamento della franchigia, non possono essere inserite nella dichiarazione dei redditi e di conseguenza non possono essere portate in compensazione con le eventuali plusvalenze dello stesso anno fiscale e dei quattro anni successivi.

In questi casi potrebbe dunque essere conveniente superare la soglia in modo da accantonare fiscalmente le minusvalenze nello zainetto fiscale e utilizzare il credito fiscale in compensazione con le future plusvalenze.

Compensazione fiscale per le criptovalute nella dichiarazione dei redditi

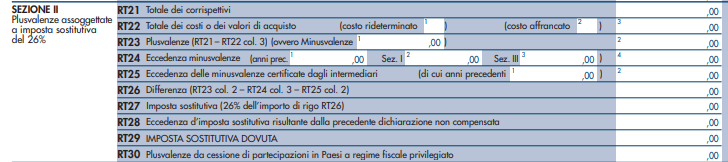

Plusvalenze e minusvalenze devono essere inserite nel quadro RT del modello redditi PF. Il contribuente che presenta il modello 730/2022 dovrà dunque integrare la dichiarazione inviata con il frontespizio del modello redditi PF e con il quadro RT.

Nello specifico le minusvalenze vanno indicate nel Rigo RT23 e RT24, portandole dunque in compensazione con le plusvalenze. Nella sezione V andranno poi riportate le minusvalenze che non hanno trovato compensazione nell’anno di imposta e che possono essere riportate nei quattro anni successivi.

Quadro RT

Compensazione fiscale

Quadro RT

Compensazione fiscale

La compilazione della dichiarazione dei redditi comporta l’inserimento di dati di sintesi. Per tale ragione è sempre consigliabile conservare i prospetti di riconciliazione per poter ricostruire i calcoli nel caso in cui l’amministrazione finanziaria richieda informazioni o contesti i valori indicati.

© RIPRODUZIONE RISERVATA

Argomenti