Mercati sotto pressione la prossima settimana e i motivi sono 5: cosa sta per accadere e quali fattori potrebbero innescare nuove turbolenze nelle Borse mondiali?

Mercati già in allerta per la prossima settimana, ricca di eventi e dati economici: cosa sta per accadere?

Gli investitori osservano con attenzione diverse dinamiche, potenzialmente in grado di innescare turbolenze e nuove scosse alla stabilità finanziaria che si sta dimostrando piuttosto fragile in questo periodo: dalle tensioni Usa-Cina alla guerra in Ucraina con l’incognita Russia e materie prime, fino alle mosse delle banche centrali e ai segnali di recessione, la prossima settimana può segnalare 5 fattori di allerta da non sottovalutare.

1. Inflazione Usa: ci sarà la svolta?

I mercati si sono rapidamente adattati al punto di vista della Fed, secondo cui invece di essere tagliati a breve, i tassi rimarranno alti più a lungo.

Dopo un’altra forte svendita di obbligazioni, l’attenzione si sposta sui dati sull’inflazione negli Stati Uniti di mercoledì 12 luglio. Le pressioni sui prezzi si sono allentate, ma forse non abbastanza velocemente con un rialzo dei tassi di luglio visto come probabile.

I dati sull’IPC di maggio, d’altronde, hanno mostrato il più piccolo aumento su base annua da marzo 2021, ma al 4%, che era ancora ben al di sopra dell’obiettivo del 2% della Fed. Proprio come l’ultimo indice della spesa per consumi personali, che ha evidenziato un rallentamento dell’inflazione, pur restano a un livello superiore della zona di comfort della Fed.

Nei verbali della riunione di giugno è emerso che la banca centrale ha accettato di mantenere i tassi stabili, guadagnare tempo e valutare se sarebbero necessari ulteriori aumenti, sui quali sembra esserci un sostegno unanime.

La curva dei rendimenti obbligazionari più profondamente invertita dagli anni ’80 suggerisce che gli investitori che si preparano per un altro rialzo e si aspettano anche che l’inasprimento della Fed aumenti i rischi di recessione.

2. I problemi della Cina

La Cina sta combattendo una guerra commerciale hi-tech con Washington mentre è alle prese con un’economia in crisi.

Dopo mesi di inasprimento delle restrizioni da parte degli Stati Uniti e dei principali alleati sulle importazioni di chip, negli ultimi giorni Pechino ha reagito con un freno alle esportazioni di metalli per la produzione di semiconduttori, avvertendo che ne seguiranno altri, giusto in tempo per la visita del segretario al Tesoro Janet Yellen. Washington dovrebbe limitare l’accesso delle aziende cinesi ai servizi di cloud computing.

Intanto, sul fronte economico interno soffiano venti burrascosi per il dragone. I dati sull’inflazione di lunedì dovrebbero mostrare una maggiore pressione deflazionistica nelle fabbriche e nei rivenditori, mentre i dati commerciali di giovedì dovrebbero vedere un continuo calo delle esportazioni, il che indica una domanda debole.

Le speranze di un importante sostegno politico da parte del Politburo a fine mese sembrano essere svanite. Goldman Sachs ha affermato che le conversazioni con i propri clienti locali hanno mostrato che si aspettano misure volte solo ad alleviare i venti contrari economici, piuttosto che a generare una forte crescita.

3. Colpi di scena dalle banche centrali?

Pause o rialzi: il dilemma è tutto qui per le banche centrali e domina le discussioni sulla politica monetaria a livello globale, mentre l’inflazione persistente sta mandando in confusione i politici. Sempre più spesso, i funzionari e i governatori affermano che le decisioni dipenderanno dai dati futuri, rendendo più difficile per gli operatori formulare una visione delle prospettive.

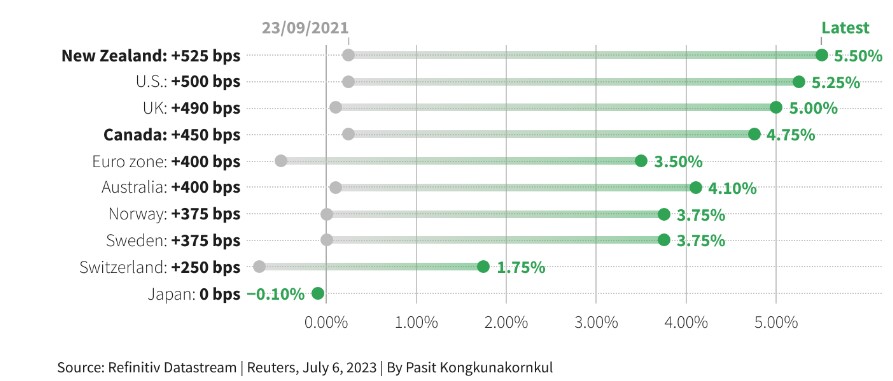

Intanto, guardando a quanto accaduto finora dal 2021 nel grafico elaborato da Reuters, il quadro è chiaro: l’innalzamento dei tassi di interesse è stato galoppante e da record, pur con ritmi e traguardi diversi nelle varie aree del mondo.

Politica delle banche centrali più importanti del mondo

Dal 202 a oggi

Politica delle banche centrali più importanti del mondo

Dal 202 a oggi

La Reserve Bank of New Zealand - una delle prime grandi banche centrali a iniziare a inasprire la politica - ha alzato i tassi di 525 punti base dall’ottobre 2021 - il massimo nel G10. A maggio, ha segnalato di aver terminato l’aumento dei tassi, ma nella riunione di mercoledì prossimo peseranno l’inflazione al 6,7% e l’economia in recessione.

La Bank of Canada, che si riunisce lo stesso giorno, è bloccata sui dati, lasciando i mercati divisi a metà sul fatto che aumenterà o si fermerà.

4. Big Bank Usa al test trimestrali

I giganti bancari statunitensi hanno superato il controllo annuale della Fed alla fine di giugno, evidenziando di avere capitale sufficiente per superare una grave recessione economica.

Ma ora è il momento degli utili, con JPMorgan Chase, Citigroup e Wells Fargo tutti pronti a riportare i numeri del secondo trimestre il 14 luglio.

Il quadro non sembra così roseo con i risultati previsti appesantiti dalla lentezza delle transazioni e dei ricavi commerciali, mentre la carenza di attività di investment banking ha spinto le banche a licenziare migliaia di dipendenti.

Nel frattempo, si prevede che i maggiori finanziatori statunitensi continueranno a inasprire gli standard creditizi dato l’ambiente economico incerto, in particolare dopo i fallimenti bancari all’inizio di quest’anno. Gli analisti si concentrano sulle prospettive di prestito delle banche e su quanto viene messo da parte per i giorni incerti e per attutire le perdite dovute all’inaridimento dei prestiti.

5. Default aziendali: è allarme

Le aziende cariche di debiti stanno finendo nei guai.

La francese Casino, con 3 miliardi di euro di debiti in scadenza nei prossimi due anni, ha tempo fino alla fine di luglio per concordare un piano di ristrutturazione.

La britannica Thames Water, con 14 miliardi di sterline di prestiti, si trova di fronte alla temporanea proprietà statale mentre cerca di raccogliere nuovi capitali. Il proprietario commerciale svedese FFS sta lottando per la sopravvivenza.

Negli Stati Uniti, le società con rating spazzatura devono rifinanziare quasi 1,2 trilioni di dollari di prestiti entro il 2026, secondo S&P Global Ratings. Allo stesso tempo, il mercato delle obbligazioni di prestito garantite - veicoli formati da gestori patrimoniali specializzati che acquistano circa il 60% di tutti i prestiti con rating spazzatura e li impacchettano in obbligazioni - si è quasi fermato.

Le valutazioni del mercato azionario non riflettono ancora alcuna preoccupazione legata al credito, ma potrebbe essere solo l’occhio del ciclone.

© RIPRODUZIONE RISERVATA