Il mercato boccia le rassicurazioni del management elvetico e il paragone con Lehman diventa narrativa. Ma se il tonfo del 2008 garantì il QE perenne, Zurigo potrebbe scoperchiare il vaso di Pandora

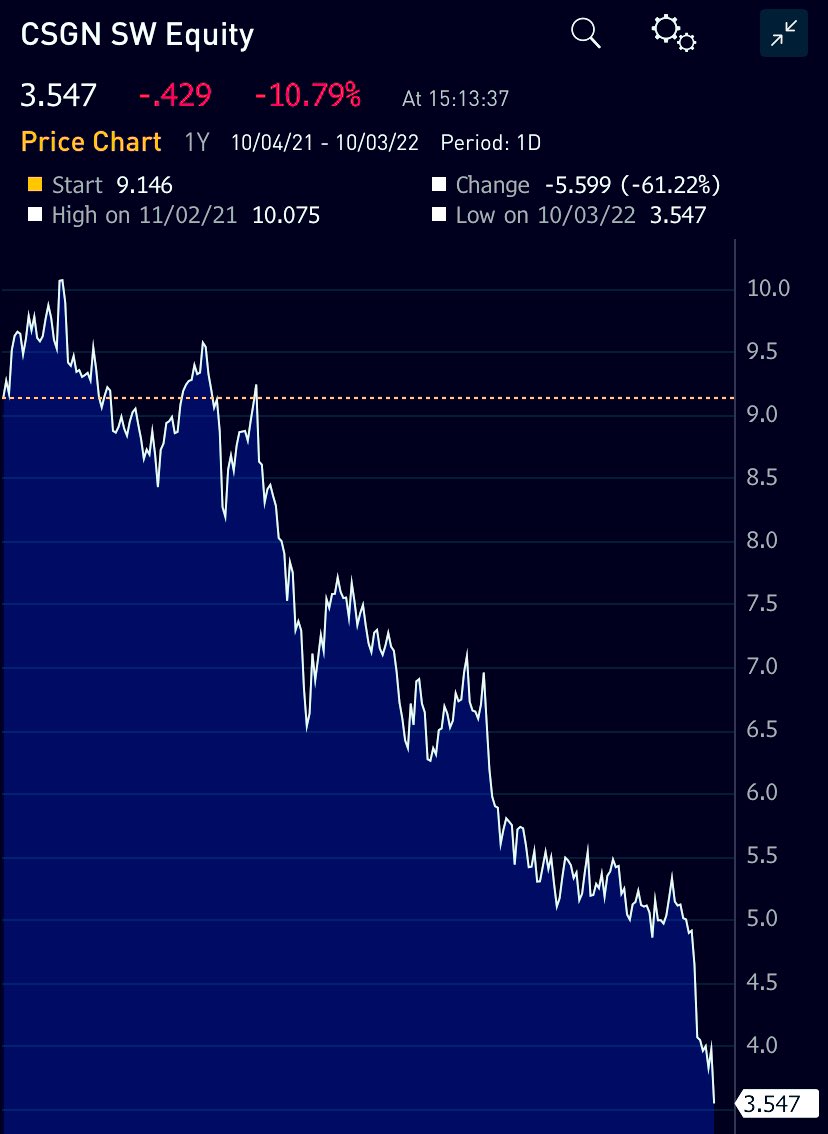

Certo, quando l’uomo che dovrebbe rassicurare il mercato si chiama Axel P. Lehmann, la storia gioca a tuo sfavore. Ma sarebbe troppo facile scaricare sul CeO di Credit Suisse il tracollo annunciato di questa mattina, raffigurato in maniera fin troppo evidente da questa schermata:

Andamento del titolo azionario di Credit Suisse

Fonte: Bloomberg

Andamento del titolo azionario di Credit Suisse

Fonte: Bloomberg

un -10% in apertura di contrattazioni che suona come una clamorosa bocciatura del mercato ai continui richiami alla solidità dell’istituto giunti nel fine settimane. E se quell’immagine non fosse sufficientemente esaustiva, ecco che quest’altra

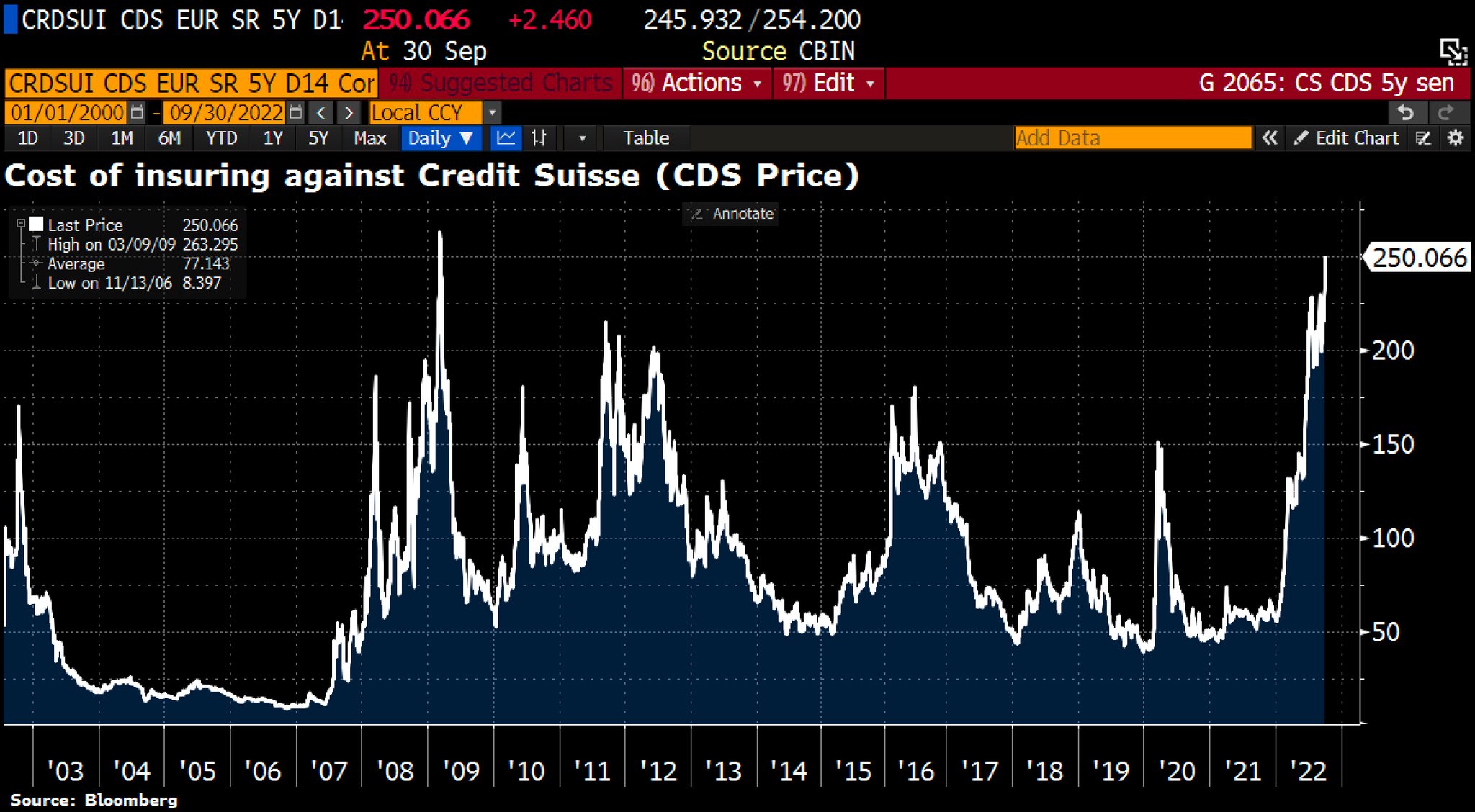

Andamento del credit default swap di Credit Suisse

Fonte: Bloomberg

Andamento del credit default swap di Credit Suisse

Fonte: Bloomberg

pare contestualizzare meglio il momento: il credit default swap della banca svizzera è ai livelli della crisi finanziaria del 2008. Lehman che ritorna, ancorché con una n di meno.

L’Europa deve prepararsi al suo credit event sistemico? Quando andò a gambe all’aria, il colosso newyorchese sovrintendeva ad assets per 600 miliardi di dollari. Credit Suisse per 2.800 miliardi. Se davvero fossimo di fronte a un sequel, sarebbe di quelli in grado di tramutare l’originale in una passeggiata nel parco. Un brivido all’acqua di rose, per educande del grande casinò finanziario. Difficile però che accada. Per una serie di ragioni. Primo, Credit Suisse è il capro espiatorio perfetto. E, contemporaneamente, l’agnello sacrificale da esporre sull’altare del grande pentimento ciclico. La sua colpa? Nulla di particolare rispetto a quanto fatto - da sempre - da tutte le altre banche d’investimento, se non l’esiziale stigma di essersi fatta cogliere con la guardia clamorosamente abbassata nel caso Archegos.

Insomma, paga il fatto di essere stata colta con le mani nella marmellata. Dove tutti avevano attinto alla grande ma, a differenza del colosso svizzero, avevano deciso anche il timing di uscita dal vasetto. Un bel cartello. In grado di far schiantare l’ennesimo schema Ponzi. E far venire a galla qualche pesce da mostrare al pubblico, accalcatosi nel frattempo sulla riva dello scandalismo mediatico-finanziario.

Secondo, Lehman fu sacrificata per salvare l’intero sistema ma in una fase storica totalmente diversa. Il 13 e 14 settembre 2008, la Fed di New York riunì il gotha bancario statunitense e i regolatori, invitando tutti a mettere una mano sulla coscienza e una al portafoglio per evitare quel salto nel vuoto e quella macchia sulla reputazione di Wall Street. Diniego totale. Semplicemente perché la crisi scatenata da quel default, per quanto sistemica, era non solo contenibile ma prodromica a un bel salvataggio generale di soggetti ancora più esposti. La narrativa giustificazionista del too big to fail. Di fatto, da quel fallimento nacque la gallina dalle uova d’oro del mercato azionario: il QE perenne e strutturale.

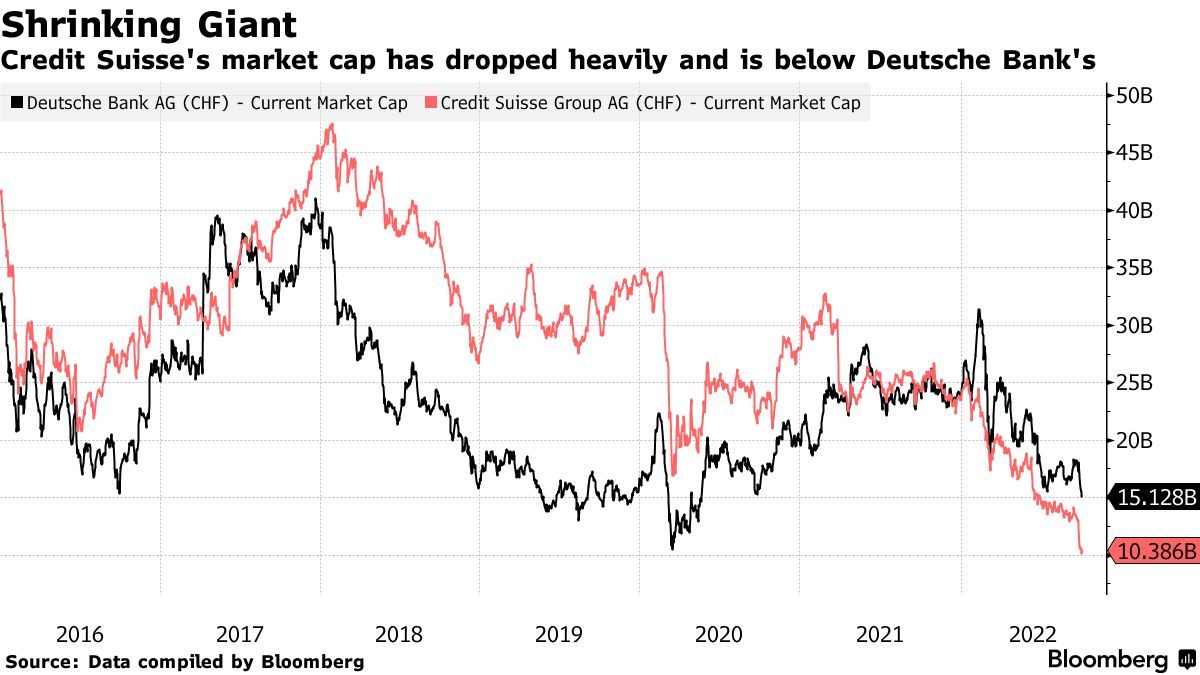

Terzo, dietro Credit Suisse e in sua difesa rispetto a un impietoso e pericoloso epilogo alla Lehman ci sono SNB, la Banca centrale svizzera e il fondo del Qatar. Gente che non si lascia impressionare da un -10%. E che, soprattutto, se affonda, non lo fa certamente da sola. Vuole compagnia. La soluzione più probabile: vendita dell’unità di investment banking, esattamente la scelta che ha garantito a Deutsche Bank di lavare via dal petto la lettera scarlatta di prossima della fila, garantendosi anche il ridicolo apprezzamento del mercato per una bad bank che era essa stessa un veicolo a leva. E il paragone non appare azzardato, come mostrano questi grafici:

Andamento correlato del market cap di Credit Suisse e Deutsche Bank

Fonte: Bloomberg

Andamento correlato del market cap di Credit Suisse e Deutsche Bank

Fonte: Bloomberg

Andamento correlato dei credit default swaps di Credit Suisse e Deutsche Bank

Fonte: Bloomberg

Andamento correlato dei credit default swaps di Credit Suisse e Deutsche Bank

Fonte: Bloomberg

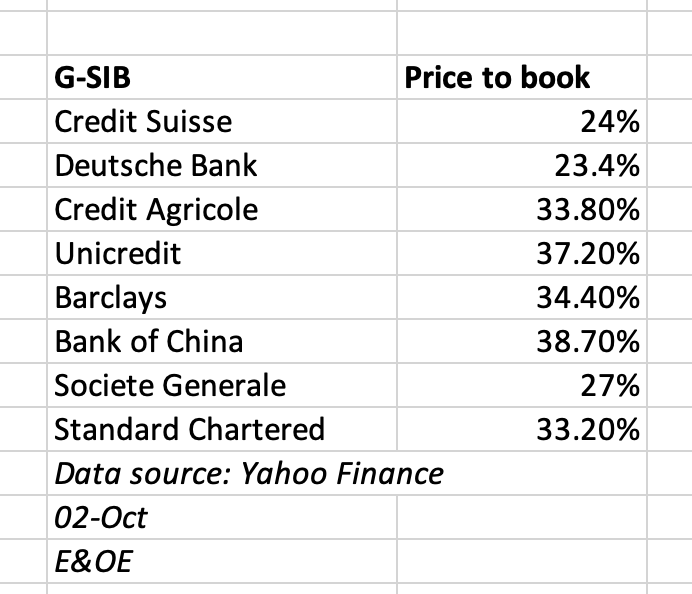

Quarto e più importante, appunto il ruolo che Credit Suisse assume nella contingenza di crisi generalizzata che il sistema bancario sta vivendo, schiacciato fra tassi in rapido aumento ed economie reali che combattono con l’ombra sempre più incombente di una stagnazione secolare. Basta questo grafico per capire cosa rappresenti in realtà il caso Credit Suisse:

Elenco delle banche sistemiche globali con price-to-book ratio inferiore al 40%

fonte: Google Finance

Elenco delle banche sistemiche globali con price-to-book ratio inferiore al 40%

fonte: Google Finance

l’ennesimo, provvidenziale salvacondotto per sfuggire al redde rationem con la realtà di un casinò tutto basato su derivati e leverage. Per tutti. La tabella è fin troppo chiara. E per chi non conoscesse l’importanza della cosiddetta price-to-book ratio, meglio usare l’accetta del linguaggio quotidiano per spiegarla. La lista mostra quali banche sistemiche e globali abbiano PtB al di sotto del 40%: cosa vuol dire? La banca, ad esempio, dichiara di aver cash e assets per un controvalore di 100 ma stando alla valutazione di mercato, quella medesima banca è acquistabile per 25. Esattamente quanto accaduto con le rassicurazioni date da Credit Suisse nel weekend. La risposta del mercato è stata una bocciatura di quelle promesse. E il trionfo formale di quella ratio.

Ma ecco che se Credit Suisse saltasse davvero in maniera disordinata, qualcun altro di quella lista finirebbe immediatamente nel mirino del mercato come prossima preda. Perché i numeri parlano chiaro. Quella ratio parla chiaro. E questo altro grafico

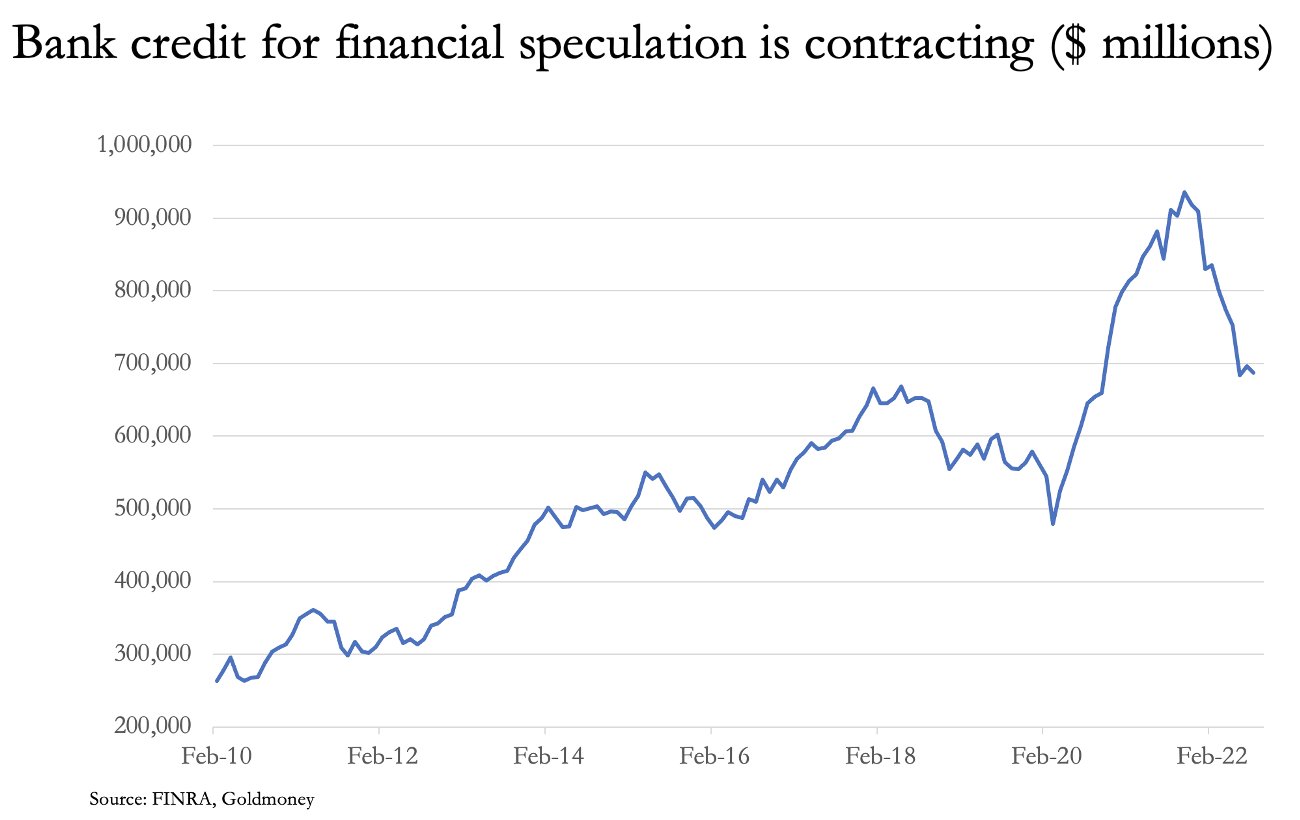

Controvalore dei flussi di credito bancario destinati alla speculazione su assets

Fonte: FINRA/Goldmoney

Controvalore dei flussi di credito bancario destinati alla speculazione su assets

Fonte: FINRA/Goldmoney

spiega anche di più. Ovvero, ci mostra quale sia la dinamica in atto, la vera ragione che ha reso necessario lo sputtanamento pubblico di Credit Suisse, al fine di tamponare uno tsunami di gossip rispetto alle altrettanto poco onorevoli abitudini di Level 3 delle altre banche sistemiche. Nelle prime fase di contrazione del credito bancario, il drenaggio primario e più immediato è quello negli assets finanziari. Prestiti a leva e collaterale vengono venduti sul mercato, in attesa del secondo step. Ovvero, il drenaggio di credito dagli assets non finanziari.

Il problema? Lo mostra il grafico, relativo all’effetto finora generato sui prestiti finanziari: messi come siamo oggi, il mercato prezza comunque altri 700 miliardi di withdrawal. Tradotto, tutti hanno operato come Credit Suisse. E il tappeto è ormai diventato l’Everest per quanto immondizia sta nascondendo. Se CS salta, si scoperchia il vaso di Pandora. Cinismo? No, solo pragmatismo. Non a caso, a Zurigo questa mattina non si respirava un panico da condannato che si avvia lungo il miglio verde. D’altronde, in Svizzera ne sanno qualcosa di assicurazioni sulla vita.

© RIPRODUZIONE RISERVATA