La copertina del settimanale inglese di casa Agnelli è una benedizione-monito verso il Draghi-bis. Ovvero, un via libera condizionato dalla continuità con il predecessore. O un preavviso di sfratto

Oltre un anno di narrativa apologetica sul governo dei Migliori ci ha reso decisamente suscettibili. E’ bastato che l’Economist scomodasse il nostro Paese e i suoi simboli più stereotipati per descrivere il fallimento a tempo di record del governo di Liz Truss, perché si alzassero alti lai e l’orgoglio patrio cominciasse a sciorinare primati ed eccellenze in modalità curriculum vitae a un colloquio di lavoro.

La copertina dell’ultimo numero del settimanale The Economist

Fonte: The Economist

La copertina dell’ultimo numero del settimanale The Economist

Fonte: The Economist

Ciò che invece è stato automaticamente derubricato a particolare insignificante della sgradevole vicenda è il fatto che il medesimo settimanale della City sia edito da Exor. Ovvero, la famiglia Agnelli. Gli stessi che attraverso Gedi controllano, fra gli altri, due corazzate come La Repubblica e La Stampa. Insomma, se razzismo anti-italiano è stato, diciamo che può essere catalogato come fuoco amico. Ma una cosa è saperlo, un’altra ammetterlo. Come nel caso della malcelata soddisfazione per la promessa di vigilanza francese, occorre dissimulare. E poi è nato a tempo di record il governo Meloni, il primo della storia repubblicana a guida rosa. C’è altro di cui parlare.

Ma al riguardo, proprio quella copertina dell’Economist può essere letta sia come una benedizione che come un monito: comunque sia, prefigura un passaggio britannico per il nostro Paese. Inteso come caos di mercato. Benedizione, in caso Giorgia Meloni prosegua sulla strada di normalizzazione imboccata fin dal 26 settembre e divenuta addirittura eclatante nel faccia a faccia con Silvio Berlusconi degli ultimi giorni e nella composizione della lista dei ministri. Monito, in caso decidesse - a un certo punto - di seguire l’istinto, la convinzione personale o si lasciasse tentare da sirene eterodosse interne alla coalizione.

Ciò che deve fare paura arriva proprio dal Regno Unito. Ed è questo:

The UK Treasury is set to transfer more than £11 billion to the Bank of England this fiscal year to cover projected losses in its bond-buying program https://t.co/DcjcyjtfjV

— Bloomberg (@business) October 19, 2022

BREAKING: The Bank of England’s mammoth government bond holdings become a drain on UK public finances for the first time, costing taxpayers £156 million https://t.co/OLG016maDm pic.twitter.com/p0TAVJCkH7

— Bloomberg UK (@BloombergUK) October 21, 2022

nonostante il mercato segua con apprensione gli sviluppi della disperata difesa della politica di controllo sulla curva della Bank of Japan e legga l’approssimarsi dello yen in area 150 come l’omen di un Big Bang schumpeteriano della bolla monetaria,

Andamento del cross valutario fra dollaro Usa e yen

Fonte: Bloomberg/Zerohedge

Andamento del cross valutario fra dollaro Usa e yen

Fonte: Bloomberg/Zerohedge

il primo caso di danno diretto da QE perenne ha colpito proprio Londra. Il Treasury è intervenuto con un trasferimento di denaro alla Bank of England, al fine di coprire perdite sul programma di acquisti obbligazionari. Tradotto, la stamperia per la prima volta ha messo le mani in tasca ai contribuenti. Roba da titoli di prima pagina.

E invece, nulla. E se questo grafico

Andamento dell’open interest sul GILT britannico decennale

Fonte: Bloomberg

Andamento dell’open interest sul GILT britannico decennale

Fonte: Bloomberg

mostra il perché la Bank of England abbia posticipato al 1 novembre la vendita dei titoli acquistati durante l’operazione emergenziale della scorsa settimana, stante un open interest sul GILT benchmark decennale ai minimi dal 2020, ecco che questa altra immagine

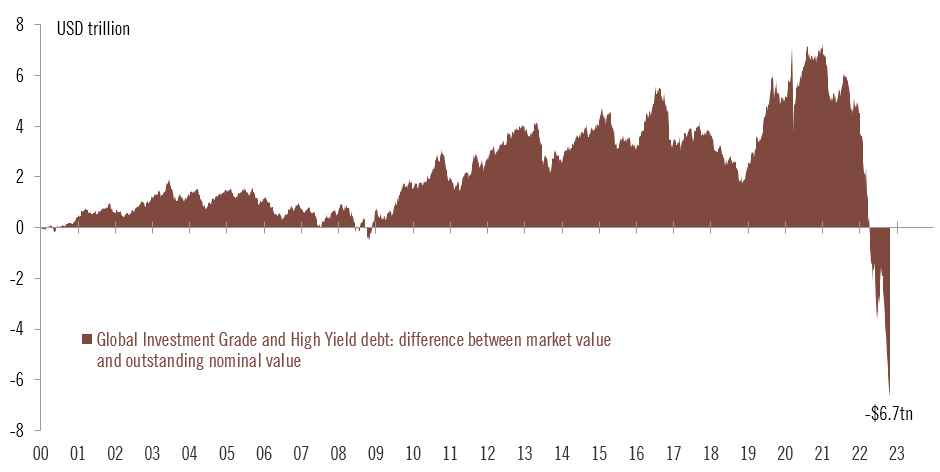

Differenza fra valore nominale e di mercato delle detenzioni di debito delle Banche centrali

Fonte: Pictet

Differenza fra valore nominale e di mercato delle detenzioni di debito delle Banche centrali

Fonte: Pictet

sembra mostrarci lo spoiler di quanto ci attende. Probabilmente già a partire da inizio novembre, dopo che la prossima settimana la Bce avrà alzato nuovamente i tassi e annunciato la revisione delle regole legate ai prestiti TLTRO e il QT del proprio bilancio a partire da marzo 2023. A livello globale, quello che possiamo definire il conto titoli delle banche centrali legato al QE è in profondo rosso, stante un delta fra valore nominale e di mercato precipitato a -6,7 trilioni di dollari. Di fatto, perdite su debito pubblico e privato.

Ovviamente, gli apologeti della stamperia globale come panacea di tutti i mali opporranno a questo trend il fatto che le Banche centrali, per statuto, non devono operare mark-to-market sulle perdite legate a detenzioni di assets. Vero. Ma quanto appena accaduto fra Treasury e Bank of England e quel calo dei volumi di trading sul GILT benchmark ci dicono che le conseguenze comunque esistono. Certo, un regime di tassi a zero le nasconde agevolmente sotto il suo smisurato tappeto. Ma l’attuale trend di rialzo sprint e generalizzato innescato dalla Fed rende questo esercizio di occultamento degno di Houdini molto più difficile.

Talmente difficile da generare epiloghi a sorpresa come quello inglese. Una figuraccia degna di un travelling show del Far West, quelli in cui si vendevano finte pozioni magiche. Ma, soprattutto, un primo allarme rosso decisamente serio. Perché a traballare sotto i colpi di un costo del denaro che si avvicina a livelli più normali, ancorché sideralmente lontano da una parvenza di reale neutralità rispetto a un’inflazione mondiale oggi arrivata al record della doppia cifra,

Andamento del tasso di inflazione ponderata a livello globale

Fonte: Bloomberg

Andamento del tasso di inflazione ponderata a livello globale

Fonte: Bloomberg

è la stabile, credibile ed establishment Gran Bretagna, la patria della City. Non un Paese emergente schiacciato da debiti divenuti insostenibili, come accadde con il Taper tantrum del 2013. Quanto ci metterà la Bundesbank a mettere nel mirino, cerchiandole di rosso, le proprie liabilities in seno a Target2, oggi al massimo record? E quanto ci vorrà prima di imporre uno stop a ogni nuova operazione di sostegno sul debito, se non accompagnata da draconiane garanzie? Ma, soprattutto, quanto ci vorrà prima che tornino di moda il Patto di stabilità e il limite di detenzione di debito domestico per le banche, al fine di operare un backstop ex ante su rischi di un doom loop che l’Ue potrebbe essere chiamata a tamponare in stile spagnolo?

E signori, per quanto sia passato di moda tracciarne i movimenti, il rendimento del nostro BTP benchmark oggi appare tutt’altro che rassicurante. Anzi. E la Germania può permettersi tutto, persino sospendere il debt brake ma non perdere lo status di bene rifugio del Bund. Auguri presidente Meloni. Di cuore. Perché esattamente come Liz Truss ha dovuto operare da detonatore della bolla dei fondi pensione, prima che esplodesse in maniera disordinata, lei dovrà guidare la nave Italia nella tempesta del ritorno prepotente del rigore.

E quella copertina dell’Economist parla chiaro: Reduce debt. Or die trying. Ma lei non ha una Banca centrale pronta a intervenire. Se a non prezzo del MES, lo stesso che ora dovrà far ratificare dal Parlamento. Che beffardo contrappasso del destino sarebbe per il primo governo sovranista. E come Boris Johnson pare pronto al più clamoroso dei ritorni, dopo il suo Hasta la vista baby, chissà che anche qui qualcuno. Appena uscito di scena fra applausi generali e sospiri di nostalgia ex ante - non venga richiamato in servizio, quando le onde cominceranno a essere troppo alte per cavalcarle. Per conferme off-the-record, citofonare Forza Italia e Terzo polo.

© RIPRODUZIONE RISERVATA