Cos’è l’Euribor e perché è importante sapere a cosa serve? Come si calcola l’indice e come influenza le rate dei mutui a tasso variabile.

Sapere cos’è l’Euribor e come si calcola è importante poiché l’indice influenza direttamente i mutui.

Sono almeno due anni che i mutuatari affrontano oneri elevati. Il 2024 è iniziato all’insegna di rate ancora piuttosto alte per i cittadini, alle prese con una politica monetaria aggressiva della Bce iniziata a metà 2022 per raffreddare l’inflazione da record. Le decisioni sui tassi di interesse della Banca centrale europea, infatti, impattano sui tassi applicati dalle banche sui mutui.

Solo per fare un esempio, con i tre tagli al costo del denaro della Bce, tra giugno e ottobre 2024, la rata del mutuo è diminuita mediamente dell’8,7%.

Tuttavia, per orientarsi tra le oscillazioni delle rate del mutuo a tasso variabile, occorre necessariamente fare riferimento all’Euribor, indice di mercato le cui variazioni di mercato dipendono anche dalle decisioni Bce.

Nello specifico, l’Euribor è un parametro su cui si basa l’oscillazione del tasso che modifica mese dopo mese la rata di tanti mutuatari. L’indice è usato dalle banche per determinare il tasso di interesse di offerta dei mutui a tasso variabile.

Capire, quindi, cos’è, come si calcola e perché l’Euribor è così importante per i mutui è fondamentale per avere una maggiore consapevolezza quando si pagano le rate a tasso variabile.

Cos’è l’Euribor: significato e definizione

Una definizione precisa di Euribor è comunicata dal sito ufficiale di Borsa italiana:

Euriobor è il tasso interbancario di riferimento comunicato giornalmente dalla European Money Markets Institute (EMMI, in precedenza nota come European Banking Federation, EBF) come media dei tassi d’interesse ai quali primarie banche attive nel mercato monetario dell’euro, sia nell’Eurozona che nel resto del mondo, offrono depositi interbancari a termine in euro ad altre primarie banche.

Da precisare una “primaria banca” è l’istituto di credito che presenta elevata affidabilità per quanto riguarda i depositi a breve termine, in grado di effettuare prestiti a tassi di interesse competitivi. La banca è attiva in strumenti di mercato monetario denominati in euro e accede alle operazioni di mercato aperto dell’Eurosistema.

A questo punto, si può sintetizzare che l’indice Euribor è il parametro di riferimento europeo che indica il tasso di interesse medio delle transazioni finanziarie in euro tra le principali banche europee.

L’Euribor varia tutti i giorni feriali e viene utilizzato dagli istituti di credito per stabilire la base del valore del tasso nominale annuo (Tan) di un finanziamento.

La prima rilevazione dell’indice Euribor è stata pubblicata il 4 gennaio 1999, lo stesso anno in cui l’Euro è stato introdotto come moneta sui mercati finanziari europei.

Per conoscere il valore reale dell’Euribor è necessario distinguere le varie scadenze dell’indice. L’Euribor è composto da cinque diversi tassi, suddivisi per periodo di riferimento:

- Euribor a 1 settimana;

- Euribor a 1 mese;

- Euribor a 3 mesi;

- Euribor a 6 mesi;

- Euribor a 12 mesi

Le scadenze più utilizzate dalle banche italiane sono quelle relative ai mesi. Ogni durata dell’Euribor ha un suo valore e ogni contratto di mutuo deve stabilire chiaramente la scadenza di riferimento.

Come si calcola l’Euribor

Come detto, l’Euribor viene utilizzato come indice per definire i parametri dei mutui a tasso variabile di milioni di famiglie europee, ma è anche il riferimento europeo dei tassi che si applicano a vari prodotti finanziari, tra cui i futures, gli swap e i forward rate agreement.

L’Euribor varia tutti i giorni ed è importante controllarne il valore quotidiano per determinare l’andamento dei mutui a tasso variabile.

Ma come si calcola? Innanzitutto occorre sapere che il calcolo è eseguito da Global Rate Set Systems, la società che amministra gli indici di riferimento e che svolge la funzione di Calculation Agent per conto di European Money Markets Institute.

L’Euribor si ottiene quindi da questi passaggi matematici:

- la media semplice dei tassi forniti dalle banche facenti parte del panel;

- sottrazione dal computo del 15% più alto e del 15% più basso dei tassi ricevuti;

- risultato arrotondato a tre decimali

Ogni giorno i dati sono forniti dalle banche entro le 10:45. Tra le 10:45 e le 11:00 è possibile correggere i dati inviato. Alle 11:00 il Global Rate Set Systems calcola quindi il valore secondo i 3 passaggi elencati precedentemente e pubblica il risultato in tempo reale, unitamente ai tassi forniti dalle banche del panel.

Euribor, come influisce sui mutui?

Abbiamo visto che l’Euribor è il tasso che viene utilizzato dalle banche per il calcolo del mutuo variabile.

Per capire l’entità della rata, quindi, bisogna conoscere il valore dell’Euribor di un determinato giorno e a questo dato aggiungere il cosiddetto “spread” applicato dalla banca.

La somma di questi due elementi costituisce il tasso finale per il cliente, sul quale verrà calcolata la prima rata di mutuo.

L’Euribor varia tutti i giorni ed è importante controllarne il valore quotidiano per determinare l’andamento dei mutui a tasso variabile. In particolare, se si conosce il valore dell’Euribor in base alla rilevazione del proprio contratto, è possibile calcolare la rata del mutuo in anticipo e verificare la correttezza dell’applicazione da parte della banca.

Basta conoscere in quale giorno il nostro istituto prende il dato e aggiungiamo lo spread indicato nel contratto e sapremo su quale tasso dovrà essere calcolato il nostro mutuo residuo e di conseguenza le nostre rate future.

Facciamo un esempio. Se la banca proponesse un tasso composto da “Euribor 3 mesi più lo spread dell’1,00”, dovremmo prima di tutto conoscere il valore dell’Euribor trimestrale nel giorno in cui viene preso in considerazione.

Supponiamo che il giorno di calcolo sia il 23 ottobre 2024, l’Euribor a 3 mesi del giorno è 3,086%. Con l’aggiunta dello spread, il tasso finito si ipotizza al 4,083 (3,086 + 1,00), sempre che l’istituto bancario non abbia inserito una clausola, cosiddetta Floor, che stabilisce un tasso minimo al di sotto del quale non si può scendere, solitamente pari allo spread applicato.

Poiché l’indice Euribor oscilla in base ai mercati, anche la rata del mutuo variabile può cambiare. Per esempio, se l’Euribor è pari a 0 e resta stabile senza alzarsi o diminuire, la rata risulta uguale al solo spread applicato dalla banca.

Di conseguenza, se il parametro si impenna, per esempio a causa di un aumento del costo del denaro Bce, il tasso della rata del mutuo risulterà più alto. Viceversa, con un Euribor che diminuisce, il calcolo della rata a tasso variabile può essere agevolato per i mutuatari e abbassarsi.

Le fluttuazioni dell’Euribor negli ultimi anni

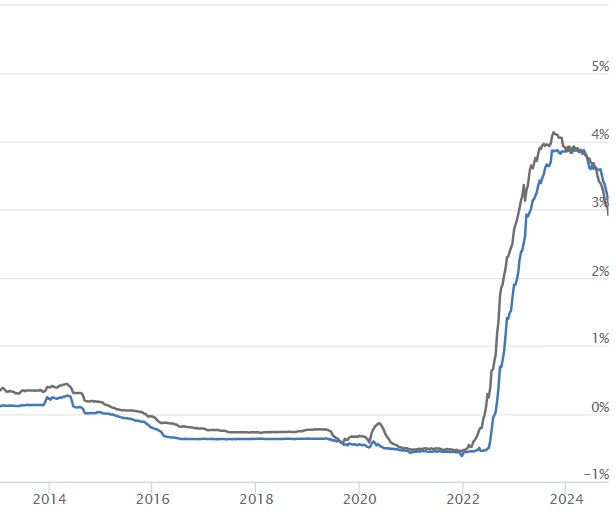

A dimostrazione di quanto spiegato finora sulla correlazione tra l’indice Euribor e le decisioni della Bce sul tasso di interesse - e ovviamente sull’influenza dei mercati - è interessante osservare l’andamento dell’indice Euribor negli ultimi 10 anni.

Prendiamo in esame, per esempio, un confronto tra l’Euribor a 1 mese e l’Euribor a 6 mesi dal 2014 a oggi. Ciò che emerge dai dati è che si è passati da un ampio periodo in cui gli indici erano sotto lo zero con valore negativo - dal 2015 all’estate 2022 - a un rialzo netto dalla seconda metà del 2022 a gennaio 2024.

Il grafico di Euribor.eu lo illustra:

Euribor 1 e 6 mesi

da 2014 a oggi

Euribor 1 e 6 mesi

da 2014 a oggi

In numeri, se nel dicembre 2021 l’indice Euribor era pari a -0,547%, a settembre 2023 è balzato a 4,072%. Uno sbalzo legato alla politica Bce. Il tasso di interesse dell’Eurotower, infatti, è passato dallo 0% di dicembre 2021 al 4,5% del settembre 2023.

Le rate dei muti tasso variabile in quel periodo di tempo hanno subito oscillazioni più o meno simili.

© RIPRODUZIONE RISERVATA