5 temi per riflettore sul caos dell’economia globale che domina la scena internazionale: banche centrali, inflazione, guerre, materie prime sono un mix di fattori potenzialmente esplosivi.

Economia e finanza globali nel caos? Per rispondere al quesito si possono esaminare almeno 5 temi cruciali emersi in queste ultime settimane, che interessano analisti, investitori, politici.

In un contesto sempre più complesso e pieno di insidie, tra guerre, minacce distruttive da cambiamenti climatici, instabilità politica, incertezza sull’inflazione, aumento della disuguaglianza nel mondo, i recenti avvenimenti economici hanno reso ancora più insicuro il futuro.

In una sintesi - che non vuole essere esaustiva ma rappresentativa di quanto sta accadendo nel mondo - ecco perché si può dire che il caos domina lo scenario economico globale.

1. Inflazione Usa protagonista

I riflettori sono già accesi sulla lettura dell’inflazione statunitense del 29 marzo, fondamentale per i mercati dopo che la Federal Reserve ha mantenuto la prospettiva di tagli dei tassi quest’anno, anche con una prospettiva economica più forte.

Secondo un sondaggio Reuters, l’indice dei prezzi delle spese per consumi personali di febbraio dovrebbe mostrare un aumento mensile dello 0,4%. L’indice PCE di gennaio è aumentato dello 0,3%, mentre il rialzo annuo dell’inflazione è stato il più basso degli ultimi tre anni.

La Fed ha appena migliorato la propria visione sull’inflazione, prevedendo che l’indice PCE, esclusi alimentari ed energia, aumenterà a un tasso annuo del 2,6% entro la fine dell’anno, rispetto al 2,4% delle proiezioni di dicembre. Ha inoltre alzato le stime di crescita economica per il 2024.

Qualsiasi suggerimento nei dati che l’inflazione sia in ripresa potrebbe deludere le speranze che l’allentamento della Fed inizi presto, con un approccio di tassi più alti e più a lungo che probabilmente continuerà.

2. C’è attesa per giugno

Trader in fibrillazione dopo l’aumento dei tassi della BoJ e un taglio svizzero a sorpresa.

La mossa svizzera significa che si sta preparando il terreno per i tagli dei tassi di giugno da parte di altre grandi banche centrali. I dati e i discorsi delle banche centrali nei prossimi giorni saranno monitorati attentamente.

Nel mirino di tutti c’è innanzitutto la Fed. Per il momento si sta attenendo a un piano di tre tagli dei tassi, ma i dati forti e l’inflazione vischiosa potrebbero far fallire tutto ciò. Dove si dirigono nel frattempo gli investitori? Preferiscono i titoli di Stato in Europa e la vendita di valute dove i differenziali di tasso con la Fed si stanno aprendo.

Non sorprende che il franco svizzero sia crollato dopo il taglio della BNS di giovedì e che anche la vivace sterlina abbia subito un colpo da parte della BoE accomodante.

3. Guerra armata e commerciale Europa-Russia

Lo scenario della guerra in Ucraina si sta incupendo e complicando. Il drammatico attacco Isis in Russia del 22 marzo non ha fatto altro che rendere ancora più preoccupante e imprevedibile il conflitto, con potenziali diramazioni in questioni interne non risolte nell’Asia centrale.

L’Europa, ovviamente, è la prima protagonista coinvolta poiché geograficamente più vicina. Intanto, mentre i 27 Stati membri discutono sulla necessità di rafforzare la loro capacità militare, anche sul fronte commerciale l’Ue si muove contro Mosca.

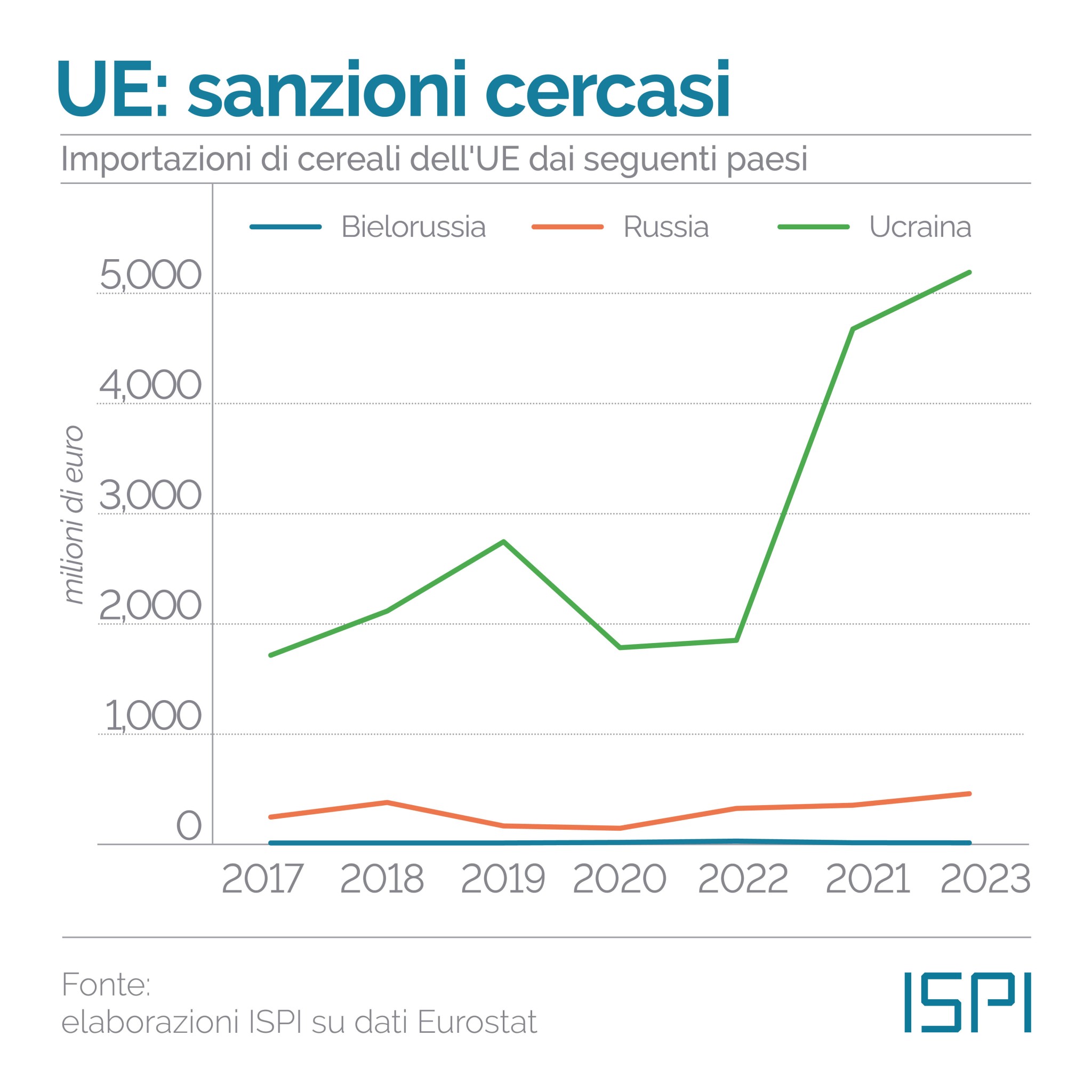

L’ultima mossa potrebbe essere quella di dazi sul grano russo, come proposto dalla Commissione Ue. Lo scopo è scoraggiare l’acquisto di questa materia prima agricola da Mosca e rafforzare così la produzione locale europea. Tuttavia, c’è scetticismo sul reale impatto della misura e il grafico elaborato da Ispi sui dati Eurostat lo dimostra:

Importazioni europee di grano

Import da Russia, Bielorussia, Ucraina

Importazioni europee di grano

Import da Russia, Bielorussia, Ucraina

Si teme che in realtà questa decisione sia solo simbolica e non vada piuttosto a colpire l’import ucraino per evidenti motivi di opportunità per preservare i rapporti con Kiev. Come spiegato dagli esperti Ispi: “i dazi scoraggerebbero l’acquisto di esportazioni russe per poche centinaia di milioni di euro: pochissimo, se si considera che dalla semplice vendita di gas all’UE la Russia incamera ancora circa 25 miliardi di euro l’anno. Un’altra misura simbolica, insomma. Ma che non avrà alcun impatto significativo sull’economia russa e che, come altre sanzioni prima di questa, rischia di rivelarsi un autogol.”

Anche in questi dati e misure si intuisce che il caos regna in Europa.

4. Crisi del cacao

L’osservazione dell’andamento dei prezzi di materie prime alimentari è emblematica della fragilità economica del momento. Il caso del cacao ne è una prova.

Solo nelle ultime tre settimane, le fave di cacao all’ingrosso a New York sono aumentate di oltre il 47%, superando gli 8.900 dollari a tonnellata, un livello che un tempo sembrava impensabile.

Ciò significa prezzi ancora più alti per le famiglie, poiché questi movimenti si ripercuotono sui rivenditori. In Brasile, dove la Pasqua è una festa importante, i prezzi delle uova di cioccolato sono recentemente diventati un meme su Internet quando alcuni negozi hanno pubblicizzato che le persone potevano acquistarle con prestiti e rate di pagamento.

L’impennata record è dovuta a raccolti deludenti dei pesi massimi dell’Africa occidentale del cacao, Costa d’Avorio e Ghana, che rappresentano la maggior parte della produzione mondiale.

Il settore è in gran parte costituito da piccoli agricoltori che hanno dovuto affrontare un’eredità di scarsi rendimenti, che hanno reso più difficile investire nei loro appezzamenti o resistere a eventi meteorologici estremi.

L’aumento dei prezzi ci ricorda anche che, mentre i tassi di inflazione complessiva si stanno allentando in tutto il mondo, l’impennata dei singoli beni può ancora mettere sotto pressione i consumatori. Il cioccolato può essere visto più come un lusso che come una necessità, ma marchi come Kit Kat e Snickers fanno spesso parte regolarmente del carrello della spesa settimanale.

5. Tutti osservano il Giappone

La Banca del Giappone è stata finora un’eccezione, avendo mantenuto tassi di interesse negativi per 17 anni al fine di stimolare un’economia stagnante e aumentare l’inflazione. L’esperimento, insieme alle sue politiche non convenzionali di controllo della curva dei rendimenti e di allentamento qualitativo e quantitativo, si è finalmente concluso.

Il Giappone si aspetta un aumento dei salari che alimenteranno la domanda interna e, di conseguenza, ulteriori aumenti dell’inflazione. Tomoya Masanao, co-responsabile di Pimco Japan, ha affermato che le implicazioni a medio e lungo termine del cambiamento potrebbero essere più significative di quanto previsto dai mercati, con la domanda chiave che è dove i tassi di inflazione giapponese si stabilizzeranno dopo la pandemia.

La questione è di interesse globale. Bloccati con tassi negativi per due decenni, gli investitori giapponesi si sono riversati sui mercati obbligazionari di tutto il mondo. Sono i maggiori detentori stranieri di titoli del Tesoro statunitensi e vantano anche una presenza considerevole nella zona euro, dove detengono circa l’1% dei mercati obbligazionari complessivi in Paesi come Francia, Belgio e Paesi Bassi, secondo le stime di BofA dello scorso anno. Cosa faranno ora che aumentano i rendimenti in patria?

© RIPRODUZIONE RISERVATA