Mercati finanziari: si accende la spia di allerta sulla liquidità. Perché è importante per svelare alcuni rischi attualmente ben coperti nelle operazioni di finanza

Tendenzialmente, le coincidenze andrebbero prese per ciò che sono. Casualità, appunto. Oppure ricorsi storici che, ogni tanto e in quanto tali, fanno capolino, quasi a volerci ricordare errori passati che non era il caso di ripetere.

Inutile, quindi, caricare certi anniversari e certe ricorrenze di significati che non hanno, spesso travalicando i limiti e arrivando alla scaramanzia pura e semplice. Un qualcosa che, applicato al mercato, rischia spesso e volentieri di creare più danno delle stesse condizioni in cui il sentiment si trova a confrontarsi. Scuserete questo mio prologo, questa sorta di introduzione ma mi pareva doverosa alla luce di questo grafico: lunedì prossimo, infatti, cade il 33mo anniversario del Black Monday. E queste le condizioni comparative dell’andamento dello Standard&Poor’s 500 allora e oggi.

Fonte: Bloomberg/Zerohedge

Possibile un dèjà vu di tale magnitudo? Le variabili in gioco sono molte. Davvero, davvero molto. In primis, fra quel tonfo e la situazione attuale il mercato ha vissuto due crisi enormi: la bolla tech del 1999-2000 e soprattutto la grande crisi finanziaria del crollo Lehman Brothers legata ai subprime. Soprattutto quest’ultima ha sancito un vero e proprio regime change: da quello shock, infatti, ha preso vita il regime di Qe perenne che stiamo vivendo - pressochè ininterrottamente - dal 25 novembre 2008, data dell’annuncio da parte della Fed di un’operazione di stimolo e sostegno senza precedenti.

Dfficile, quindi, che possa sostanziarsi una panic selling di quella entità all’interno di un contesto di backstop sistemico del mercato come quello posto in essere da tutte le Banche centrali dei Paesi più avanzati.

COVID, Brexit, voto USA: catalizzatori di un incendio?

Contemporaneamente, però, oggi ci troviamo a fare i conti con tre eventi catalizzanti che stanno entrando nella loro fase più acuta di escalation: le elezioni Usa, la seconda ondata di Covid e il nodo del Brexit.

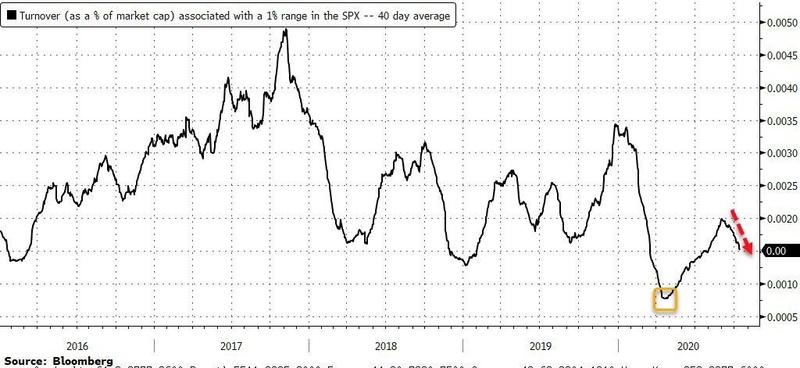

Non certo variabili di poco conto. Anzi, veri e propri market movers che fino ad oggi sono già stati in grado di direzionare le mosse dei regolatori, poiché le Banche centrali hanno spesso e volentieri dovuto dar vita ad annunci - più o meno seguiti da fatti - che depotenziassero il carico di volatilità che quei tre eventi erano in grado di generare e massimizzare. Ma c’è dell’altro. E, paradossalmente, rischia di essere più decisivo delle tre criticità appena elencate. Come mostra questo grafico.

Fonte: Bloomberg

Oggi la liquidità del mercato equity Usa sta avviandosi a grandi passi verso il minimo storico dello scorso marzo (basato su dati relativi alla striscia che partiva dal 1996), situazione che rese necessaria l’entrata in scena in grande stile delle Fed e poi della Bce, ufficialmente come risposta alla pandemia ormai dilagata dall’Asia all’Europa e poi agli Usa.

Liquidità: è questa la vera criticità dei mercati?

Dèjà vu nel dèjà vu, la liquidità cala pericolosamente in concomitanza con un nuovo, montante allarme Covid a livello mondiale. Giova sempre tenere a mente, poi, come quell’atto fu soltanto la fase acuta di una crisi innescata sei mesi prima dal congelamento del mercato interbancario Usa del 17 settembre 2019, quando i tassi repo volarono alle stelle e Jerome Powell fu costretto a dare vita ad aste di rifinanziamento nate per durare poche settimane e terminate soltanto a primavera.

Guarda caso, pressoché in concomitanza con l’allarme lockdown negli Usa e il lancio di quello che possiamo definire Qe4. Insomma, c’è il forte rischio e il timore più che concreto che la chiave di tutto, il problema reale, la criticità mai risolta e difficile da ammettere sia proprio la liquidità.

Il Covid, il Brexit, le elezioni Usa sono acceleranti in un incendio doloso: il problema, è l’accendino che fa partire la fiamma. E la benzina versata sul pavimento che la trasforma in inferno. Come è possibile, però, che a fronte di interventi monstre da parte delle Banche centrali, veri e propri diluvi di cash sotto le più svariate forme (iniezioni dirette, ampliamento del collaterale accettato per il rifinanziamento, acquisti di bond sovrani e corporate anche attraverso Etf) che ciclicamente il mercato si ritrovi in riserva, accendendo quindi la spia rossa?

Forse perché, in realtà, nessuno conosce realmente l’entità del rischio di controparte che grava sul sistema. Noi conosciamo, più o meno in maniera precisa, il nozionale di ciò che saltella da un bilancio all’altro sotto forma di derivati o swaps o futures: ma, ad esempio, chi può dire con certezza a quali valori quegli assets sono iscritti in quegli stati patrimoniali?

Davvero siamo certi che le valutazioni di VaR siano basate su modelli compatibili con un mercato che faccia il suo lavoro e non unicamente su uno scenario da unicorni al potere come quello determinato e garantito dalle Banche centrali, da oltre un decennio? Siamo certi che i principali attori di mercato sarebbero davvero in grado di sopportare una normalizzazione anche minima dei tassi reali Usa, senza trovarsi costretti a scaricare metà delle proprie detenzioni prima che diventino talmente tossiche da erodere intere capitalizzazioni?

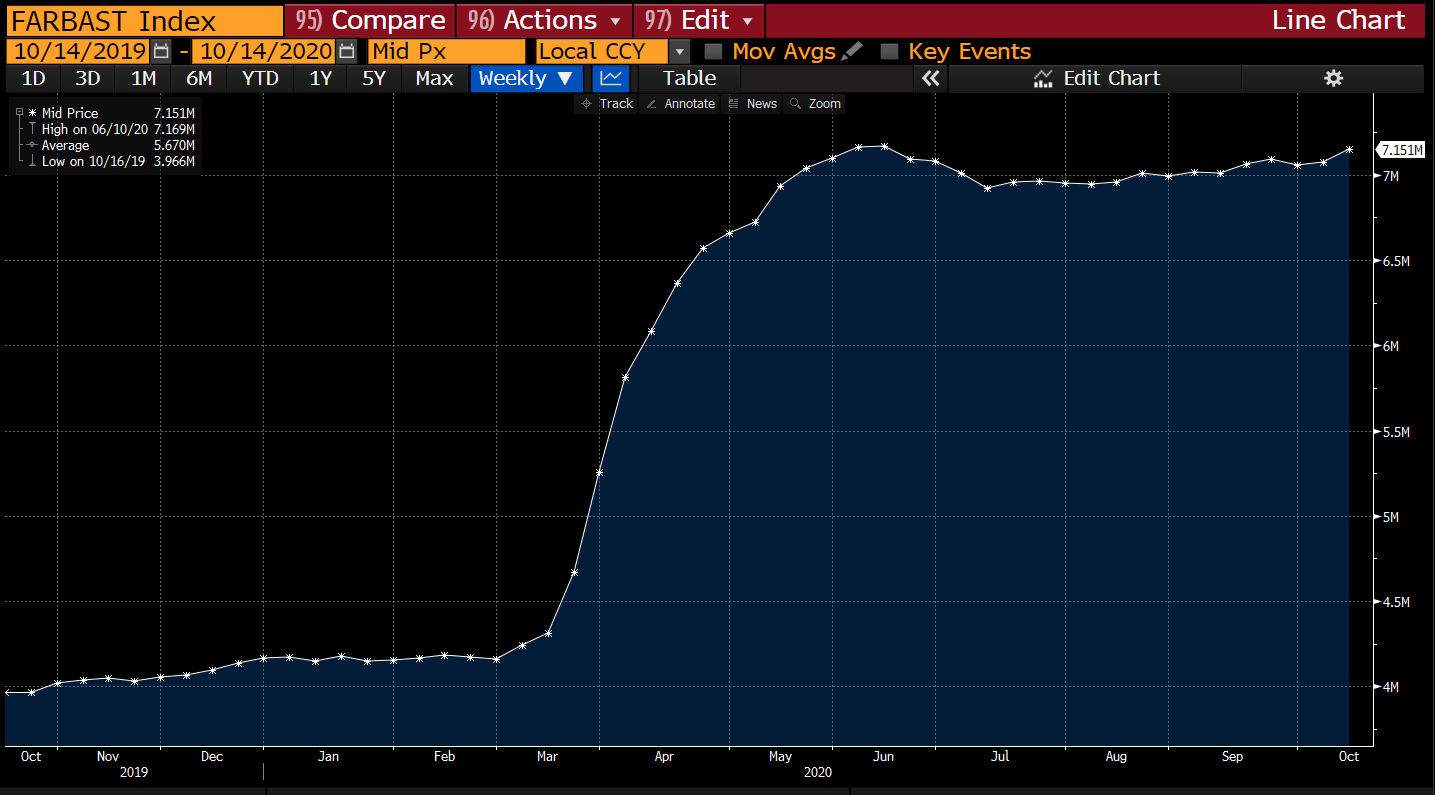

Sarà certamente un caso, l’ennesimo, ma come mostra questo grafico, la scorsa settimana la Fed ha ricominciato a gonfiare il proprio bilancio.

Fonte: Bloomberg

E con il badile, visto che si è trattato dell’aumento maggiore dallo scorso maggio: 76,8 miliardi di dollari, il tutto per un totale che a oggi segna quota 7,15 trilioni. Strano tempismo per rompere gli indugi rispetto al mezzo tapering messo in atto dalla scorsa estate, soprattutto a livello di acquisto di bond corporate tramite Etf. Ma si sa, trattasi di coincidenza.

Lehman Brothers, di fatto, non ha insegnato nulla. O forse ha soltanto insegnato a cambiare nome alle cose, quasi la coperta di Linus delle Banche centrali permettesse il lusso di limitare la propria azione precauzionale a un mero nominalismo degli azzardi di sempre. Gattopardesco, insomma. E pericoloso. Molto pericoloso.

La trappola dei Clo: come nascondere i rischi di mercato

L’ultimo esempio in tal senso ci giunge dal meraviglioso mondo dei Clo (Collateralized debt obligations), ad esempio. Di fatto, obbligazioni garantite da collaterale nella forma di crediti originati da prestiti.

In sé, nulla di particolarmente esotico. Tanto che quel tipo di securities recitano la parte del leone sia nel portfolio degli hedge funds che dei fondi pensione, garantendo ritorni decisamente interessanti. Il problema comincia a porsi quando le componenti più a rischio impacchettate in quei prodotti vanno talmente sotto stress da alzare bandierine rosse: “I Clo hanno subìto downgrade a ritmi così frenetici da arrivare a minacciare le stesse salvaguardie che sono poste in essere per assicurare la forza di resistenza finanziaria di quelle securities, sopraffacendole” sentenziava Bloomberg lo scorso maggio.

La quale, raccontando la dinamica, dava conto di quanto accaduto a metà aprile a un hedge fund statunitense, talmente disperato nel tentativo di sbarazzarsi di 100 milioni di dollari di controvalore di Clo europee da accettare di liquidarle a un quinto del loro valore facciale. Ovvero, già la scorsa primavera (un altro dèjà vu, rispetto all’emergenza Covid), nel silenzio generale sul fenomeno, alcune tranche di quei prodotti viaggiavano su prezzature di 20 centesimi sul dollaro.

Di qui, la fretta della Bce di approntare un programma in stile Fed designato all’acquisto di debito junk. Tu guarda le coincidenze, ancora una volta. Forse perché a fare la parte del leone in quel tipo di operazioni in Europa sono banche e fondi francesi? Il timore è quello della big alchemy, la grande alchimia. Ovvero, trasformare un prodotto sostanzialmente composto al 90% da prestiti junk in un portfolio obbligazionario investmnent grade.

Di fatto, nascondendo i rischi. I quali restano bassi in periodo di calma sui mercati ma quando un elemento destabilizzante e inatteso come la crisi da COVID-19 o le elezioni Usa o il Brexit arriva a operare da accelerante o reagente del danno, possono moltiplicarsi esponenzialmente e a macchia d’olio. Soprattutto, alla velocità della luce. Stante anche il livello di downgrade che subiscono.

Insomma, quella di trovarsi con in mano un Clo che il venerdì valeva 70 centesimi sul dollaro e che il mercoledì dopo vale 35 non è poi così peregrina come ipotesi. Almeno in tempi come questi. La ragione? Ontologica, appunto. Per attirare clientela serve infatti un duplice amo: un buon rendimento e, soprattutto, garanzie di relativa sicurezza.

Il primo è semplice, maneggiando ampi strati di securities con valutazione di rating bassa. Una logica da normale premio di rischio. Il secondo è reso possibile dal fatto che chi impacchetta e vende Clo, priorizza nel processo di securization le tranches di prestiti con rating maggiore, ponendole più in alto e in evidenza e poi offrendo una cromia a scalare a livello di sicurezza e conseguente maggiore return.

Insomma, prima la tranches AAA, poi AA e poi a scendere fino al livello più basso del junk. Ciò che ne deriva è una cosiddetta synthetic cap table. Tradotto, il fruttivendolo disonesto che mette le castagne sane sopra e quelle bacate nella parte inferiore del sacchetto.

E a inizio ottobre è arrivato un primo squillo di tromba al riguardo, quando sempre Bloomberg ha reso noto come Cerberus Capital Management abbia utilizzato bonds legati ad attività commerciali con rating relativamente bassi per confezionare un bouquet di debito AAA, impacchettato su notes per un totale di 390 milioni di dollari, 300 dei quali con top rating da parte di Dbrs Morningstar. E cosa si è scoperto? Che quel prodotto è basato su circa 9.300 mutui, il 27,6% dei quali relativi a uffici, il 25% ad attività retail e il 15,5% a hotel: di fatto, le tre categorie più colpite dai lockdown globali.

Insomma, la big alchemy della cartolarizzazione in base a rating “allegri” pareva aver battuto anche il Covid. Ora, però, sembra che la liquidità torni a ricordarci che l’immondizia sotto il tappeto - di cui i Clo rappresentano solo una simbolica punta dell’iceberg, quantomeno per controvalore totale -, quando ha raggiunto un certo livello, diventa visibile. E impone pulizia. O un doloroso reset.

© RIPRODUZIONE RISERVATA