Ecco il motivo per cui la BCE ha deciso di mantenere un basso profilo al meeting di dicembre (e perché tutto il piano di stimolo si regge su Merkel e Germania).

Il minino sindacale. E un segnale di debolezza che, a fronte delle attese, il mercato ha prezzato immediatamente attraverso il proxy interpretativo peggiore: l’approssimarsi della fine delle alternative presenti nella mitologica «cassetta degli attrezzi» della Bce, dopo otto anni di QE pressoché ininterrotto.

E per una volta non è stata la Borsa con il suo riflesso pavloviano a dare il voto alle decisioni della Bce, prima che Christine Lagarde si presentasse in conferenza stampa: ci ha pensato il cambio euro/dollaro, schizzato verso l’alto dopo la pubblicazione del comunicato del board, come mostra il grafico.

Fonte: Bloomberg

Quando, chiaramente, un surplus espansivo in grado di sorprendere avrebbe invece dovuto innescare la dinamica opposta. La Banca centrale europea ha infatti deciso di ampliare di altri 500 miliardi l’ammontare a disposizione del programma di acquisto anti-pandemico (Pepp) e di prolungarne la durata fino al marzo 2022, estendendola oltre il consensus che prevedeva il termine al 31 dicembre 2021. Poi, la scelta strategica di ricalibrare le aste Tltro per il finanziamento a lungo termine del sistema creditizio, estendendone la durata di 12 mesi e aggiungendo tre operazioni nel corso del prossimo anno. Tradotto, la fretta europea di anticipare il backstop bancario in seno alla riforma del Mes non ha carattere unicamente prudenziale, bensì stringentemente emergenziale: il timore è quello di una crisi bancaria imminente legata alla seconda ondata di pandemia e al fall-out sull’economia reale dei nuovi regimi di lockdown in atto pressoché in tutta Europa. E che, soprattutto, la locomotiva tedesca ha già annunciato che rafforzerà e renderà più stringente subito dopo il Natale.

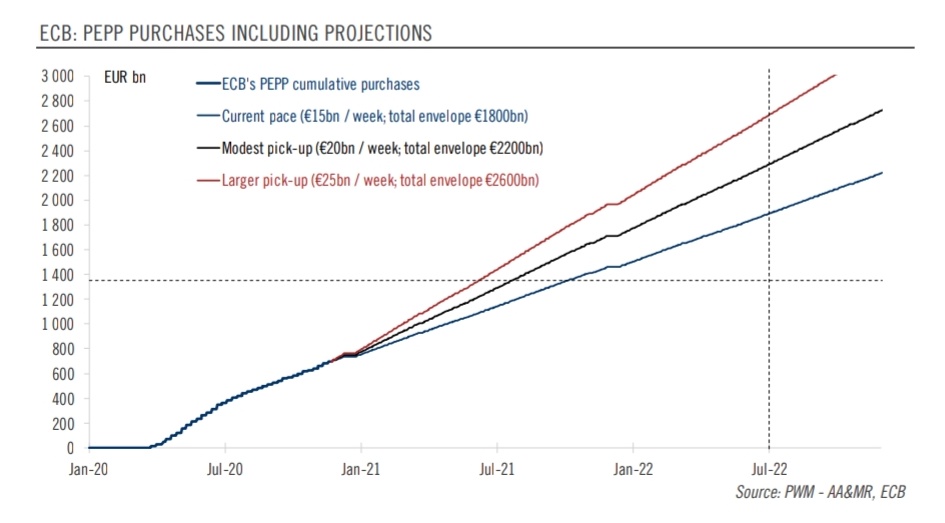

Fonte: Pwm/Bce

Questo grafico mostra chiaramente i tre scenari che il board della Bce aveva sul tavolo: il mantenimento del regime attuale, l’ampliamento definito di modest pick-up e e quello di larger-pick. Probabilmente convinti che la saggezza latina abbia sempre la meglio, a Francoforte hanno optato per la logica del in medio stat virtus e hanno scelto lo scenario mediano fra i primi due, portando l’ammontare totale del cosiddetto envelop del Pepp a «soli» 1.850 miliardi di disponibilità. Formalmente, ciò che il mercato si attendeva. Quindi, a norma, nulla che potesse deludere e portare a reazioni negative.

Solo formalmente, però. Perché quel minimo sindacale era già prezzato ma non da ora, bensì da almeno un mese. Nel frattempo, le variabili entrate in gioco sono andate ben al di là della mera narrativa di ottimismo macro legata all’ipotesi di vaccinazioni di massa a tempo di record.

Le chiusure forzate in Europa e l’esplosione di nuovi casi negli Usa hanno infatti controbilanciato al ribasso l’euforia da effetto Pfizer e convinto, quantomeno silenziosamente e intimamente, il mercato che la Bce sarebbe andata oltre. Avrebbe insomma veramente sfoderato il bazooka e non solo il Kalashnikov. Da subito. In cuor loro, gli investitori speravano nel terzo scenario: quello del larger pick-up, quello dell’espansione dell’envelop a 2.600 miliardi di detenzione. Invece, la Bce ha mantenuto il basso profilo. E, di fatto, operato di sponda con la politica fiscale tedesca garantita da Angela Merkel e la sua moral suasion nei confronti della Bundesbank, al fine di tacitarne i malumori riguardo il rischio di istituzionalizzazione delle deroghe ai criteri base contenute nel Pepp (capital key, limite per emittente al 33% e accettazione di debito greco come collaterale) e che per la Banca centrale tedesca dovrebbero invece rimanere confinate all’ambito temporale limitato dell’emergenzialità.

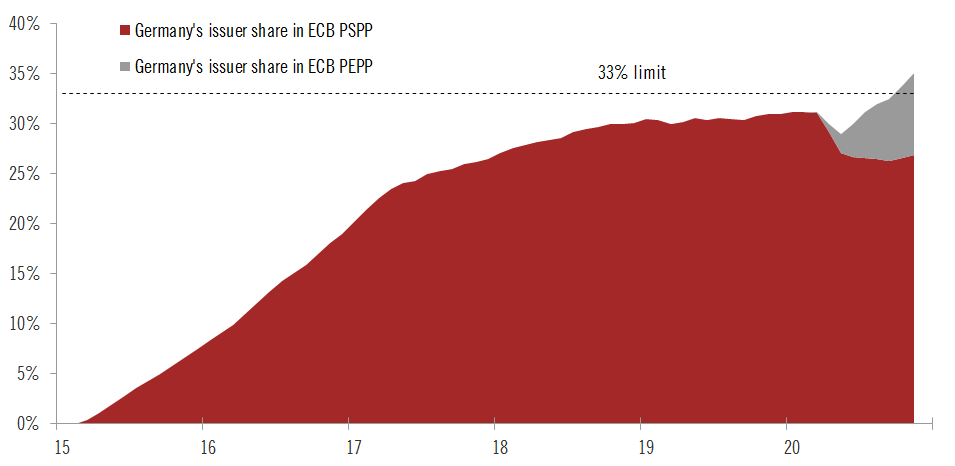

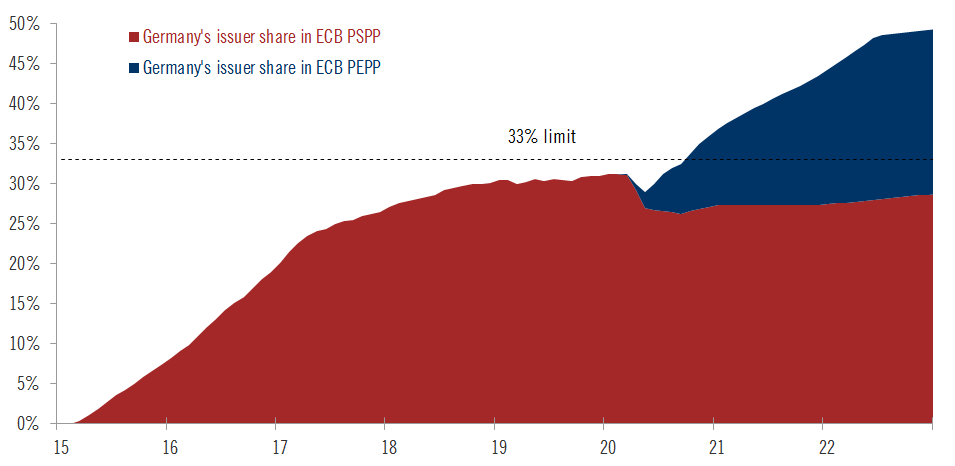

Fonte: Bce

Fonte: Bce

Questi due grafici mostrano come, grazie al piano di emissioni di debito senza precedenti annunciato da Berlino per il 2021 (180 miliardi di euro, il doppio del previsto), la Bce abbia potuto contare su un ampliamento implicito della platea di Bund da monetizzare, contesto che porta con sé la chiave della nostra stessa sopravvivenza a livello di finanziamento sul mercato dei conti pubblici. Appunto, la deroga continua e costante ai principi cardine di capital key e limite del 33% per emittente.

Le immagini parlano chiaro: senza l’impegno della Germania a livello di extra-emissioni per l’anno prossimo, il Pepp non solo non sarebbe potuto andare oltre il 30 giugno 2021 ma, per farlo, avrebbe dovuto abbassare da subito il volume di ammontare settimanale di acquisti. Tradotto, meno potenza di fuoco contro gli attacchi speculativi verso i debiti sovrani solo artificialmente compressi come il nostro e quelli spagnolo, portoghese e greco.

Insomma, Angela Merkel - anche in vista dell’appuntamento finale ed esiziale della sua presidenza di turno dell’UE, il Consiglio Europeo apertosi oggi e dedicato al Recovery Fund - ha preso atto del momento in stile «o la va o la spacca» in cui la pandemia ha fatto precipitare l’eurozona e ha imposto al Bundestag un mega-scostamento di bilancio. Tramutatosi, appunto, in emissioni di Bund tali per il 2021 da garantire vita propria e assoluta indipendenza operativa al Pepp (con controvalori di acquisti potenziali giornalieri superiori agli attuali) addirittura fino al giugno 2022. Questo senza che la Bce, appunto, abbia dovuto fare - de facto - nulla più che il suo compitino.

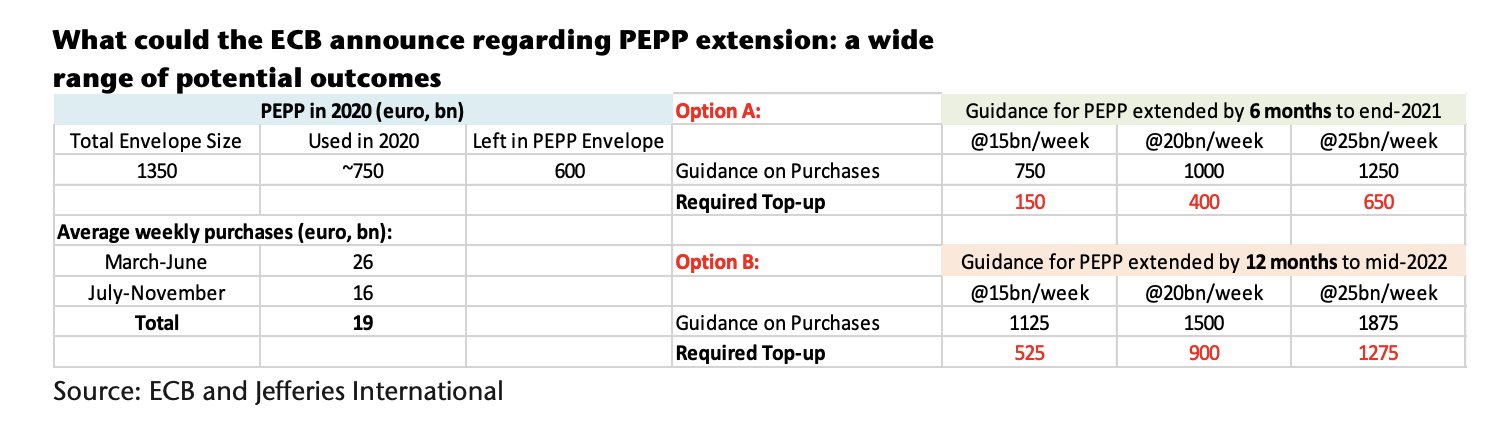

Quale spiegazione? Volendo essere ottimisti, Christine Lagarde potrebbe aver colto al volo l’assist garantitole da Berlino prima della fine del suo semestre di presidenza e messo in campo il minimo indispensabile, conscia che i veri problemi per l’economia reale europea arriveranno dal secondo trimestre del 2021 e quindi ben contenta di mantenere quegli extra centinaia di miliardi che il mercato prezzava già a disposizione oggi come pronti all’uso in primavera, come mostra questa tabella.

Fonte: Bce/Jefferies

Resta però un fatto, estremamente preoccupante proprio per il nostro Paese. Il drammatico appello di Angela Merkel ai suoi connazionali lanciato dal Bundestag rischia di pesare molto più delle parole o delle azioni di Christine Lagarde. Per il semplice fatto che, a marzo, l’economia reale italiana si ritroverà a fare i conti con la tempesta perfetta di fall-out del blocco produttivo tedesco del primo trimestre - prezzando come assodato il lockdown totale promesso dalla Cancelleria dopo le festività - che andrà a pesare sull’operatività e i profitti di tutte le industrie componentistiche e di subfornitura industriale del Nord Italia e fine della moratoria sui licenziamenti.

Di fatto, una bomba sociale e occupazionale a orologeria che la Cancelliera ha innescato con il suo discorso a cuore aperto ma anche un avviso di bandiera rossa per il sistema bancario, poiché quel tipo di combinato si traduce immediatamente in anticipazione di un aumento esponenziale e ulteriore delle sofferenze.

Certo, a livello di spread quanto messo in campo dalla Bce oggi potrebbe essere sufficiente per garantire altri trimestri di costi di finanziamento più che abbordabili al Tesoro (anche alla luce del reinvestimento titoli da parte di Francoforte fino a tutto il 2023) e iscrizioni a bilancio non penalizzanti per gli stessi istituti di credito italiani che siedono su circa 520 miliardi di detenzioni.

Ma un Paese e la sua economia non vivono di solo spread. Anzi. Non a caso, l’ambito in cui la Bce è intervenuta con maggiore incisività è stato quello delle aste Tltro. E, contemporaneamente, in sede europea si è premuto sull’acceleratore del backstop bancario in seno al nuovo Mes. E se le condizioni cui le banche potranno accedere ai prestiti appaiono già di per sé da situazione pre-allarmistica (tasso al -1%, risorse fino il 55% e non più al 50%, dello stock di prestiti, estensione dell’ampliamento del collaterale fino a giugno 2022, oltre a ben quattro aste di liquidità pandemiche Peltro nel 2021), il quadro generale appare quello di una navigazione a vista. E caratterizzato da un dato di fatto sconfortante: se l’Europa finora ha retto l’impatto, lo deve alla presidenza di turno tedesca e ad Angela Merkel. La quale, però, esattamente come gli acquisti della Bce, non durerà (politicamente) in eterno.

È suonata la campanella per il nostro Paese, ufficialmente. Dal prossimo marzo, la ricreazione è finita. E rischia davvero di iniziare una stagione che richiederà lacrime e sangue. Oltre a un governo degno di questo nome.

© RIPRODUZIONE RISERVATA