Utile operativo in crescita del 26% sul 2023, produzione +6%. Descalzi: i risultati consentono revisione al rialzo dei target e accelerazione del piano di riacquisto azioni entro aprile 2025.

Trimestrale Eni oltre le attese: target 2024 rivisti al rialzo e approvata la prima tranche da 25 centesimi del dividendo da 1 euro.

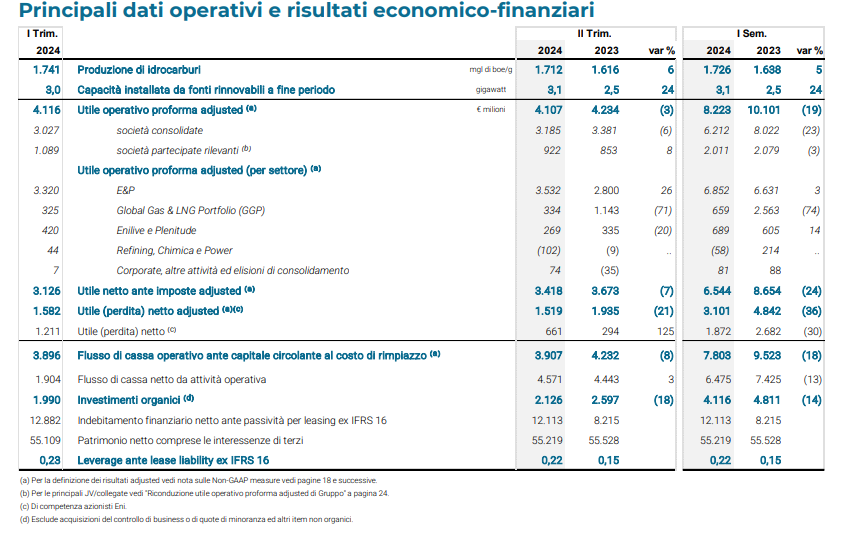

In particolare, nel secondo trimestre 2024:

- la produzione è cresciuta del 6%, supportata dall’integrazione di Neptune e dai progetti in Costa d’Avorio e Congo;

- l’utile operativo adjusted ha raggiunto i 3532 milioni di euro, in aumento rispetto ai 3320 milioni del primo trimestre e ai 2800 milioni del secondo trimestre del 2023;

- l’utile operativo semestrale adjusted è salito a 6852 milioni di euro, con un incremento del 3% rispetto all’anno precedente.

Analizziamo nel dettaglio i principali risultati della trimestrale di Eni.

Risultati finanziari secondo semestre 2024 di ENI

Fonte dati societari

Risultati finanziari secondo semestre 2024 di ENI

Fonte dati societari

Crescita della produzione e del portafoglio E&P

Nel secondo trimestre del 2024, Eni ha registrato una crescita significativa della produzione di petrolio e gas, aumentata del 6% rispetto al 2023. Questo incremento è dovuto ai progetti in Costa d’Avorio, Floating LNG in Congo, e al maggiore contributo dalla Libia. La scoperta nel bacino di Sureste, al largo del Messico, ha aggiunto un miliardo di barili equivalenti di nuove risorse nel primo semestre del 2024.

L’accordo con Ithaca Energy è un altro passo fondamentale per migliorare il portafoglio E&P di Eni. Questa collaborazione combinerà portafogli complementari, creando un nuovo operatore leader nello UKCS, capace di generare crescita e valore grazie a sinergie tecniche e finanziarie. Inoltre, Eni ha definito l’accordo di dismissione delle attività in Alaska e sta completando la vendita delle attività della NAOC nell’onshore della Nigeria, dimostrando un’efficace gestione del portafoglio.

Risultati finanziari solidi

I risultati finanziari del secondo trimestre 2024 hanno superato le aspettative. Eni ha registrato un utile operativo proforma adjusted di 4,1 miliardi di euro e un utile netto adjusted di 1,5 miliardi di euro. Questa performance è stata sostenuta da una gestione industriale robusta, efficienza operativa e disciplina finanziaria. Nel settore E&P, l’utile operativo proforma adjusted è cresciuto del 26% rispetto al secondo trimestre 2023, raggiungendo i 3,5 miliardi di euro grazie alla maggiore produzione e alle azioni di efficienza.

Enilive ha contribuito con un utile operativo proforma adjusted di 0,12 miliardi di euro, sostenuto dalle lavorazioni bio e dalla commercializzazione. Plenitude ha registrato un utile operativo proforma adjusted di 0,15 miliardi di euro, beneficiando della migliore performance del business retail e dell’incremento della capacità installata di generazione rinnovabile. Nel settore Refining, Eni ha visto un aumento degli utili grazie ai favorevoli margini di raffinazione, nonostante le difficoltà nel business della chimica di Versalis.

Prospettive future: target e dividendi

Per il futuro, Eni ha rivisto al rialzo le previsioni per il 2024, prevedendo un incremento della capacità installata per Enilive e Plenitude e migliorando le prospettive per E&P e GGP. La produzione annua di idrocarburi è prevista verso il limite superiore dell’intervallo di 1,69-1,71 milioni di boe/g, con un prezzo del Brent stimato a 86 dollari al barile. Le previsioni di utile operativo proforma adjusted per GGP sono state alzate a circa 1 miliardo di euro.

Eni conferma una politica di remunerazione degli azionisti competitiva, con la prima tranche del dividendo di 0,25 euro per azione prevista per il 25 settembre 2024. Inoltre, il piano di buyback da 1,6 miliardi di euro procede a ritmo accelerato, con l’acquisto di circa 21 milioni di azioni fino al 19 luglio. Grazie ai progressi nel piano di dismissioni, il leverage è previsto ben al di sotto del 20% entro fine anno, consentendo un ulteriore potenziale incremento del piano di buyback fino a 500 milioni di euro.

Claudio Descalzi, AD di Eni, ha commentato:

“Nel II trimestre ’24 abbiamo ottenuto risultati superiori alle attese, dimostrando i significativi progressi fatti da Eni in molteplici aspetti della sua strategia e del piano industriale illustrati agli investitori lo scorso marzo”.

“Tali progressi ci hanno consentito di ottenere eccellenti risultati finanziari con €1,5 miliardi di profitti netti adjusted”.

“Stiamo migliorando la qualità del portafoglio Upstream, con il recente annuncio della dismissione di attività petrolifere non strategiche in Alaska e il completamento in corso della vendita delle attività onshore in Nigeria, mentre abbiamo definito un accordo per l’aggregazione aziendale tra Ithaca Energy e i nostri asset in UK”.

Descalzi ha poi aggiunto dettagli sulle operazioni più recenti: “Enilive ha annunciato un accordo di esclusiva con il fondo KKR per un ingresso di capitale privato che, in modo simile all’operazione finalizzata nel primo trimestre relativa a Plenitude, concorra a finanziare la crescita e confermi il valore che stiamo creando nei nostri business legati alla transizione”.

“Prevediamo un leverage significativamente inferiore a 0,2 a fine anno, meglio delle nostre aspettative iniziali. Questo a sua volta ci consentirà di accelerare il piano di riacquisto di azioni proprie da €1,6 miliardi a conferma della nostra capacità di realizzare sia gli obiettivi di crescita del business, sia quelli di remunerazione degli azionisti.”

© RIPRODUZIONE RISERVATA