E’ normale che il benchmark di economia e finanza globali passi da 1,13% a 1,21% di rendimento in due giorni? Al netto dei rischi sul VaR, può il Treasury Usa oscillare come fosse una pennystock?

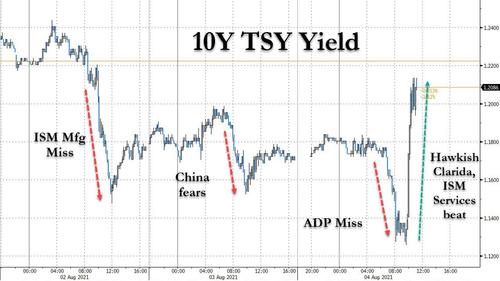

Ci sono giornate in cui i mercati paiono non offrire alcuno spunto. Proprio in quei giorni, invece, accadono le cose più interessanti. E rivelatrici. Non servono molte parole a commento di questo grafico,

Fonte: Bloomberg/Zerohedge

plastica rappresentazione dell’andamento del Treasury Usa a 10 anni fra il 2 e il 4 agosto, formalmente a fronte di nulla di particolarmente eclatante da meritare le prime pagine dei giornali: la security più liquida al mondo si è comportata come una pennystock. In balia del vento. E degli eventi.

Da un lato, quasi rassicurante: la Fed con il suo Qe perenne non è ancora riuscita a narcotizzare del tutto e in stile giapponese il trading sul benchmark di debito statunitense. Dall’altro, inquietante: perché passare da un 1,13% a 1,21% nell’arco di poche ore mostra una debolezza intrinseca di fondo. E una navigazione a vista che preoccupa. Primo, perché il massimo intraday di 1,21% toccato il 4 agosto riportava il decennale Usa in pieno territorio da shock sul VaR, quindi in area di attenzione massima per i valori di iscrizione a bilancio di quella carta. E ne sa qualcosa l’Alphadyne Asset Management, hedge fund da 12 miliardi di dollari che proprio il 4 agosto ha perso qualcosa come 1,5 miliardi di dollari per lo short squeeze sul Treasury che ha spedito il rendimento sotto di 11 punti base nell’arco di pochi istanti.

Secondo, perché non stiamo appunto parlando di una pennystock, bensì dell’asset che opera da barometro finanziario ma anche macro delle aspettative mondiali. In primis, quelle sui tassi. E infatti, è stato proprio il commento da falco del vice-presidente Fed, Richard Clarida, rispetto a un timing del taper più ravvicinato di quanto si creda e già con le idee chiare su una riduzione graduale di acquisti (10 miliardi in meno al mese sui Treasuries e 5 sugli Mbs) che comporterebbe un arco temporale di 8 mesi per eliminare del tutto lo stimolo, a far precipitare la situazione e far impennare il rendimento.

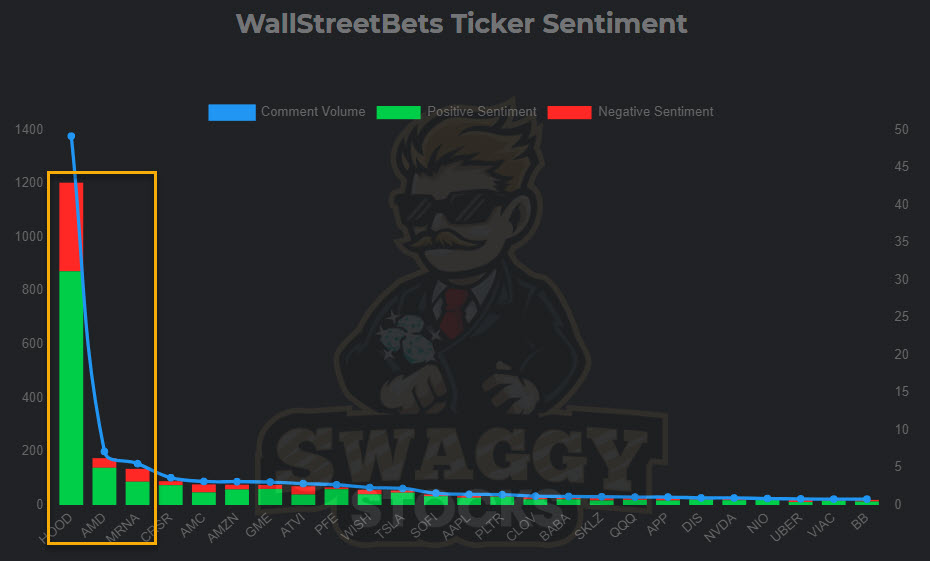

Rischioso. Decisamente rischioso. Perché in contemporanea con la giornata da montagne russe del decennale Usa, il titolo di Robinhood mostrava l’altra faccia della medaglia. A partire da questo grafico,

Fonte: WallStreetBets

il quale mostra come l’esercito retail di WallStreetBets abbia abbandonato il suo ghetto dorato di meme stocks e si sia lanciato alla conquista dell’elefante nella stanza: al netto dell’interesse su Moderna, giustificato dal precipitare della situazione legata alla variante Delta e dalla presentazione dei conti dell’azienda farmaceutica, ecco che l’avvio delle trading sulle opzioni legate alla piattaforma di trading ha scatenato gli animal spirits. E l’andamento parla chiaro:

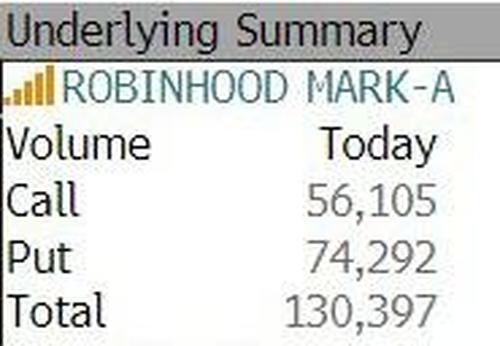

Fonte: WallStreetBets

prima una corsa disperata verso le call, poi un’inversione di sentiment verso le put ribassiste.

Alla fine, però, un risultato chiaro: dai deludenti 38 dollari per azione del collocamento, in due giorni il titolo di Robinhood ha segnato un +125%, arrivando addirittura a un +82% intraday nella giornata di mercoledì, in concomitanza con l’avvio del trading sulle opzioni.

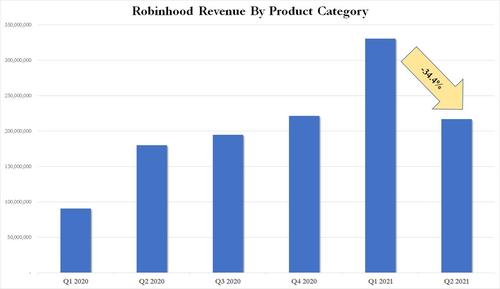

Fonte: Bloomberg

Eppure, l’IPO era stata un mezzo flop. E i conti tutt’altro che stellari. L’unica ad aver creduto in Robinhood era stata Cathie Wood con il suo Etf, Ark Innovation: ancora una volta, bersaglio colpito in pieno. E la ragione, forse, sta tutta in questi due grafici:

Fonte: Bloomberg/Zerohedge

Fonte: Bloomberg/Zerohedge

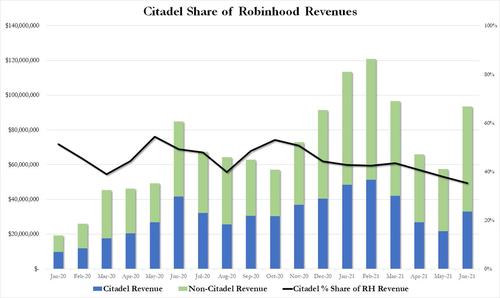

per quanto fra il primo e il secondo trimestre di quest’anno, l’avvicinarsi del termine dei programmi di sostegno al reddito abbia fatto raffreddare l’interesse retail verso Wall Street, le revenues da PFOF (Profit From Order Flow) continuano a essere esiziali per Robinhood.

E, soprattutto, Citadel continua a pesare per il 30% degli introiti totali da vendita degli ordinativi dei propri clienti a terze parti. Le quali, ovviamente, operano poi a specchio, pericolosamente al limite dello spoofing in molti casi. Tradotto? Robinhood viene pagata da Citadel per cedere i flussi di ordini dei suoi clienti retail, i quali in contemporanea comprano opzioni call su Robinhood, facendone decollare il titolo. Tradotto ulteriormente, un mercato in cui sempre più aziende non vendono il prodotto. Bensì, sono il prodotto. Detto fatto, nel pre-market di oggi il titolo ha segnato un -12%, dopo che la US Securities and Exchange Commission ha comunicato ordinativi di vendita da parte di insiders dell’azienda pari a 98 milioni di azioni. Il tutto, a meno di una settimana del collocamento.

Nessun rischio dalla possibilità sempre crescente che il Qe perenne pieghi giocoforza a questa logica anche la carta benchmark dell’economia e della finanza mondiale, il Treasury a 10 anni? Magari no. Ma una domanda sorge spontanea: a queste condizioni, ha ancora senso parlare di mercato? Formalmente libero, oltretutto.

© RIPRODUZIONE RISERVATA

Argomenti