Al netto di traders rovinati dal terzo peggior calo di rendimento dell’ultima decade, a chiamare il bluff del Qe globale è il fatto che il Gilt di Sua Maestà per 2 settimane si sia mosso come Bitcoin

Andrew Bailey, il governatore della Bank of England, probabilmente stamattina ha evitato lettura dei giornali e rassegna stampa in tv. Dopo la decisione dell’istituzione di Threadneedle Street - 300 anni di prestigiosa storia, tanto da essere chiamata la Old Lady - di mantenere i tassi fermi, nonostante chiari avvisi di rialzo inviati solo a metà ottobre e un breakeven inflazionistico che per il Regno Unito vede il CPI al 5% nel prossimo mese di aprile, osservatori e analisti hanno scomodato l’artiglieria pesante.

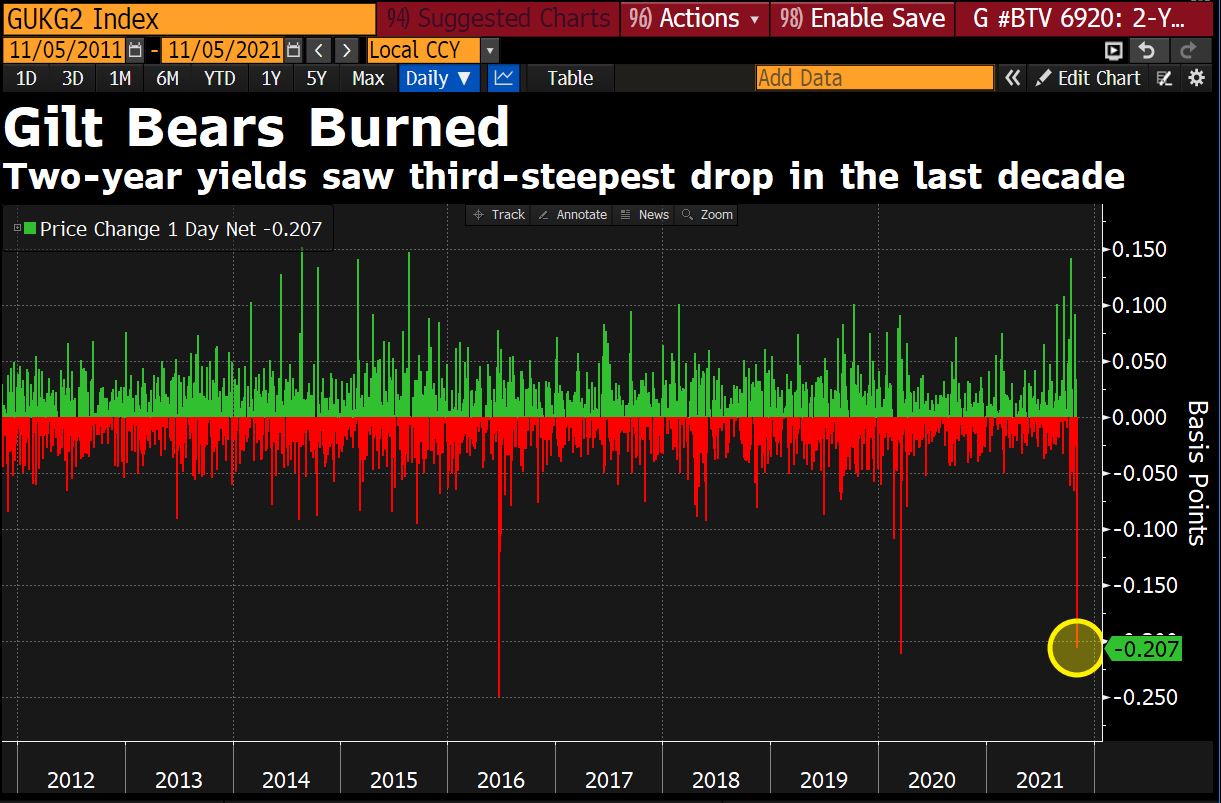

Non tanto e non solo per discussioni più o meno accademiche sul policy error potenziale contenuto in quella scelta, bensì addirittura con drastici e austeri interrogativi rispetto la stessa indipendenza della Banca centrale di Sua Maestà. Come dire, si è scelto di accodarsi al carro Bce per evitare che deragli il sistema, piuttosto che pensare al bene dei cittadini britannici, quantomeno a livello di controllo sulla stabilità dei prezzi. Accuse pesanti come macigni, soprattutto dopo il Brexit. Ma, paradossalmente, Andrew Bailey ha cose più preoccupanti a cui pensare a da cui guardarsi le spalle, al netto di un crollo del rendimento del Gilt a 2 anni - proprio a seguito della decisione della Bank of England sui tassi - che si è sostanziato come il terzo più drastico negli ultimi dieci anni, come mostra il primo grafico.

Andamento storico del rendimento del Gilt britannico a 2 anni

Fonte: Bloomberg

Andamento storico del rendimento del Gilt britannico a 2 anni

Fonte: Bloomberg

A far paura, infatti, sono altre due variabili strettamente correlate. Primo, la vendetta dello stesso mercato che si intendeva salvare da uno shock sul VaR, potenzialmente innescato da un rialzo del costo del denaro in Gran Bretagna e che andasse ad accoppiarsi con il taper della Fed e l’ormai prossima stretta monetaria dell’Australia, anch’essa reduce da un board della Banca centrale incentrato sull’attendismo ma conscia di avere le settimane contate prima di un’inversione forzata. In molti, moltissimi si sono trovati con le dite bruciate dalla scommessa sul rialzo deii tassi britannici che lo stesso Bailey aveva reso il trading più caldo delle ultime settimane con i suoi annunci sempre più frequenti e le sue messe in guardia sempre più ultimative sul rischio inflazionistico.

Nella City (ma non solo), a essere contate non sono state solo le perdite - pesanti - ma anche le teste rotolate nei trading desk sul reddito fisso. E la categoria non perdona, quando viene toccata si stringe. E si prepara a reagire. Perché per quanto tutti sappiano che il regime di unicorni in atto sia garantito al 99% proprio dalle scelte espansive degli istituti centrali e non certo dai sottostanti macro delle economie, quanto posto in essere dalla Bank of England va oltre. Non ci si è infatti limitati alla dissimulazione orchestrata per mesi e mesi dalla Fed sul taper, utilizzandolo come spauracchio ma anche come driver di ogni possibile short squeezes che finora ha mantenuto arzilli gli indici, si è giocato sporco. All’ultimo minuto.

Restando in ambito di City e utilizzando una citazione cinematografica, Andrew Bailey ha optato per la strategia da giorno del bastardo avido che cambiò la vita del guru del trading Russell Crowe in Un’ottima annata. Non si fa. Neppure per un bene maggiore e di più lunga durata. Seconda variabile è quella rappresentata da questo secondo grafico:

Andamento del rendimento del Gilt britannico a 2 anni da ottobre a oggi

Fonte: Bloomberg/Zerohedge

Andamento del rendimento del Gilt britannico a 2 anni da ottobre a oggi

Fonte: Bloomberg/Zerohedge

il titolo di Stato britannico a 2 anni, un solid-rock asset, dal grido di allarme di Bailey del 14 ottobre a oggi non solo ha segnato due movimenti 6-sigma come fosse carta dello Zimbabwe ma soprattutto ha generato una volatilità di trading tale da far impallidire il tanto vituperato Bitcoin.

Se un trader avesse impostato le sue scommesse due settimane fa, convinto dalle intemerate della Bank of England contro l’inflazione e nel frattempo si fosse preso un autumn break fino a ieri, quale portoflio avrebbe ritrovato? E il conto titoli dei clienti, quale colore lampeggerebbe in modalità allarme? Ecco perché quanto fatto dalla Bank of England può aver salvato il mercato per l’ennesima volta dall’inizio del Covid, non fosse altro per la rinnovata tensione sull’immobiliare cinese che stanotte ha portato il rendimento medio dei junk bond denominati in yuan al record assoluto del 21% e che quindi non permette scossoni accessori nel resto del globo ma ha anche segnato un simbolico game over alla pantomima delle Banche centrali.

Dopo mesi e mesi, la Fed ha dato vita a un taper che comunque vedrà lo stato patrimoniale della Banca centrale Usa restare al record assoluto fino al maggio 2022, un mese prima della chiusura ufficiale della facility. Ridicolo e il mercato, infatti, ha reagito preoccupandosi di una sola cosa: che allo scale back non seguisse, come logica vorrebbe, un rialzo dei tassi per fermare la corsa dei prezzi. Oggi, poi, lo scherzetto di Halloween in ritardo della Bank of England. Andrew Bailey, suo malgrado, è stato il detonatore di qualcosa di più pericoloso, sistemico e globale della perdita di indipendenza della Banca di Sua Maestà. Ovvero, la certificazione dell’addio definitivo della credibilità delle istituzioni finanziarie che dal 2008 a oggi hanno retto le sorti del mondo, monetarie e soprattutto politiche. Non sarà oggi, né domani. Ma stavolta rischia davvero di essere game over.

© RIPRODUZIONE RISERVATA

Argomenti