Altro weekend, altro tonfo dell’universo cripto. E sottotraccia emerge il ricatto di Pechino, la cui volontà d bandire la valuta digitale toglierebbe l’alibi di criminalizzazione ambientale all’Occidente. Oltre a far salire le quotazioni. E mentre spunta un report che accusa Teheran di bypassare le sanzioni attraverso la blockchain e Goldman riattiva il suo trading team, l’ex segretario al Tesoro Usa scomoda lo status di «oro digitale»

Avanti di questo passo, i comandamenti in vista della domenica diventeranno due: ricordati di santificare la festa e di vendere criptovalute. Altro weekend, altro tonfo per Bitcoin e soci. Apparentemente, questa volta senza un motivo scatenante chiaro. Se non l’onda lunga del bando imposto dalle autorità cinesi a banche e altre istituzioni finanziarie rispetto ai servizi legati a valuta digitale. Certo, operare quando i mercati regolamentati sono chiusi, offre opportunità di turbativa decisamente alte. Almeno pari a quelle poste in essere da Elon Musk con i suoi tweets.

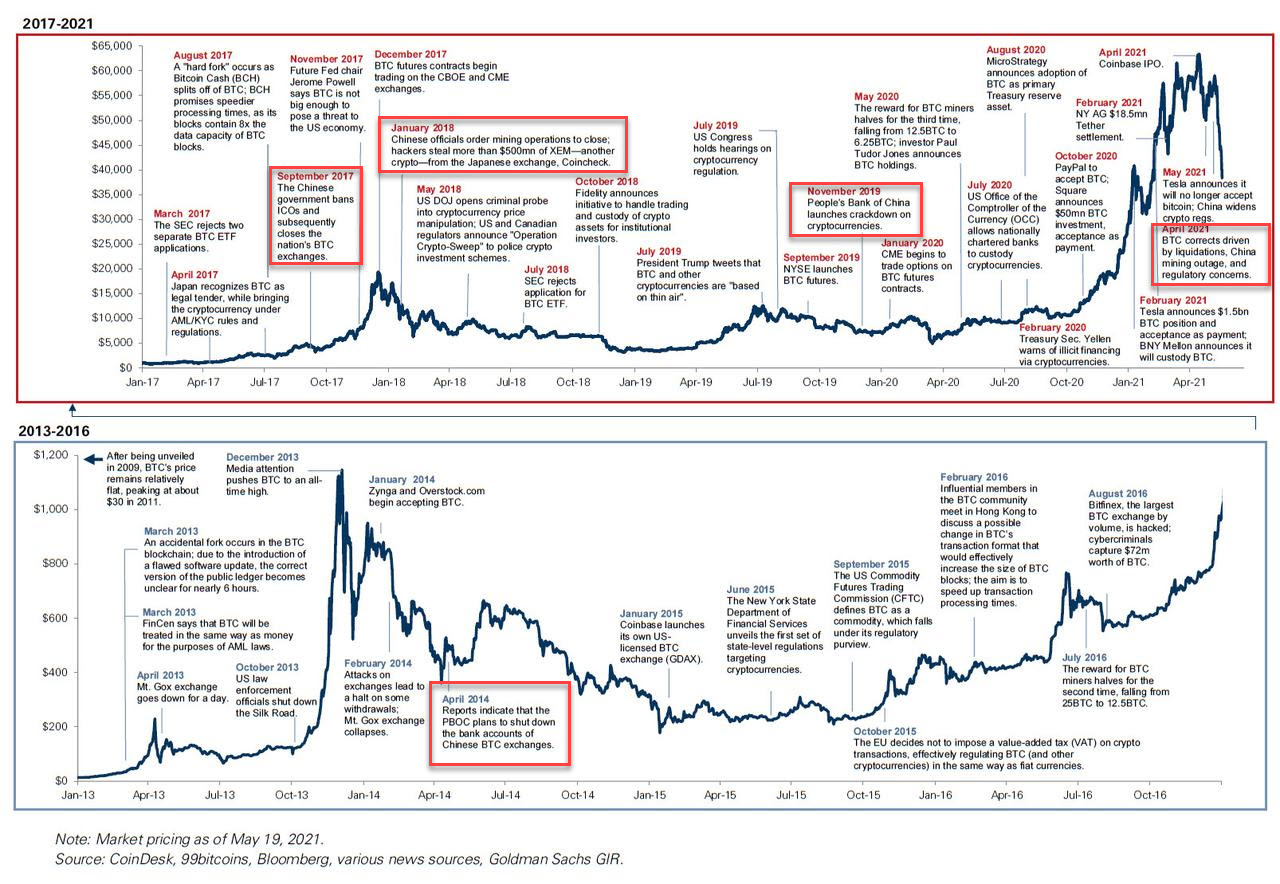

E infatti, il gioco sta iniziando a durare un po’ troppo. E, lungi dal limitarsi allo stancare, comincia a mostrare i suoi reali profili. A partire della Cina, la quale ha visto la piattaforma cripto di Huobi bloccare tutti si servizi di hosting per mining e investimento in criptovalute per conto terzi. Ma non l’attività diretta del proprio pool. Inoltre, anche le macchine da mining dei clienti potranno usufruire di un servizio di mantenimento. A quale gioco sta giocando la Cina? Lo mostra plasticamente questo grafico,

Fonte: CoinDesk/Bloomberg/Goldman Sachs

il quale riassume graficamente le prese di posizioni di Pechino contro Bitcoin e criptovalute e conseguenti reazioni di mercato: come si può notare, la prima minaccia di bando risale al 2014.

Qualcosa non torna. Alcuni analisti fanno notare come soltanto ora il progetto di yuan digitale sia entrato nel vivo, fattispecie che rende quindi più credibile e necessario un passaggio dalle parole ai fatti, come testimonierebbe la mannaia di Stato abbattutasi su Jack Ma e sulla sua spregiudicatezza nella fornitura di servizi finanziari. Altri, invece, sottolineano altro. Ovvero, il fatto che la Cina rappresenti l’alleato perfetto dei critici occidentali delle criptovalute. Banche centrali in testa. Fino a quando, come accade oggi, il 60% del mining mondiale avverrà infatti entro i confini del Dragone attraverso solo quattro entità, l’intero universo cripto potrà essere criminalizzato.

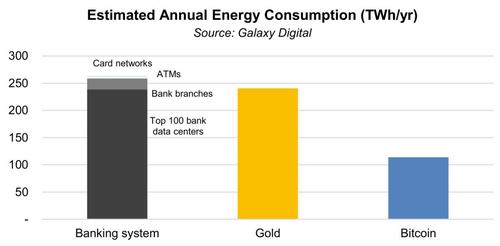

Non tanto politicamente, quanto in base alla nuova religione laica che risponde al nome di criteri ESG. La svolta green. O, se vista strategicamente da Pechino, l’alibi del greenwash. E per capire su quale base di ipocrisia la Cina stia facendo leva, queste due immagini

Fonte: Newsweek

Fonte: Galaxy Digital

parlano da sole: se infatti nel dicembre 2017, Newsweek annunciava l’esaurimento dell’intera disponibilità energetica del mondo entro il 2020 a causa del mining di Bitcoin, il secondo grafico mette in prospettiva il reale consumo di tre settori chiave e strettamente correlati in questa corsa al bene rifugio 2.0 fra sistema fiat, solidità aurea e svolta cripto. E quale sarebbe la strategia cinese in atto, sostanziata in questo continuo stillicidio di annunci relativi a messe fuorilegge di Bitcoin?

Minacciare gli Usa, intesi come sistema politico-finanziario, di far saltare il banco del loro ultimo, ennesimo morphing del grande casinò chiamato Wall Street: appunto, la svolta green. Una volta che Pechino davvero arrivasse a divieto di mining entro i suoi confini, l’intera impalcatura anti-ESG crollerebbe. E quanto esposto plasticamente nei grafici appena pubblicati, diverrebbe di pubblico dominio, tramutando la grande scommessa in un flop clamoroso. Ma non basta. Se davvero la Fed e il Tesoro temessero la natura speculativa e destabilizzante di Bitcoin, Ethereum e soci, un’altra variabile entrerebbe in gioco, quasi un effetto collaterale.

Quando e se la Cina davvero dicesse stop e operasse in modo da ridurre drasticamente la fornitura mondiale di Bitcoin, l’apprezzamento record di quelli rimanenti al di fuori del mining del Dragone sarebbe immediato. A quel punto, cosa fare? Proseguire in qualche modo con la pantomima dell’inquinamento, rischiando di perdere il business del secolo o rimangiarsi trimestri interi di accuse dal tono millenaristico e gettarsi a capofitto? Qualche dubbio sorge. Ad esempio, sostanziato da questa immagine:

Fonte: Goldman Sachs

il 6 maggio scorso, infatti, Goldman Sachs annunciava il rilancio del trading team legato al mercato delle criptovalute. Da allora, Bitcoin ha perso il 40%. Di fatto, un déjà vu di quanto accaduto nella primavera del 2018, visto che all’epoca la banca newyorchese presentò per la prima volta il suo progetto di desk dedicato all’universo digitale, procurando il crollo delle valutazioni. Aggravato, poi, dall’annuncio della sospensione del medesimo solo a settembre.

Goldman Sachs è umana, quindi fallace. Ma mai due volte sullo stesso argomento. Se entra di nuovo in gioco, difficilmente lo fa per partecipare. Fiuta l’aria. O, più facilmente, conosce la trama. E questo altro grafico

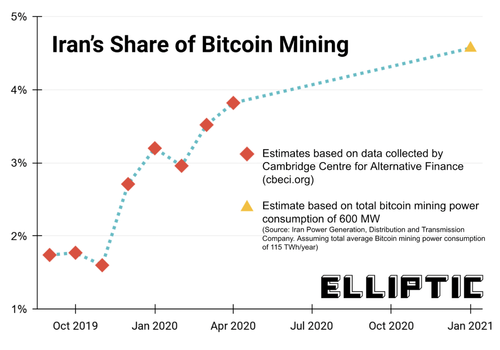

Fonte: Elliptic

rende ancora più geopoliticamente interessante la dinamica in atto. Stando all’azienda di analisi sulle criptovalute Elliptic, infatti, il 4,5% di tutti i Bitcoin mondiali sarebbe infatti frutto del mining in Iran, Paese alleato strategico della Cina e sotto sanzioni statunitense per la questione legata al nucleare. Ed ecco che lo studio sottolinea come Teheran starebbe di fatto utilizzando la criptovaluta come metodo per aggirare l’embargo statunitense e garantirsi entrate di cassa, in quello che è una vendita sotto copertura delle proprie riserve energetiche sul mercato globale.

Sempre stando allo studio, l’elettricità utilizzata a tale scopo sarebbe equivalente al 4% dell’export iraniano di petrolio del 2020, 10 milioni di barili. E infine, la denuncia politica: Diverse entità cinesi avrebbero ottenuto permesso di mining a basso costo in Iran dalle autorità di Teheran, tanto da aver impiantato attività operative nel Paese. Non solo inquinante ma anche mezzo di sostentamento degli ayatollah: per Bitcoin praticamente una potenziale condanna a morte. In contemporanea alla pubblicazione dello studio, il segretario di Stato Usa, Anthony Blinken, rendeva noto come ad oggi non siano ancora visibili passi di Teheran nella direzione richiesta da Washington e necessaria per la rimozione delle sanzioni.

Infine, le manovre parallele - e di alto livello - attorno all’universo cripto paiono implicitamente confermate anche dalle parole dell’ex segretario al Tesoro Usa, Larry Summers, il quale nel fine settimana ha dichiarato come le criptovalute potrebbero rimanere in auge a livello di mercati finanziari come una sorta di oro digitale, mentre dubita riguardo il loro ruolo nell’economia reale come mezzo di scambio e commercio. Infine, intervistato da Bloomberg, Summers ha voluto sottolineare come la Fed dovrebbe prestare maggiore attenzione al rischio di inflazione. Questo grafico

Fonte: Bloomberg

sembra offrire una lettura parallela: se infatti la proiezione sul trend dei prezzi entro fine anno contenuta nell’ultimo report dell’Università del Michigan (UMich) è in area al 4,6%, il VanEck Etf che traccia l’attività mineraria legata all’oro viaggia apparentemente inalterato su una linea retta.

La continua destabilizzazione innescata da e su Bitcoin nel mercato e soprattutto il suo ruolo di oro digitale - ormai riconosciuto e istituzionalizzato anche da figure di grande profilo, come Larry Summers - sono forse parte di una strategia più ampia di negazione del vicolo cieco in cui la Fed è terminata, insieme al sistema finanziario Usa? Di fatto, giocare al pump’n’dump con un asset class che ancora non viene percepita come tale e che patisce un alto livello di criminalizzazione potenziale (ambientale ma anche legata a cyber-terrorismo o riciclaggio fino al finanziamento degli Stati canaglia) serve forse a comprimere dinamiche macro altrimenti poco gestibili, sia economicamente che politicamente che fra le scommesse di carta del Comex? La Cina potrebbe pensarla così. Una cosa è certa: dietro Bitcoin sta consumandosi una nuova pagina di warfare globale. Di fatto, una nuova Guerra Fredda.

© RIPRODUZIONE RISERVATA