Nel silenzio dei media, bond e azioni stanno vivendo tonfi da 2008. Mentre la supply chain minaccia già uno shock peggiore del 2021. Ma l’unico argomento paiono le sanzioni. Omettendone i fallimenti

I morti non sono tutti uguali. E nemmeno le stragi. Sono i media a decidere e compilare, di volta in volta e in base alle necessità, la macabra top ten dell’Orrore, versione moderna e poco nobile del colonnello Kurtz. Gli oltre 50 morti nella strage alla mosche di Kabul avvenuta solo ieri, ad esempio, non esistono. Morti invano. Quasi non morti. Eppure, lo scorso Ferragosto quando i Talebani entrarono nella capitale afghana, gli stessi media e il mondo intero giurarono eterno interesse per quell’ombelico del mondo. E per giorni, giornali e tg snocciolavano il loro quotidiano bollettino di brutalità dei barbuti. Esattamente come oggi ci aggiornano - con sospetta dovizia di particolari e precisione di cifre - del numero di neonati uccisi da bombe e missili russi, degli stupri e degli eccidi di massa.

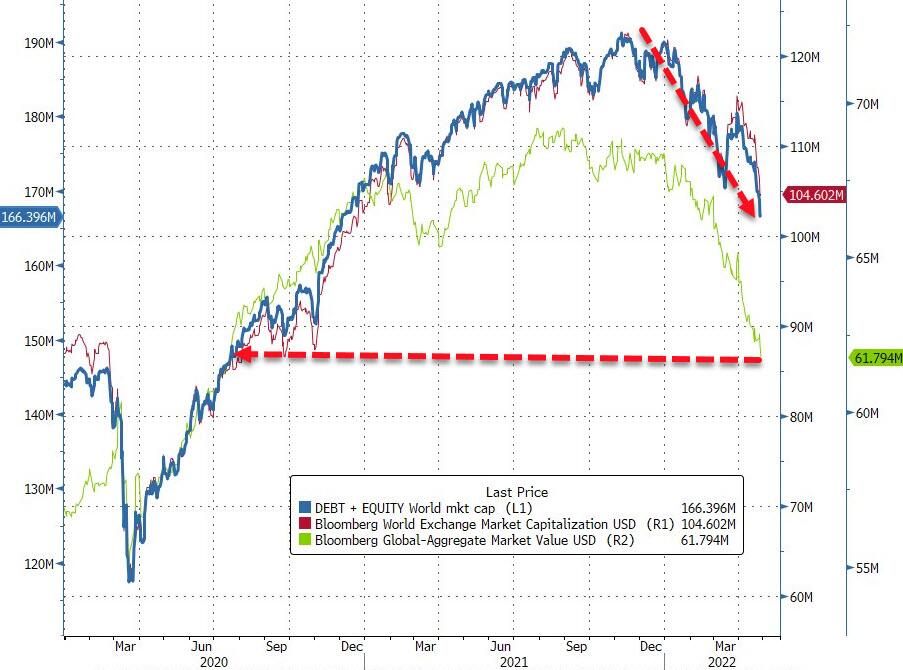

Il copione non cambia mai. In compenso, questi due grafici

Controvalore combinato di mercato azionario e obbligazionario globale

Fonte: Bloomberg/Zerohedge

Controvalore combinato di mercato azionario e obbligazionario globale

Fonte: Bloomberg/Zerohedge

Return combinato di portfolio bond/stock su base mensile

Fonte: Bloomberg

Return combinato di portfolio bond/stock su base mensile

Fonte: Bloomberg

ci mostrano plasticamente di cosa, sempre nella giornata di ieri, non si è parlato: se i mercati azionario e obbligazionario a livello globale hanno bruciato quasi 25 trilioni di dollari dai massimi del novembre 2021, il mese di aprile che si conclude oggi è stato il peggiore per il bond/stock portfolio nientemeno che dal febbraio 2009. Piena crisi Lehman. Quanto danno tollererà ancora Jerome Powell prima di intervenire? E quante bombe ed eccidi russi serviranno perché i giornali riescano ancora a confinare dinamiche di mercato simili fra le brevi delle pagine economiche? Questo altro grafico

Correlazione fra aspettative sui tassi Usa (futures) e Nasdaq 100

Fonte: Bloomberg/Zerohedge

Correlazione fra aspettative sui tassi Usa (futures) e Nasdaq 100

Fonte: Bloomberg/Zerohedge

sembra offrirci un implicito suggerimento: con le aspettative dei futures che oggi prezzano al 50% la possibilità di un aumento dei tassi Usa di 75 punti base già a giugno, il primo aumento di quel livello dal 1994, ecco che la strada al ribasso del Nasdaq verso il re-couple con quell’ipotesi di percorso di normalizzazione appare ancora lunga. E dolorosa.

Ma sui giornali e nei tg, nessun allarme. Nessun tono da nuovo 2008. Anzi, ogni tanto qualcuno azzarda ancora titoli sull’economia Usa che continua nel suo boom. Probabilmente, inteso come esplosione e non rally. O, forse, si riferisce al warfare. Soprattutto, tornando in Europa, occorrerebbe riflettere alla luce di queste parole, riferite alla situazione del porto di Shanghai e più in generale dell’ormai generale lockdown cinese: Ci aspettiamo un impatto molto maggiore di quello dello scorso anno. Negativo in maniera drammatica e destinato a durare per tutto il 2022. A pronunciarle in un’intervista con Bloomberg, Jacques Vandermeiren, CeO del porto di Anversa, secondo hub per volume di traffico container. Insomma, il combinato in cui viviamo è di mercato azionario ormai in area di flirt con un bear market generalizzato, rendimenti in esplosione, crescita in stagnazione generale e inflazione ai massimi dagli anni Ottanta. Ma il massimo dell’informazione economica che traiamo dalla stampa è relativa alla questione delle sanzioni sul gas e del default russo.

Già, il default russo. Il nuovo Godot, il wishful thinking di chi passa la giornata a cronometrare i ritardi nell’avanzata dell’esercito russo ma scorda di tirare le somme di quanto ottenuto finora dall’Ue con divieti e bandi. Ad esempio, nessuno è parso interessato al fatto che sempre ieri il ministero delle Finanze russo abbia effettuato un pagamento in dollari per le cedole su eurobond in scadenza nel 2022 e 2042. Lo riportava sempre Bloomberg, citando fonti dello stesso ministero che indicava il versamento all’intermediario Citibank. Il pagamento delle cedole, per un valore complessivo di quasi 650 milioni di dollari (565 milioni per l’eurobond 2022 e altri 84 milioni per il titolo con scadenza 2042) sarebbe avvenuto attingendo alle riserve interne in dollari e sfruttando il grace period di 30 giorni che sarebbe scaduto il, prossimo 4 maggio. Insomma, se il mancato pagamento di quelle cedole a causa del rifiuto da parte delle banche occidentali di operare il clearing da rubli aveva guadagnato le prime pagine, innescando il conto alla rovescia verso il default, il loro saldo in dollari prima della scadenza non fa notizia. Default rinviato.

E in fatto di sanzioni, alla vigilia della settimana che dovrebbe veder nascere il sesto pacchetto europeo, quello comprendente il petrolio (seppur solo da settembre), appaiono interessanti questi due grafici,

Andamento del cross valutario rublo/dollaro Usa

Fonte: Bloomberg

Andamento del cross valutario rublo/dollaro Usa

Fonte: Bloomberg

Revenues dall’export russo di carburanti da fonte fossile e loro destinazione

Fonte: The Guardian/CREA

Revenues dall’export russo di carburanti da fonte fossile e loro destinazione

Fonte: The Guardian/CREA

dal primo dei quali si evince che non solo il rublo ha recuperato tutte le perdite patite nel marzo scorso ma il mese di aprile si è rivelato per la valuta russa il migliore da quando vengono registrate le serie storiche. Ovvero, dal 1993. Ed ecco che invece la seconda immagine mostra come le revenues da esportazioni russe di carburanti da fonti fossili siano aumentate di 62 miliardi di dollari nei due mesi seguiti all’inizio della campagna militare in Ucraina. Un gran bel successo sanzionatorio, innegabile.

Ma per finire, attenzione soprattutto alle parole pronunciate il 26 aprile scorso da Nikolai Patrushev in un’intervista con Rossiyskaya Gazeta. Chi sia costui è presto detto: si tratta del segretario del Consiglio di sicurezza della Federazione Russa, uno dei miei stretti alleati di Vladimir Putin e, soprattutto, uno dei consiglieri più ascoltati dal Cremlino. Capo dell’FSB (l’ex KGB) dal 1999 al 2008, Patrushev pare avere molto chiare le idee rispetto proprio al futuro del rublo: Ogni sistema finanziario nazionale che voglia essere realmente sovrano, necessita di pagamenti che abbiano un valore intrinseco e stabilità dei prezzi, il tutto senza necessità di un peg con il dollaro. A tal fine, un gruppo di esperti sta lavorando a un progetto proposto dalla comunità scientifica e finalizzato a creare un sistema monetario e finanziario a doppio circuito.

E ancora: In particolare, la proposta è quella di determinare il valore del rublo partendo da un nuovo ancoraggio a oro e un gruppo di commodities che operi in modalità di currency values e di ribilanciare il tasso di cambio in base a un principio di parità con il reale potere d’acquisto. Fanta-finanza? Ennesimo bluff? Forse. Ma attenzione, perché finora essere andati a vedere i presunti azzardi del Cremlino non ha portato benissimo. Quantomeno all’Europa. E se i tonfi azionari passeranno, magari con un altro po’ di Qe, un eventuale nuovo Gold standard per il blocco russo-asiatico potrebbe cambiare le regole. Del tutto.

© RIPRODUZIONE RISERVATA