Le variabili in campo nel voto USA, tra Covid e Wall Street. Con una certezza, targata JP Morgan: il lockdown è bullish.

Il D-day del voto presidenziale Usa è arrivato. Les jeux sont faits, direbbe un navigato croupier di casinò. Soprattutto alla luce degli oltre 91 milioni di americani che hanno già espresso la loro preferenza, anticipando il giorno ufficialmente deputato alla scelta dell’inquilino di Pennsylvania Avenue.

Molte, comunque, restano le variabili presenti sul tappeto. E quelle che, persino a risultato acquisito, rischiano di pararsi comunque sul cammino dei mercati, al netto di una Fed che dopo oltre un mese di rigoroso quanto benedetto silenzio - imposto dal regime di indipendenza dalla politica -, ora dovrà giocoforza dire la sua sul proseguo del programma di Qe.

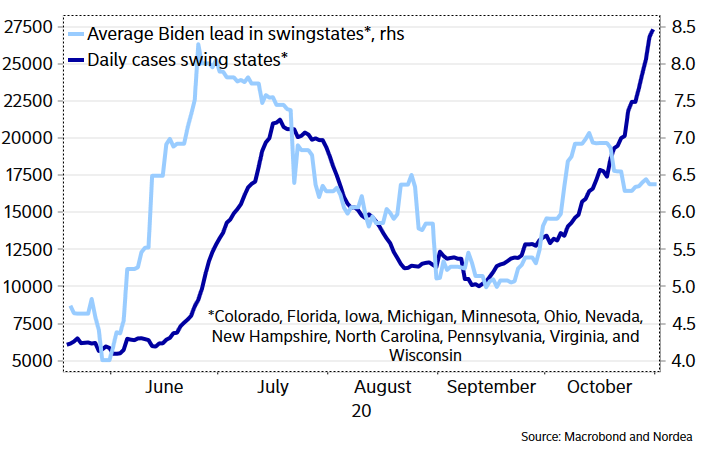

E in attesa che il nuovo Congresso, uscito dalle, urne plasmi il pacchetto di stimolo anti-pandemia. E qui subentra una prima criticità, tutta da valutare. Come mostra questo grafico, infatti, il Presidente in carica potrebbe pagare pegno a un vecchio adagio popolare adattato alla cronaca.

Fonte: Nordea/Macrobond

Ovvero, chi di Covid ferisce, di Covid perisce. Negli swing States, infatti, il tasso di nuovi contagi appare esponenziale - al netto, per onore di verità, di una percentuale di decessi rimasta invece piatta - e l’atteggiamento di spavalderia a tratti irresponsabile scelta dal Presidente nei confronti della gestione del virus potrebbe quindi penalizzarlo, quantomeno fra chi deciderà di esprimere la sua preferenza in tempo reale al seggio.

Non a caso, Joe Biden ha picchiato duro rispetto all’intera strategia di contrasto messa in campo della Casa Bianca e la polemica degli ultimi giorni fra Donald Trump e il professor Fauci - con cotè finale di preavviso di licenziamento - potrebbe tradire la tensione del tycoon rispetto a questa liability mal considerata o sottostimata. Ma non basta. Perché negli ultimi otto giorni, un contrafforte storico della narrativa di successo del Presidente è miseramente crollato.

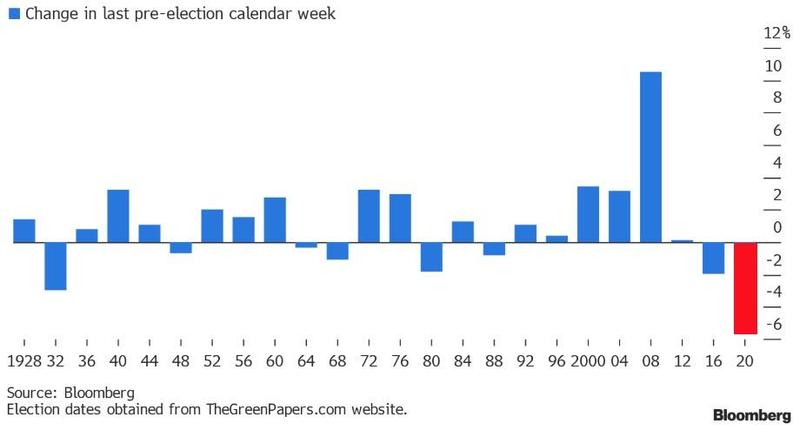

Fonte: Bloomberg

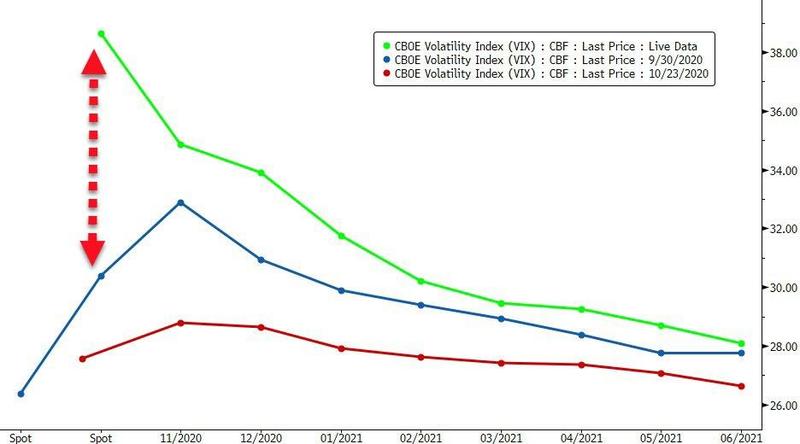

Fonte: Sven Henrich

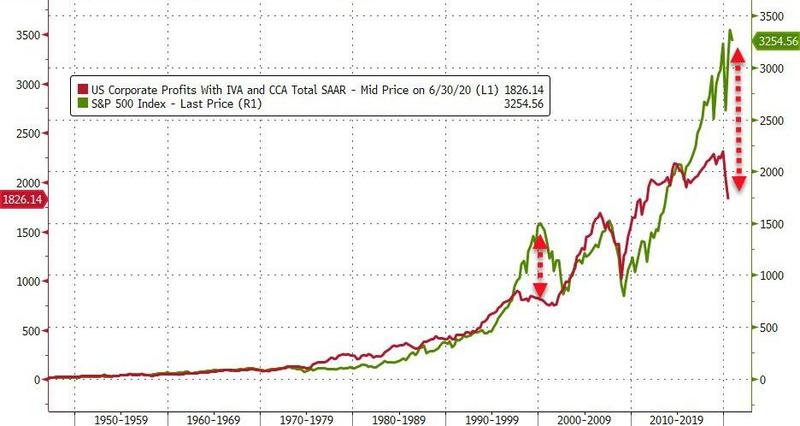

Fonte: Bloomberg

Come mostrano questi tre grafici, proprio quello stesso mercato azionario che per mesi ha rappresentato una costante minaccia di lesione al tunnel carpale per l’inquilino della Casa Bianca per uso compulsivo di Twitter, nel momento di maggior importanza ha tradito.

Il primo grafico mostra come il tonfo dei mercati registrato nella settimana precedente al voto sia stato il peggiore nella storia in questa particolare categoria, mentre gli altri due mostrano un’altra faccia della propensione all’azzardo di Donald Trump che ora rischia di ritorcerglisi contro. Da quando il 13 ottobre scorso il Presidente ha twittato per celebrare gli ulteriori 300 punti di aumento della Borsa, definendo quell’ennesimo balzo di Wall Street «il più importante indicatore di vantaggio di tutti» e invitando il popolo a non rovinare il trend votando Sleepy Joe, il sufflè delle equities si è letteralmente sgonfiato. E, cosa peggiore, il terzo grafico mostra come a patire il calo percentualmente peggiore nei cinque giorni di trading precedenti al voto sia stato il basket tracciato da Goldman Sachs e relativo ai cosiddetti retail favorites, ovvero i titoli azionari maggiormente trattati da investitori non professionisti su piattaforma on-line come Robinhood.

A fronte di un già poco edificante (quantomeno, a livello elettorale) -6% delle cosiddette Fang del comparto tech, ecco che azioni ad alto tasso di rischio e profitto come ad esempio Kodak o Tesla o Hertz abbiano perso complessivamente il 7,8%. Brutto mood con cui presentarsi alle urne o spedire il proprio voto postale. Decisamente. Ma veniamo brevemente alle variabili di medio periodo, quelle che potrebbero sostanziarsi da subito e subire poi un morphing in veri e propri rischi sistemici in caso l’epilogo del voto dovesse trascinarsi in polemiche sul risultato o riverberarsi in stallo sul pacchetto di stimolo, stante la conquista del Senato da parte repubblicana anche in caso di vittoria di Joe Biden.

Fonte: Goldman Sachs

Fonte: Bloomberg/Zerohedge

A parlare sono questi due grafici, i quali mostrano plasticamente due trend già in atto e destinati ad accompagnarci per almeno altri tre mesi. Ovvero, fino a quel 21 gennaio che sancirà l’Inauguration day e l’insediamento del Presidente eletto a Pennsylvania Avenue. Quello che gli analisti hanno definito shocktober ci ha infatti lasciato in dote un paio di proxies decisamente poco tranquillizanti.

Il primo è riferito al balzo della curva sulla volatilità nel brevissimo periodo, il cosiddetto front-month, tale ad aver portato le prospettive da qui addirittura al giugno 2021 per un Vix che resti stabilmente in area superiore al 25 e addirttura a ridosso di 30. Un arco temporale di instabilità che va ben oltre il prospettato e anche all’eventuale plus di tensione post-elettorale che Goldman Sachs fissava appunto fino alla cerimonia di insediamento di fine gennaio. Ancora peggiore appare il secondo grafico, il quale mostra come il cosiddetto indicatore mother’s milk, il latte materno dei mercati, mostri un inquietante de-couple fra profitti corporate e corsi dell’indice Standard&Poor’s 500. La domanda, scontata in dinamiche come queste, appare la solita: quale direzione prenderà il naturale re-couple, sospinto in questo caso anche dal market mover post-elettorale?

I profitti esploderanno o l’indice più sensibile di Wall Street conoscerà una correzione ben più seria e strutturale di quella dello scorso marzo?

Terza ipotesi: ancora una volta, la Fed farà in modo che la legge di mercato venga sostituita da quella della stamperia, prolungando quel trend anomalo. Ed ecco che, per finire, pare che a offrire una conferma a questo terzo scenario e una risposta implicita all’interrogativo del grafico giunga JP Morgan con la sua nota ai clienti pubblicata alla vigilia del voto, il cui succo più interessante è proposto in questa immagine (PUBBLICA QUI JP_LOCKDOWN) e nelle righe sottolineate.

Fonte: JP Morgan

Per la banca d’affari, la stessa che la scorsa estate con i suoi magheggi sui conti di riserva creò i prodromi del ritorno in campo della Fed sul mercato repo, il nuovo lockdown che il numero di contagi sembra prospettare anche negli Usa è di fatto da ritenersi bullish per i trend rialzisti degli indici, poiché garantirà intervento sistemico e ulteriore da parte delle Banche centrali. Scritto nero su bianco, quasi un paradossale «Forza Covid» scandito da ultras del supporto espansivo a oltranza.

Insomma, il Covid può stroncare la carriera politica di Donald Trump con la sua diffusione negli swing States ma anche rianimare potenzialmente quel mercato che nell’ultima settimana ha spaventato i retail traders che la Casa Bianca ha coccolato e un po’ stalkerato via social per mesi. Come dicono i francesi, tout se tient. Ora, parola alle urne. Poi, parleranno variabili e criticità.

© RIPRODUZIONE RISERVATA