Indici in profondo rosso per il Dragone, dopo la messa in guardia del regolatore bancario sulle «bolle occidentali». Si temono valutazioni gonfiate e nuovi tsunami di liquidità ma la vera incognita rimane l’impulso creditizio cinese, destinato a passare dal 9% sul Pil di ottobre al -3,5% del prossimo autunno. E i prezzi di vendita e noleggio dei moduli commerciali marittimi parlano la lingua del messaggio contrarian.

Quale pillola prendere, quella blu o quella rossa, illusione o realtà? Il mercato assomiglia sempre più a Matrix. E la giornata odierna ne è stata una delle più fulgide rappresentazioni.

Come leggere infatti il tonfo delle piazze equity cinesi e la seguente euforia di quelle europee, quasi quei titoli azionari tracciassero appunto sottostanti di pianeti differenti?

Una prima risposta arriva da questo grafico,

Bloomberg/Zerohedge

il quale mette in prospettiva quanto accaduto nell’arco delle ultime 72 ore. La roboante ripresa degli indici azionari statunitensi del 5 marzo, infatti, ha rappresentato - stando ai modelli di Goldman Sachs - un colossale short squeeze, generato da un’operatività ribassista degli hedge fund che non si riscontrava dallo scorso maggio. Uniamo a questo processo pressoché «idraulico» di rimbalzo auto-generante da chiusura forzata di quelle posizioni, la notizia giunta nel fine settimana del via libera del Senato Usa al pacchetto di stimolo da 1,9 trilioni di dollari ed ecco che il trend rialzista - quasi pavloviano - è servito. Con contorno di decennale Usa schizzato all’1,6% di rendimento e il petrolio sopra i 70 dollari al barile, complice l’attacco con droni e missili contro un impianto della saudita Aramco. Missione compiuta. Quantomeno a livello di indifferenza delle equities ai rischi inflattivi connessi a queste due ultime dinamiche.

Perché la Borsa cinese scende

Perché la Cina, invece, non ha partecipato alla festa? Anzi, in tutta risposta, ha inviato due segnali di tensione strutturale come quelli contenuti in questi grafici?

Bloomberg

Bloomberg

L’indice benchmark del Dragone, il CSI 300, ha infatti segnato un sanguinoso -3,5% entrando in correzione sulla media a 100 giorni, mentre il ChiNext è addirittura piombato a -5%. Il tutto, soltanto 13 giorni dopo la chiusura sui massimi del 2007, prima della pausa per il Capodanno cinese. E, soprattutto, nel pieno del Congresso del Partito comunista, apertosi il 5 marzo e in ancora in svolgimento, ancorché in modalità virtuale per il secondo anno di fila. E se proprio nella giornata inaugurale, il governo ha voluto ribadire la propria convinzione rispetto a un sostenuto rimbalzo post-Covid dell’economia, fissando l’obiettivo del Pil attorno al 6%, il tonfo della prima giornata di contrattazioni della settimana ha immediatamente fatto risuonare nelle orecchie di tutti il monito di Guo Shuqing, presidente della Cbirc, la commissione che vigila sulle banche e le assicurazioni in Cina. “ Le bolle nei mercati statunitensi ed europei potrebbero scoppiare perché i loro rally si stanno dirigendo nella direzione opposta rispetto alle loro economie reali e dovranno affrontare correzioni prima o poi. Il mercato cinese è ora molto legato a quelli stranieri e il capitale straniero continua a entrare”, aveva dichiarato nel corso di un’allarmata conferenza stampa solo il 2 marzo scorso. Un monito.

E quei grafici parlano chiaro: la fuga dagli indici cinesi, al netto delle violente rotazioni che stanno vedendo patire a livello globale anche titoli come Tesla o Etf come Ark, campioni indiscussi del 2020, è tutta basata su un timore legato alle valutazioni. Di fatto, una bolla. Enorme. Negata da Fed, Bce e ridimensionata persino dalla Bis. Ma prezzata drammaticamente a Pechino.

“Per i fondi si tratta di una fuga dai grandi nomi legati al growth e sicuramente io non sarà fra quelli che sgomiteranno per acquistare sui minimi, poiché quanto abbiamo appena vissuto alla Borsa cinese rappresenta una caduta critica al di là della linea bull/bear, con tutti gli indici che stanno bruciando i guadagni incamerati da inizio anno. Stiamo assistendo a un inizio di fuggi fuggi strutturale e penso che ogni rimbalzo da qui a un certo lasso di tempo rappresenterà soltanto un’illusione che lastrica la strada per ulteriori cali”, ha dichiarato a Lin Menghan, fund manager alla Xiejie Asset Management di Shanghai in una conversazione con Bloomberg. È quindi saggio scegliere la pillola rossa del regolatore cinese, affrontando subito la realtà di una bolla che potrebbe esplodere, dopo l’enorme sforzo di espansione ulteriore inferto dall’aumento dei tassi e che oggi dovrà fare i conti anche l’extra liquidità del programma di stimolo Usa?

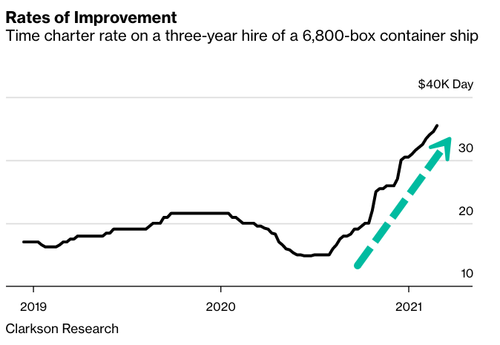

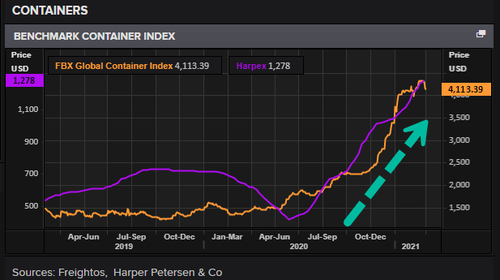

I segnali di tensione ci sono tutti. E, paradossalmente, il più allarmante in senso contrarian non arriva direttamente dalla Borsa ma dall’economia reale, la stessa che vedrebbe la Cina nuovamente come avanguardia della ripresa mondiale post-pandemia. Questi grafici

Bloomberg

Bloomberg

Reuters

mostrano infatti l’esplosione dei costi di vendita e noleggio di container, di fatto un indicatore di domanda che pare confermare una ripresa enormemente sostenuta per il traffico merci e il commercio globale. Di fatto, il playground preferito della Cina. In particolar modo, è il primo grafico a fare sensazione: la richiesta di container usati sta letteralmente esplodendo, tanto che la scorsa settimana l’armatore monegasco International Maritime Enterprises ha venduto il suo Crete I per 46 milioni di dollari, oltre 4 volte la valutazione di 11 milioni del 2016, stando a dati di TradeWinds. Perché, allora, temere? Certo, la bolla finanziaria è enorme e nota a tutti ma il combinato di sostegno delle Banche centrali e ripresa sostenuta dell’economia reale potrebbero tranquillamente operare un off-set su quei rischi, come già accaduto in passato.

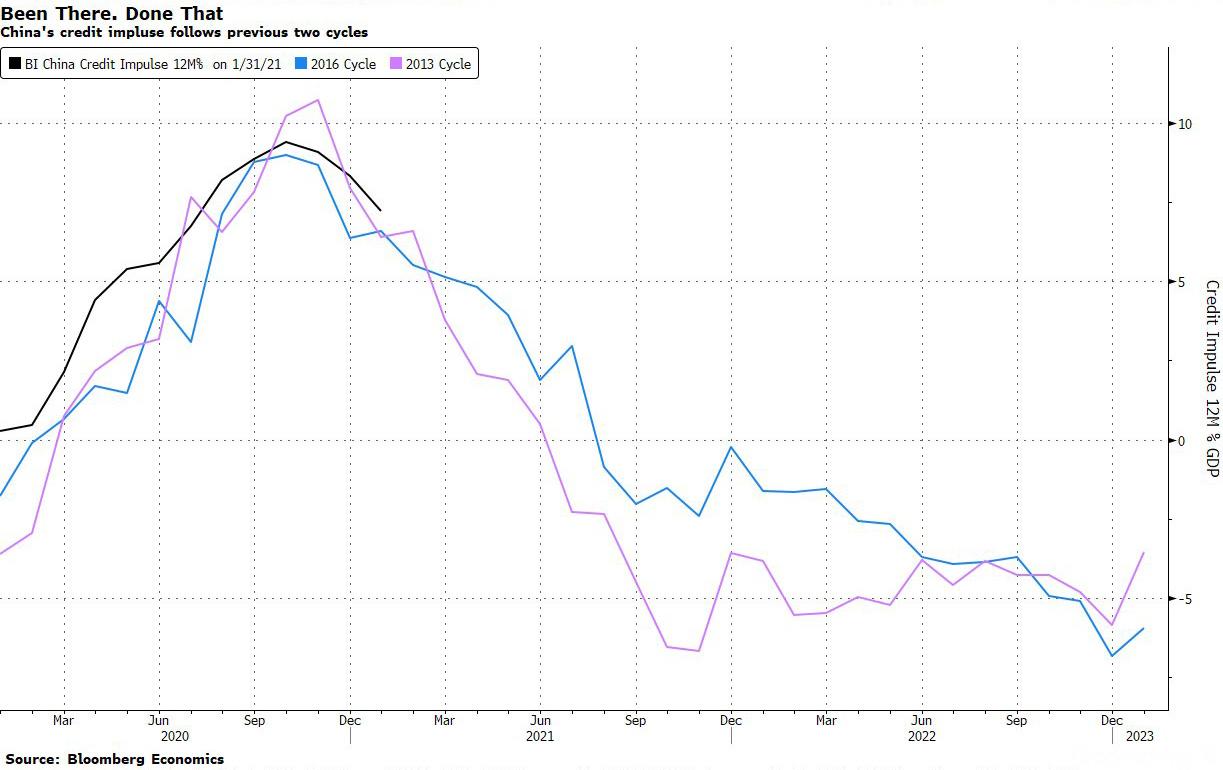

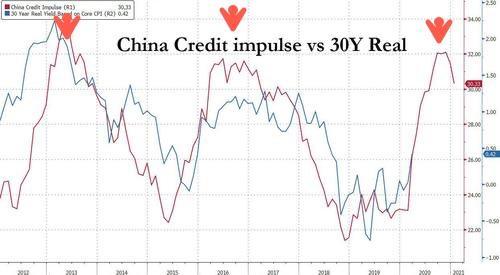

Questi ultimi due grafici

Bloomberg

Bloomberg/Zerohedge

offrono una risposta indiretta ma, da un certo punto di vista, raggelante. Dopo Morgan Stanley, persino Pimco, il più grande fondo obbligazionario al mondo, ha sentito il bisogno di mettere in guardia tutti dal picco ormai raggiunto dell’impulso creditizio cinese: esattamente come accaduto nel 2013 e 2016, il ricambio di nuovo credito nel sistema come percentuale del Pil cinese ha toccato il suo massimo lo scorso ottobre e potrebbe quindi passare in negativo nella seconda metà di quest’anno. Stando allo studio condotto da Gene Frieda e Carol Liao, entro la fine del 2021 quella voce potrebbe essere pari a -3,5% del Pil, dopo aver raggiunto il +9% sei mesi fa. Una dinamica che potrebbe mandare l’output cinese su ratio below-trend in tempi relativamente lunghi (autunno 2022) ma che potrebbe invece impattare pesantemente sui breakevens dei rendimenti reali statunitensi molto prima. E già in pieno regime di tumulto obbligazionario.

Attenzione, quindi, al falso segnale che arriva dal settore dei container. Potrebbe essere l’ennesimo caso di speculazione di massa sull’attesa, l’ennesimo buy the rumor and sell the news sostenuto dall’effetto moltiplicatore della campagna vaccinale e dello stimolo Usa.

Insomma, in attesa di indicazioni più o meno esplicite dal Congresso del Partito comunista, la Cina pare entrata in modalità di sgonfiamento della bolla, per ora senza aver messo in campo misure ulteriori rispetto alla mega-iniezione di liquidità della Pboc precedente alle festività per il Capodanno. Il bancomat di Stato, per adesso, pare ancora carico. Un messaggio alla Fed, quindi, in vista del prossimo board del 16 e 17 marzo? Magari un implicito invito a scottarsi le dita, poiché nessuno a Pechino pare avere voglia di togliere preventivamente (e ancora una volta) le castagne dal fuoco a chi ha reso ingestibili quelle bolle. Parola di Guo Shuqing.

© RIPRODUZIONE RISERVATA