Al centro del risiko l’acquisizione di Arena, leader nel settore in campo gastrico, cardiologico e dermatologico. Insomma, ora si punta sui danni da stress prolungato. Ma occhio al titolo SenseTime..

In sé, la notizia sarebbe di quelle che suscitano l’interesse solo degli addetti ai lavori: Pfizer acquisterà Arena Pharmaceuticals per 6,7 miliardi di dollari. Cash. Detto fatto, il titolo della casa farmaceutica finita nel mirino del gigante Usa è salito del 92%, arrivando a 95,90 dollari per azione. Di fatto, a un passo dai 100 dollari messi sul piatto da Pfizer per l’acquisizione.

Insomma, un boccone prelibato. E una notizia molto interessante, destinata però alla platea di chi vive e investe con l’occhio puntato sull’universo M&A. Il problema è che in piena nuova ondata di Covid e con le case farmaceutiche già impegnate in una gara contro il tempo per trovare il rimedio contro la variante Omicron, le strategie di Big Pharma diventano politiche. Sia a livello di scelte dei governi che stanno nuovamente operando in modalità di chiusura, sia delle Banche centrali che ormai basano le loro mosse sui bollettini clinici più che sugli indicatori macro. Bene, in tal senso, la scelta di Pfizer fa ben sperare. Visto che sposta nettamente il mirino da un bersaglio a un altro. Perché dopo aver acquisito solo il mese scorso la Trillium Therapeutics Inc., azienda leader nel campo dell’oncologia ematologica, per qualcosa come 2,22 miliardi di dollari, il gigante Usa con quest’ultima mossa sembra aver decretato implicitamente la fine dell’era Covid: il nuovo El Dorado sanitario si chiama colite ulcerosa, uno stato infiammatorio cronico dell’intestino crasso che negli Usa già oggi colpisce circa 3 milioni di cittadini.

E non basta, poiché il farmaco terminato nel mirino di Pfizer, Etrasimod, non solo pare efficace nel contrasto di quella patologia ma anche dell’altrettanto diffuso morbo di Crohn, almeno stando ai risultati incoraggianti negli ultimi step di studio e sperimentazione. E non basta ancora, perché Arena Pharamceuticals è attiva anche nel campo dermatologico e cardiologico. Insomma, apparentemente la gallina dalle uova d’oro del post-pandemia. Tutti i disturbi da stress prolungato paiono coperti: la colite ulcerosa, infatti, è sempre più associata a gravi stati di abbattimento delle difese immunitarie, mentre fino a pochi anni fa veniva inquadrata come patologia dalla causa meramente ereditaria. La pelle, poi, è il termometro dello stress, dalla psoriasi fino alla pitiriasi rosea fino agli eczemi e alle dermatiti. Se il fisico è in crisi o in riserva, il derma opera da campanello d’allarme.

Come il tratto digestivo, d’altronde. Il cuore, poi, fa sempre capricci. E magari, dopo due anni abbondanti di simile tensione collettiva, un po’ di più. Ecco come Derek Archilia, analista di Wells Fargo, ha descritto l’operazione: Arena era il nostro top pick per il 2022, quindi diciamo che Natale è arrivato un po’ in anticipo... A questo punto, non ci attendiamo che arrivino contro-offerte. Insomma, affare fatto. Già entro il primo trimestre del 2022, apparentemente. Perché il ferro va battuto finché è caldo: l’Etrasimod potrebbe garantire vendite per un controvalore di circa 2,5 miliardi, stando sempre ai calcoli di Wells Fargo, visto che gli ultimi trials lo hanno incoronato come più efficace dello Zeposia della concorrente Bristol Myers Squibb.

La quale, proprio ieri ha risposto al raid di Pfizer annunciando un sobrio aumento del 10,2% del dividendo trimestrale e altri 15 miliardi di dollari di autorizzazione al buyback azionario, portando il total outstanding a 15,2 miliardi. Il tutto dopo aver espresso l’intenzione di acquisire per 3,6 miliardi di dollari Aurinia, piccolo competitor nel campo biofarmaceutico con allo studio un trattamento orale per la nefrite e un acquisito focus sulle patologie autoimmuni. Finanziando parzialmente la mossa con la cessione dell’11,5% delle quote in Acceleron Pharma, anch’essa operativa nel campo delle biotecnologie, a sua volta finita nella lista della spesa di Merck&Co. per 11,5 miliardi di dollari.

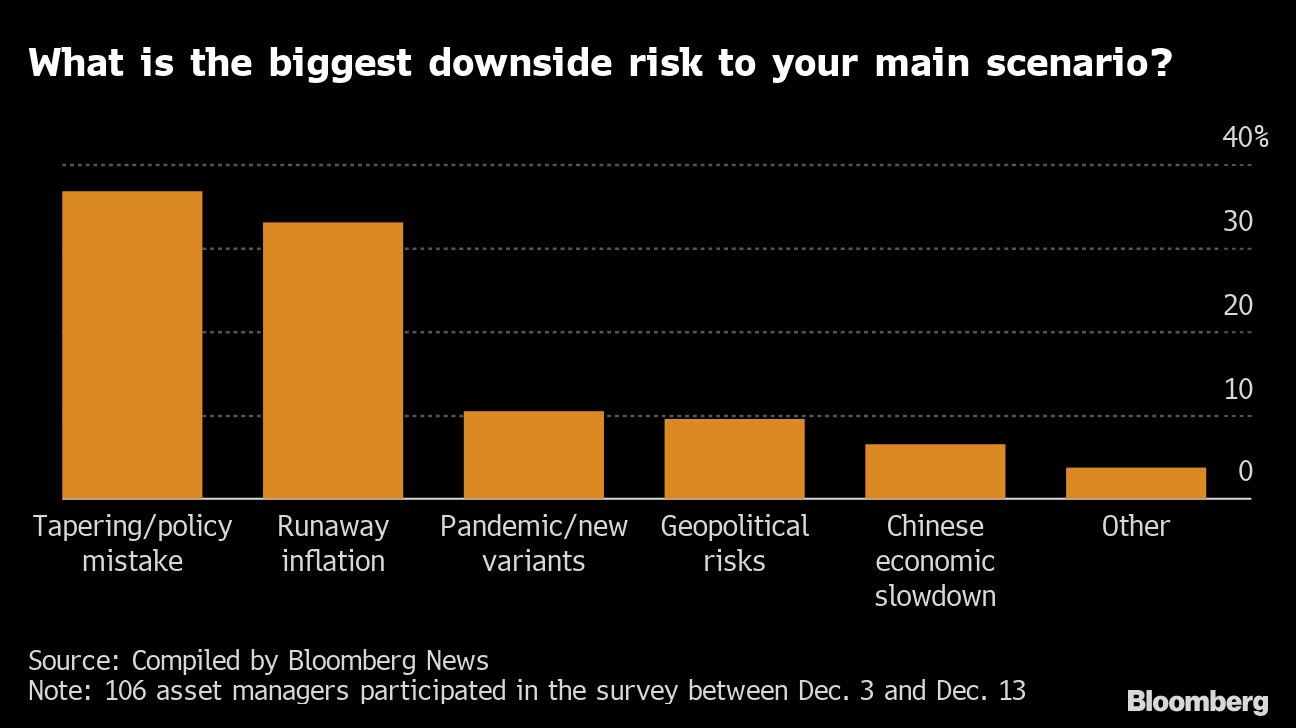

Insomma, altro che risiko bancario. Qui il vero riposizionamento strategico e la vera campagna d’inverno appare quella del settore farmaceutico. Gioite, quindi, l’ultimo miglio pare iniziato e il post-pandemia ormai cominciato. Quantomeno nei laboratori. E in Borsa. E come pare dimostrare anche questo grafico

Risultati del sondaggio fra asset managers riguardo i potenziali rischi al ribasso

Fonte: Bloomberg

Risultati del sondaggio fra asset managers riguardo i potenziali rischi al ribasso

Fonte: Bloomberg

relativo al sondaggio compiuto da Bloomberg fra il 3 e il 13 dicembre presso 106 asset managers sui fattori di rischio percepiti come maggiori per un downside scenario. Insomma, il virus non fa più paura. Né apparentemente comodo.

Un segnale contrarian? Dalle sale trading si lasciano sfuggire un proxy: il Covid potrebbe conoscere una nuova primavera come tail risk se il Comitato di controllo sugli assets esteri del Tesoro Usa (OFAC) dovesse togliere il bando - appena emanato - sui investimenti riguardanti il titolo del SenseTime Group, motivato con il sospetto di coinvolgimento della società cinese in attività repressive verso la minoranza uiguri. Il suo core business? Una start up basata sull’intelligenza artificiale per il riconoscimento facciale. Quando il green pass incontra Orwell, insomma.

© RIPRODUZIONE RISERVATA