Oro a 1.900 dollari, indice dell’incertezza Fed al top dal crash del 1987, il guru del repo che ipotizza un crollo programmato dei risk assets e uno strano black-out bancario in Canada: serve altro?

Occupandomi di economia e finanza, ci sono articoli che si scrivono con il pilota automatico. Non necessitano di chissà quale talento da parte dell’autore, basta mettere in fila gli sviluppi. E lasciare che la vecchia logica dell’unire i puntini, esattamente come ne La settimana enigmistica, accompagni il lettore come un Virgilio 2.0 nella sua gitarella all’inferno.

Quanto sta accadendo in Ucraina appartiene di diritto alla fattispecie della guerra ibrida e asimmetrica: al riguardo, vi rimando alla lettura di un testo fondamentale come Guerra senza limiti di Qiao Liang e Wang Xiangsui. I nomi degli autori, difficilmente riconducibili ai dintorni di Mendrisio come provenienza, lasciano già capire tutto. In primis, quale degli attori globali sia più avanti degli altri nell’interpretazione di questo tipo di warfare. E il libro è del 1999, tanto per intenderci . Il segretario di Stato Usa, Antony Blinken, parlando all’Assemblea dell’Onu è appena andato ben oltre alle presunte facoltà di previsione della Cia: La Russia si prepara a creare un pretesto a tavolino per il suo attacco nei prossimi giorni. E questa pianificazione contempla fra le ipotesi anche il lancio di un attacco - falso e reale - con armi chimiche contro una città russa per incolpare il governo ucraino o la scoperta di una fossa comune.

Praticamente, il pretesto usato dagli Usa per scatenare la campagna contro la Yugoslavia, la famosa e famigerata strage di Racak che garantì l’alibi bellico al duo Albright-Holbrooke. Già così, da brividi. Ma non basta. In contemporanea con queste parole, il mercato doveva cercare di digerire quelle del solito James Bullard, il ciarliero presidente della Fed di St. Louis, da qualche giorno in versione falco H24: Il Core CPE – l’indicatore dei prezzi preferito dalla Federal Reserve, ndr – non ha la reputazione di essere prono a calare in maniera autonoma. Per questo ho fatto presente ai miei colleghi che con l’attuale politica monetaria siamo tutti posizionati sullo stesso lato dell’imbarcazione, rischiando quindi di ribaltarci. Occorre ri-centrare e ri-bilanciare e ritengo che questo vada fatto in maniera molto più spedita di quanto non sembri nelle intenzioni.

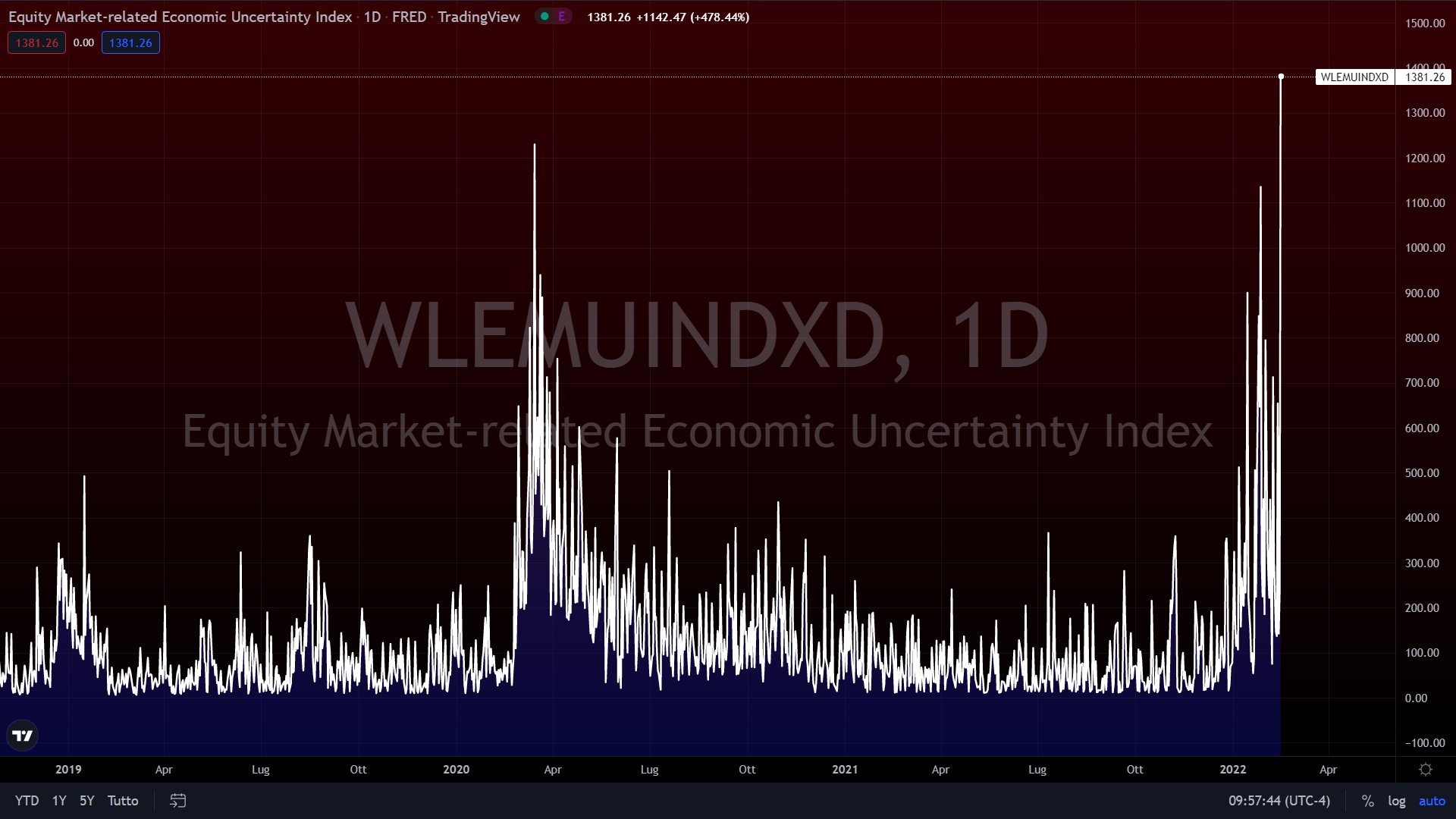

Nemmeno a dirlo, Wall Street in tonfo. E oro sopra i 1.900 dollari l’oncia per la prima volta dal giugno scorso. Sempre in contemporanea, ecco che proprio la Fed di St. Louis pubblicava l’aggiornamento del suo Economic Uncertainty Index, come mostra questo grafico:

Andamento dell’Economic Uncertainty Index della Fed di St. Louis

Fonte: Bloomberg

Andamento dell’Economic Uncertainty Index della Fed di St. Louis

Fonte: Bloomberg

al massimo dal crash azionario del 1987. Ma non basta. Mentre politica bellica e politica monetaria menavano fendenti in grado di stendere anche il più oltranzista degli ottimisti, ecco che il guru del mercato repo ed ex funzionario della Fed di New York, Zoltan Pozsar telegrafava al mercato uno scenario ben poco ortodosso. Quantomeno per la brutale onestà con cui veniva tratteggiato: La volatilità è il miglior poliziotto per tenere a bada l’appetito di rischio e l’eccesso sugli assets di rischio. Al fine di migliorare l’offerta nel mercato del lavoro, la Fed potrebbe quindi provare a ingaggiare la volatilità e metterla al proprio servizio, al fine di creare a tavolino una correzione nei prezzi degli immobili e dei risk assets come equities, bond e Bitcoin.

Tradotto, la Fed potrebbe essere tentata dal generare un crash controllato dei mercati, poiché – come fa notare Pozsar – alzare i tassi oggi equivarrebbe al tentativo di rallentare l’inflazione senza generare una recessione. Un qualcosa che la Fed non è mai stata in grado di fare prima. Insomma, occorre un Volcker moment 2.0. Dove però la Vol sta per volatilità. E l’indice dell’incertezza della Fed di St. Louis, basato di fatto sul livello di convergenza o divergenza del consensus di analisti sulle prospettive economiche, pare confermare la presenza dell’elemento base perché la malapianta della volatilità attecchisca: il caos.

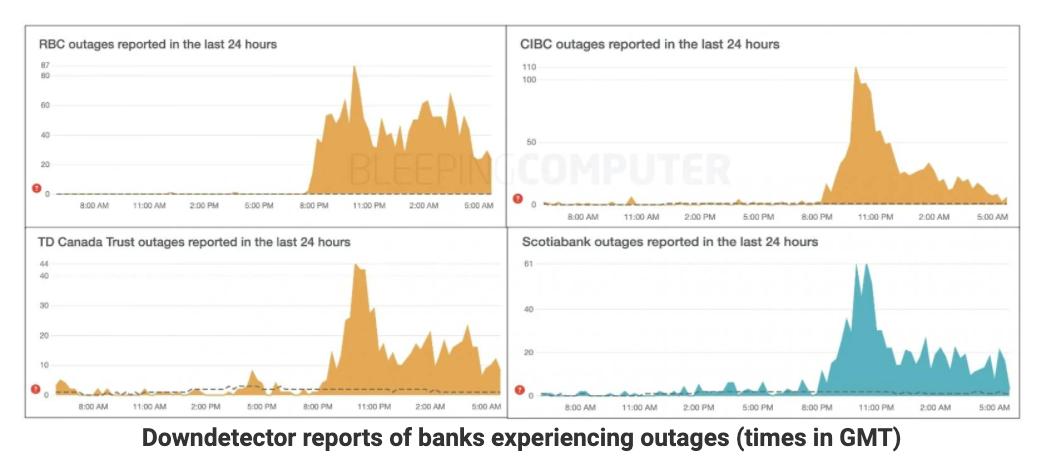

Il quale, da parte suo, nella giornata di ieri è regnato sovrano in Canada per un paio d’ore, quando è accaduto questo:

Andamento del downdetector dei servizi bancari dei 5 principali istituti canadesi

Fonte: Google

Andamento del downdetector dei servizi bancari dei 5 principali istituti canadesi

Fonte: Google

bancomat che non erogavano banconote e servizi on-line bloccati per le cinque principali banche del Paese, Royal Bank of Canada (RBC), BMO (Bank of Montreal), Scotiabank, TD Bank Canada e Canadian Imperial Bank of Commerce (CIBC). La ragione? Ancora sconosciuta. Certo, a nessuno è sfuggita la strana contemporaneità fra questo black-out bancario generalizzato e senza precedenti con la decisione del primo ministro di ricorrere allo stato di emergenza contro le proteste dei camionisti. Status che, al fine di congelare i finanziamenti ai manifesanti, consente alle banche di bloccare i conti senza il via libera dell’autorità giudiziaria ma solo sulla base di un sospetto.

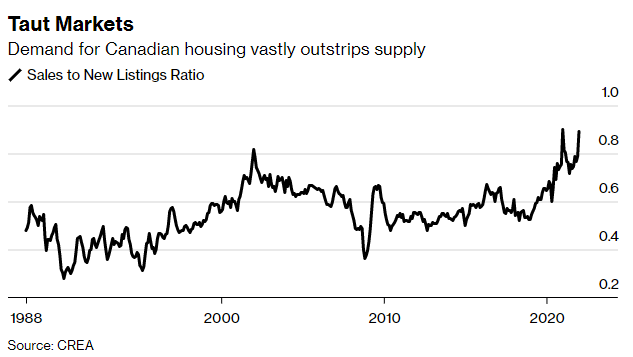

Stress test? Oppure qualcuno vuole giocare in casa la carta Ucraina, magari operando una false flag creditizia che consenta al governo di imporre controlli sui capitali, ufficialmente al fine di bloccare bank run generate dalle proteste in atto nel Paese? Il motivo di una scelta simile? Questo grafico

Andamento della ratio fra vendite e nuova offerta immobiliare in Canada

Fonte: Bloomberg

Andamento della ratio fra vendite e nuova offerta immobiliare in Canada

Fonte: Bloomberg

relativo alla bolla immobiliare canadese, la quale in gennaio ha appena registrato il suo aumento su base mensile maggiore da quando viene tracciata la serie storica, unito alla prospettiva avanza da Zoltan Pozsar potrebbe offrire una possibile chiave di lettura. Tutt’altro che rassicurante.

Le ultime 24 ore hanno offerto una certezza, quantomeno: se questa volta la rana si accorge in tempo che l’acqua del mercato sta bollendo, sarà il caos. Quello vero. Forse per questo occorre a tutti i costi una guerra che distragga, fosse anche un conflitto regionalizzato nel Donbass che eviti pericolose escalation nucleari. Ma tranquilli: andrà tutto bene. Sarà per questo clima generale di panico che Mario Draghi ha deciso di lasciare anzitempo il Consiglio Europeo e tornare a Roma? Certi sommovimenti carsici e sotterranei di mercato, lui sa riconoscerli. E le tensioni nel suo governo crescono di ora in ora.

© RIPRODUZIONE RISERVATA