Mentre l’ex premier minacciava la crisi di governo, il differenziale Btp-Bud precipitava in area di doppia cifra: paradossi del Pepp o strategia? Agendo in direzione opposta al 2011, quell’indicatore potrebbe imporre la messa sotto tutela dei nostri conti attraverso il Mes. I numeri parlano chiaro: senza la Bce in versione Fed, salta il banco. E il doom loop fra Tesoro e banche è ai massimi storici. Se poi gli istituti francesi...

Non sarebbe stato il lungo post di Giuseppe Conte su Facebook a far ammorbidire per l’ennesima volta i toni a Matteo Renzi, riportando il barometro della crisi di governo sul variabile, dopo il peggioramento repentino di fine settimana. Bensì quella che si potrebbe ribattezzare come sindrome Campidoglio, ovvero il rischio di una versione italica di quanto accaduto a Washington lo scorso 6 gennaio. La ragione? Non certo l’eventuale sostituzione di Giuseppe Conte a Palazzo Chigi. Bensì il fatto che una crisi di governo rinvierebbe sine die l’erogazione dei ristori. E con la prospettiva di un nuovo regime di semi-lockdown generale ormai ritenuta inevitabile e pronta all’ufficializzazione, la possibilità che la pazienza si esaurisca in ampi strati dell’Italia messa in ginocchio dalla chiusura è data pressoché per certa. E con tratti meno farseschi di quelli statunitensi. Insomma, mediazione obbligata.

In vista del Consiglio dei ministri della prossima settimana, definito dallo stesso primo ministro - come d’altronde gli ultimi cinque o sei - risolutivo per chiudere le falle ancora aperte in seno alla verifica di governo. Recovery Plan in testa. Ma non solo. Matteo Renzi è giocatore abile su certi tavoli, forgiato alla scuola dello scacchismo politico (e un po’ bizantino) di Giorgio La Pira e Amintore Fanfani. Un errore sottovalutarlo o relegarlo a ruolo di guastatore per necessità di mera sopravvivenza elettorale, spesso con l’etichetta sprezzante di guitto. Se il leader di Italia Viva ha deciso di alzare la posta, una ragione c’è. E potrebbe essere riassumibile con il titolo di agenda Blues Brothers: come John Belushi e Dan Aykroyd erano in missione per conto di Dio, così l’ex premier è in missione per conto dell’Ue. A nessuno, infatti, è sfuggito come venerdì scorso lo stesso Nicola Zingaretti, detentore del primato olimpico di cautela, non escludesse più a priori la fine dell’esperienza del Conte-bis e un ritorno al voto. In piena pandemia. Eppure per tutta risposta lo spread fra Btp e Bund è crollato, portandosi nel suo minimo intraday molto vicino alla soglia psicologica del passaggio a doppia cifra, salvo chiudere in area 103. Ancora troppo alto rispetto ai ridicoli rendimenti (persino negativi) dei pari durata decennali di Spagna e Portogallo ma, comunque, decisamente inusuale.

Al netto di un golpe nel cuore del potere Usa salutato dal Vix a 26, qui abbiamo preso atto di un rischio Paese che gode nel veder concretizzarsi l’ipotesi di una crisi di governo. In piena pandemia, giova ripeterlo. E con alle porte una stagione macro da mani nei capelli, stante la fine del blocco dei licenziamenti il 31 marzo e un Recovery Plan ancora tutto da inventare, mentre i nostri partner europei - per paura di perdere il treno dei miliardi - hanno già presentato alla Commissione anche gli esiti degli esami del sangue. Strana bestia questo spread, non c’è che dire. Nel 2011 ha imposto l’arrivo dei loden a Palazzo Chigi, oggi festeggia con un quasi -7% intraday l’ipotesi di ritorno del Paese al voto in mascherina e con il gel disinfettante in tasca. Attenzione, però, a non perdere il quadro di insieme. E, soprattutto, la vera ragione che potrebbe aver spinto Matteo Renzi ad alzare così tanto la posta, certo di cadere comunque in piedi. Partendo da questa tabella, la quale ci mostra come senza il Covid staremmo paradossalmente vivendo nel poco gradevole scenario di una fusione fra il 2008 della crisi finanziaria e il 2012 dell’eurozona a rischio implosione per i debiti sovrani fuori controllo.

A livello mondiale, però. I calcoli di Bloomberg Intelligence parlano chiaro: quest’anno andranno a scadenza qualcosa come 13 trilioni di debito contratto nel post-Lehman Brothers, insomma il conto da pagare per la prima ondata di stamperia globale da crisi permanente, la tipografia «Lo Turco» da subprime. Si noti bene: la somma di rifinanziamento maggiore fa capo proprio agli USA sotto attacco dello sciamano vestito da Napo Orso Capo (tanto per rendere la vita difficile all’Fbi nell’identificazione) con 7,7 trilioni di debito, seguiti dai 2,9 trilioni del Giappone per poi scendere ai 577 miliardi della Cina, i 433 dell’Italia, i 348 della Francia e i 325 della Germania. E cosa sarebbe successo, se il Covid e l’allarme pandemia non avessero obbligato le Banche centrali a un intervento così massiccio da schiacciare quei costi di finanziamento, spesso ridicolmente sotto zero? Un debt vortex, capace di fare danni. Ma danni veri. Default sovrani e ristrutturazioni forzate. E non della piccola Grecia, bensì dei big players.

E invece, ecco come Gregory Perdon, co-chief investment officer alla Arbuthnot Latham, ha commentato la situazione con Bloomberg: «Le ratio di debito dei governi sono letteralmente esplose ma penso che, alla luce di quanto avvenuto da marzo in poi, le preoccupazioni di breve termine siano assolutamente risibili. Il debito è sostanzialmente leverage e, se non se ne abusa, rimane lo strumento più efficace per garantire il benessere e la crescita». Certo, se non se ne abusa. Ed ecco il parere di Steven Major, capo del centro ricerche sul reddito fisso di HSBC: «La realtà pratica e inconfessabile è che ormai livello di debito e tassi di interesse sono legati, questo perché la gran parte della nazioni sviluppate non possono più permettersi costi del denaro più alti dello zero». Benedetto Covid, ci ha salvato dall’Armageddon!

E una conferma ulteriore, tutta focalizzata sul’Italia, è arrivata anche dagli analisti di Unicredit, i quali - conti e bilanci alla mano - hanno sancito come nel 2020 la BCE abbia drenato Btp per un ammontare pari a tutte le emissioni nette del Tesoro. Di fatto, il cavaliere bianco. E, almeno stando a quanto dichiarato da Christine Lagarde lo scorso 10 dicembre, per quest’anno le cose non dovrebbero differire molto, stante l’extra indebitamento tedesco che garantirà all’Eurotower sufficiente platea di Bund da acquistare per proseguire il Pepp con la deroga sistematica ai principi di capital key e limite del 33% per emittente. Ad oggi, sempre stando ai calcoli di Unicredit, l’eurozona detiene il 28% di tutto il debito italiano. In più, fondi Sure già ottenuti in parte attraverso anticipi emergenziali e utilizzati in partita di giro per pagare le Cig arretrate e i mitologici 209 miliardi del Recovery Fund (o Next Generation Eu), in attesa solo di un piano credibile di spesa per cominciare a essere erogati. E l’Italia, cosa offre in cambio all’Europa? Solo il proprio contributo politico come Stato fondatore e quello economico come terzo membro per versamenti?

Forse no. Forse occorre che Roma dia di più: l’esempio. Accedendo al Mes, di fatto accettando una vigilanza sull’utilizzo di quei fondi, esiziali per la ripartenza economica del Paese, almeno quanto l’intervento Bce per la sostenibilità del nostro debito. La dinamica dello spread di venerdì scorso parla chiaro, fin troppo. Nessuno intende, per ora, rimettere in campo scenari ricattatori come quelli del 2011, utilizzando il costo del finanziamento sul mercato come leva per imporre cambiamenti politici eterodiretti.

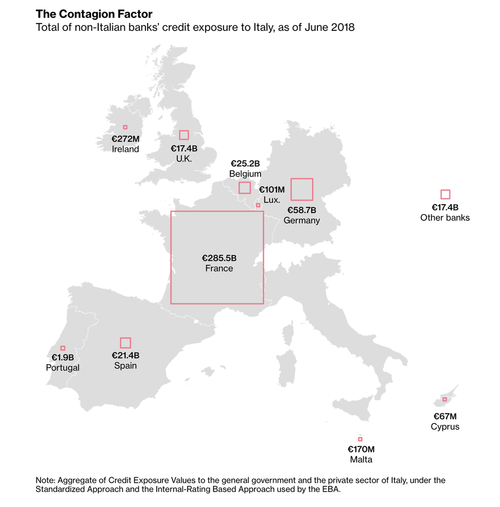

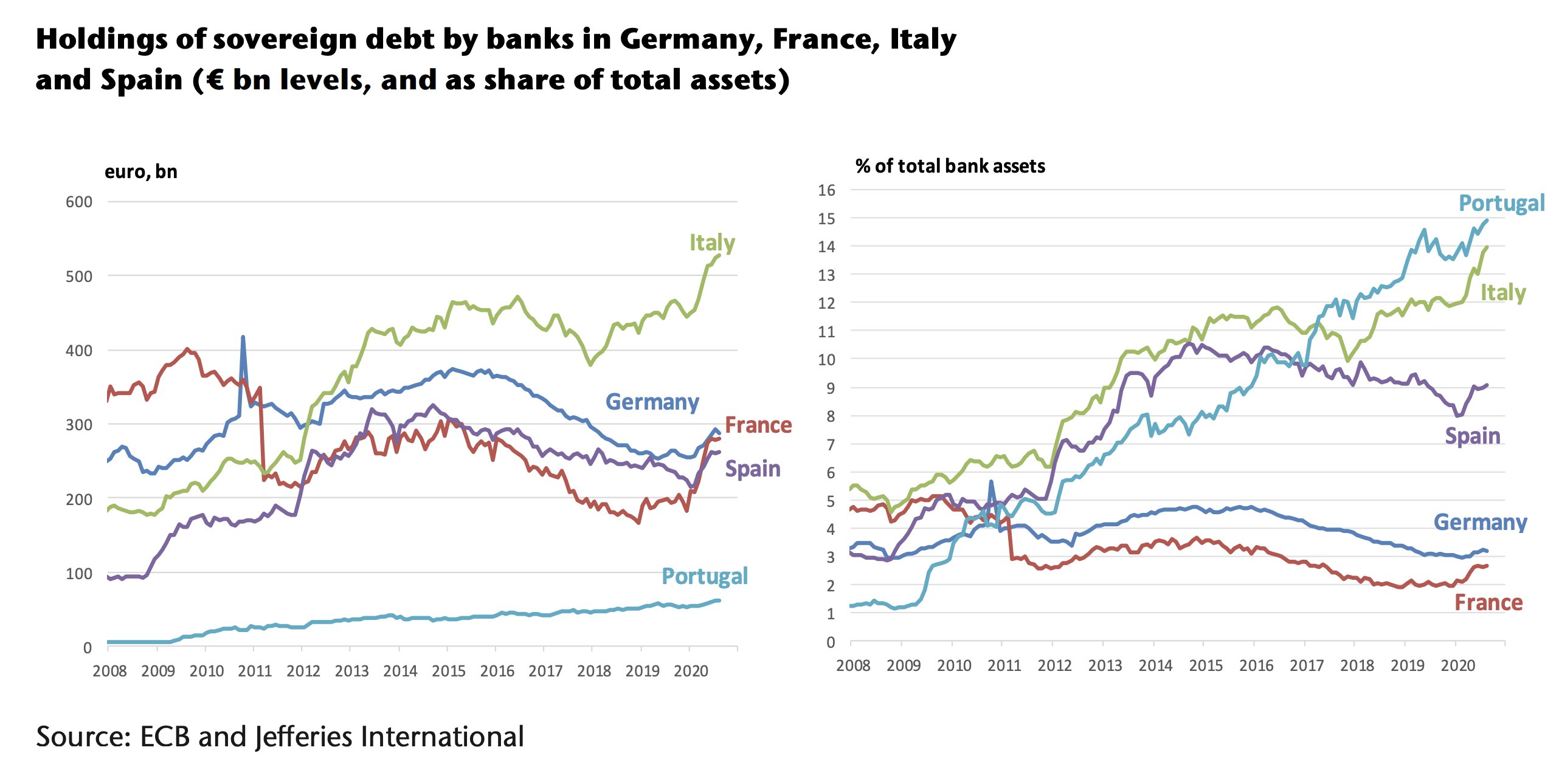

Per ora, però. Perché questi due grafici parlano chiaro: al netto di qualche aggiustamento di detenzioni dalla metà del 2018, certamente non tellurico nei controvalori, le banche francesi hanno in pancia sufficiente debito italiano da poter scatenare tempeste, se necessario. A livello politico. Ma anche di mero interesse, magari in vista di qualche operazione più o meno ostile su istituti italiani.

Goldman Sachs

Jefferies International/Bce

Basta una minaccia di tapering da parte della Bundesbank, un’ordine del giorno in seno al board per un rientro anticipato (magari grazie al boost del vaccino) nell’alveo della capital key e la sell-off è giustificata. E il secondo grafico è ancora più chiaro: il nostro doom loop fra Tesoro e sistema creditizio è paradossalmente peggiorato nel corso del Pepp. Poiché, al netto di una Bce che ha assorbito tutte le emissioni nette con i suoi acquisti, le banche italiane - a far data al 30 settembre scorso - avevano razziato tutto ciò che circolava sul mercato, portando le loro detenzioni di debito domestico al record assoluto di 520 miliardi. Complice anche il contro-bilanciamento rispetto ai cambi di portfolio da parte di grossi soggetti detentori come Unipol, assolutamente da sterilizzare. Basta uno scossone sullo spread, enormemente inferiore a quello del 2011. E l’intero castello di speranza edificato il giugno scorso dal Consiglio Europeo che diede luce verde al Recovery Fund, crollerà miseramente.

Matteo Renzi - al netto della retorica ormai ritrita e consunta del fate in fretta - sta lavorando per evitare questo scenario, spingendo sul Mes in maniera ormai parossistica e, paradossalmente, fuori tempo massimo anche rispetto alle reali urgenze sanitarie? In ambito europeo si fa notare come questo grafico sia alla ricerca di una sua prosecuzione temporale, di un nuovo sostegno per proseguire il rally dello Stoxx 600: prima fu lo stimolo della Bce e dei governi, poi l’arrivo del vaccino, infine la Brexit a garantire supporto.

Bloomberg

E ora? Cosa consoliderà la corsa delle equities europee, forse un’Italia sotto controllo dell’Europa che, per una volta, eviterà di gettare al vento i fondi che riceve in clientelismo, mancette e cattedrali nel deserto?

Questo ultimo grafico mostra come la febbre da trading on-line abbia preso troppo piede anche nella solitamente cauta e luterana Germania, affinché Angela Merkel possa permettere un crash strutturale degli indici.

Paradossalmente, invece, se il barometro politico italiano dovesse per qualche ragione repentinamente volgere ancora al brutto, un limitato ma serio spavento in Borsa e, soprattutto, uno shock su quello spread ora così in forma potrebbero essere sufficienti a far proliferare come conigli la pattuglia dei responsabili, pronti a far nascere un nuovo governo.

Dichiaratamente europeista. Insomma, l’Italia è stata salvata dalla BCE a livello di accesso al mercato del finanziamento.

Ma Francoforte, in cambio, ha garantito a Bruxelles (e a Matteo Renzi, costretto altrimenti a fare i conti con un sostegno elettorale praticamente nullo) una situazione win-win verso il suo membro più instabile e apparentemente irredimibile. Ma anche too big to fail.

© RIPRODUZIONE RISERVATA