Anche se la view resta improntata alla prudenza, con il nostro portafoglio virtuale vogliamo scommettere al rialzo su uno di quei titoli che potrebbero capitalizzare il nuovo piano infrastrutturale statunitense: Prysmian. Ma non è l’unica novità di questo numero.

Nuovi stimoli e indicazioni macro positive nelle ultime sedute hanno permesso ai mercati finanziari di ritrovare la verve perduta. Per quanto riguarda le misure per contrastare gli effetti della pandemia, prima la Federal Reserve ha annunciato che al piano di acquisto di fondi Etf affiancherà lo shopping di bond societari e poi è stata diffusa l’indiscrezione su un possibile piano da mille miliardi di dollari in investimenti infrastrutturali che potrebbe essere varato dall’amministrazione Trump.

Dal punto di vista macro, dopo gli indici anticipatori (che, passati dal blocco totale a una timida ripartenza, hanno segnalato forti miglioramenti), a rinvigorire l’appetito degli investitori ci ha pensato l’aggiornamento statunitense che misura l’andamento delle vendite al dettaglio, salite nel mese di maggio del 17,7% mensile, oltre il doppio rispetto al consenso degli analisti. Anche in questo caso va rilevato che il confronto mensile è poco probante (ed a testimoniarlo è il -6% annuo dell’indice).

Rispetto alla prima puntata del “Portafoglio del Martedì”, la nostra impostazione non è cambiata: continuiamo a ritenere che sia prematuro sostenere che la crisi sia finita e che il mondo si stia dirigendo verso una ripresa a V.

Nonostante l’ottimismo innescato dalle misure di stimolo, riteniamo che i rialzi dei mercati non rappresentino più, come prima dello scoppio della pandemia, un’occasione di acquisto (il c.d. “Buy the Dips”) ma che vadano interpretati come opportunità per alleggerire le posizioni sull’azionario (“Sell the Rips”), o comunque per rimodulare la composizione del proprio portafoglio.

In questo contesto, nel nostro portafoglio confermiamo l’impostazione rialzista sul bene rifugio per eccellenza, l’oro, e sull’eurodollaro (la cui salita rappresenta una delle ragioni che dovrebbe guidare anche il metallo giallo), anche alla luce delle nuove misure di stimolo che dovrebbero essere approvate dall’amministrazione Trump.

Misure di cui potrebbe beneficiare la nostra Prysmian, su cui vogliamo puntare al rialzo. A livello di indice italiano, la view è però negativa e di conseguenza abbiamo inserito uno “short” sul nostro Ftse Mib. Ma vediamo le nostre decisioni in dettaglio.

Portafoglio del Martedì in dettaglio - Idee di portafoglio

Continuiamo a mantenere una view costruttiva sull’oro. Il prezioso continua a veleggiare in un trading range compreso tra l’area dei 1.700 e quella dei 1.760 dollari l’oncia. Rimaniamo dell’idea che eventuali ritracciamenti costituiscano occasioni di acquisto, che potrebbero essere colte da 1.642 dollari con il Certificato Turbo Long targato Uncredit con ISIN DE000HV47YZ4 e leva 5,34. La quota di portafoglio assegnata a questa operazione rimane il 20%.

Viste le ultime notizie arrivate da Oltreoceano, con l’Amministrazione Trump che prevedrebbe un investimento da 1.000 miliardi di dollari per le infrastrutture, potrebbe risultare interessante la situazione di Prysmian.

Nel 2019, la società guidata da Valerio Battista ha registrato il 59,9% dei ricavi e il 35% dell’Ebitda rettificato negli USA: se l’esecutivo a stelle e strisce approvasse il piano, l’azienda ne trarrebbe giovamento.

Anche dal punto di vista grafico il titolo presenta una struttura costruttiva: lo scorso 15 giugno, i prezzi sono riusciti a rialzare la testa rimbalzando sulla linea di tendenza che unisce i minimi del 16 marzo a quelli del 3 aprile 2020. Dopo essere tornati al di sopra della media mobile semplice a 200 giorni, per i prezzi l’ostacolo principale è l’area compresa tra i 20,03 euro e i 20,71 euro, dove transitano rispettivamente la resistenza espressa dai lows del 24 ottobre 2019 e il 61,8% del ritracciamento di Fibonacci disegnato dai top del 19 febbraio ai lows del 16 marzo 2020.

Un superamento di tale zona avrebbe la possibilità di far proseguire il rialzo, il quale potrebbe avere un target in zona 24,8 euro, dove passano la trendline disegnata con i massimi del 24 luglio 2020 e quella ottenuta collegando i top del 3 novembre 2017 e del 24 gennaio 2018.

A livello operativo, si potrebbero sfruttare queste indicazioni per valutare una strategia di matrice long da 20,04 euro, con stop loss a 17,93 euro e obiettivo a 23 euro. Il target in essere implicherebbe anche la chiusura del gap down del 24 febbraio 2020, che avrebbe quindi la possibilità di svolgere una funzione attrattiva. Per tale operatività si adatta il Certificato Turbo Long di Unicredit con ISIN DE000HV4C8T2 e leva 2,64, a cui destiniamo il 10% del nostro portafoglio. Lo scorso 18 giugno la strategia è stata attivata.

La scorsa settimana avevamo indicato un possibile long su Eur/Usd da 1,1164, invalidato perché i prezzi hanno toccato la zona di 1,14 (target) prima dell’entry point.

Riproponiamo però la stessa strategia operativa, alzando il punto di entrata e stop loss in quanto la struttura grafica non è cambiata e un ritracciamento avrebbe la possibilità di creare un punto di ingresso più favorevole per nuovi compratori. La polarizzazione del cambio sembra essere cambiata in favore del fronte rialzista, con le quotazioni che si sono rivelate in grado di violare importanti resistenze, come quella statica a 1,0999, ma soprattutto quella fornita dalla media mobile semplice a 200 giorni.

L’obiettivo dell’attuale movimento sarebbe invece identificabile sulla soglia psicologica di 1,15, dove transita la linea di tendenza ottenuta collegando i massimi del 14 giugno a quelli del 21 settembre 2018.

La strategia operativa rimane simile a quella dell’ultimo numero del Portafoglio del Martedì: un’operatività di matrice long attivata il 22 giugno scorso a 1,12. Lo stop loss sarebbe identificabile a 1,1090, mentre il target a 1,1400.

Anche il prodotto selezionato rimane il medesimo: il Certificato Turbo Long con ISIN DE000HV480M6 e leva a 7,91, a cui abbiamo dedicato il 15% del nostro portafoglio.

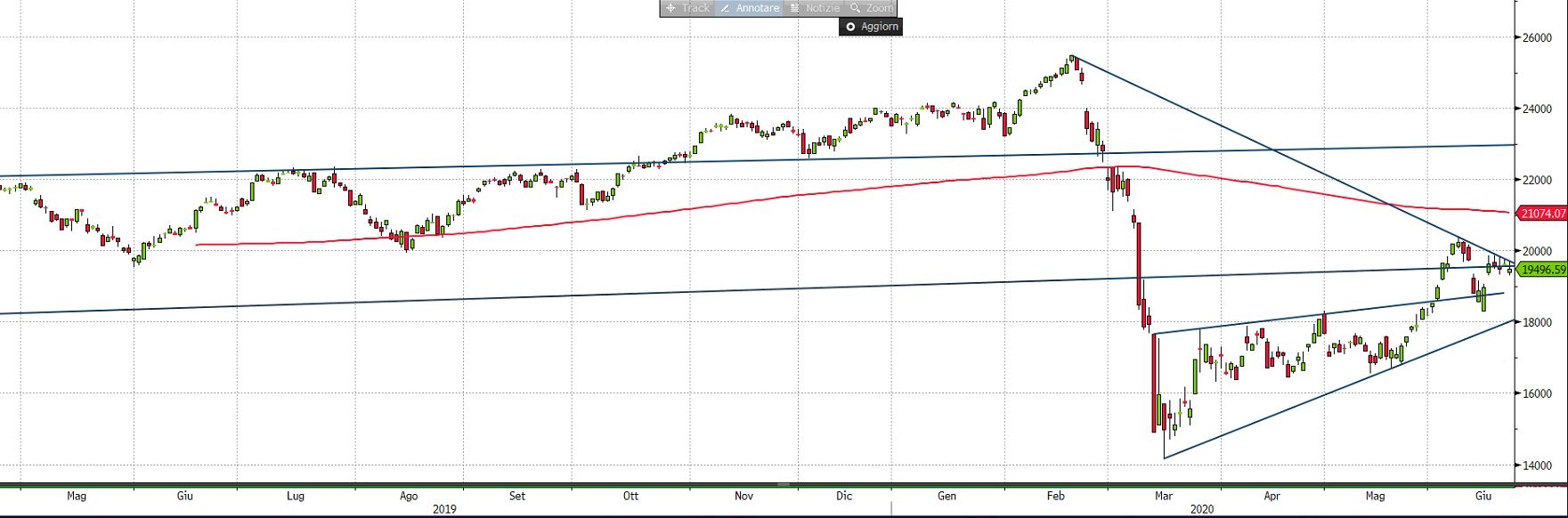

Al fine di proteggere il portafoglio da improvvisi ribassi del mercato osserviamo con interesse la situazione del FTSE Mib, con i prezzi che lo scorso 17 giugno sono stati rifiutati dalla soglia psicologica dei 20.000 punti e dalla linea di tendenza disegnata con i minimi del 27 giugno 2016 e del 27 dicembre 2018. A nostro avviso, i corsi rimangono in un contesto interessante per continuare a valutare un’operatività short da 19.296 punti.

Lo stop loss sarebbe localizzato a 20.550 punti, mentre l’obiettivo principale a 18.000 punti. Il Certificato Turbo Short di Unicredit con ISIN DE000HV47HM7 e leva 3,09 si adatta particolarmente bene a questo tipo di operatività. A questa operatività vogliamo dedicare il 10% del portafoglio.

I prodotti e le rispettive leve sono stati selezionati alle 16:15 del 18 giugno 2020. Le strategie si considerano valide se i prezzi toccano il punto di entrata prima del take profit o dello stop loss.

Il Portafoglio del Martedì: come è variata la composizione rispetto allo scorso numero

Rispetto allo scorso numero, sono state invalidate le strategie su Eur/Usd e Dax, in quanto i livelli di take profit sono stati toccati prima dei punti di entrata.

Obiettivo raggiunto per lo short su Intesa Sanpaolo, che ha permesso di registrare una performance del 5,69%. La strategia sull’oro è rimasta invece attiva. Sono state attivate le strategie su Eur/Usd (long) e Prysmian (long).

La liquidità disponibile al momento della scrittura è il 75%, che si ridurrebbe al 45% nell’ipotesi in cui tutti le strategie identificate oggi dovessero entrare.

leggi anche

«Il Portafoglio del Martedì» - Tabelle e Grafici

© RIPRODUZIONE RISERVATA

Argomenti