Come si dichiara il conto corrente estero per il monitoraggio fiscale? Vediamo come compilare il quadro W del modello 730/2024.

Per chi ha un conto corrente estero vige l’obbligo di dichiarazione ai fini del monitoraggio fiscale. Da quest’anno per questa incombenza, si può utilizzare il nuovo quadro W del modello 730/2024. Vediamo come si compila il quadro W del 730 per dichiarare il conto corrente estero.

Fino allo scorso anno le informazione richieste ai fini del monitoraggio fiscale, dovevano essere trasmesse compilando il quadro RW del modello Redditi integrativo, anche da chi presentava il modello 730. Da quest’anno, però, il modello 730 è stato arricchito dal quadro W che permette al contribuente di inserire le informazioni richieste per il monitoraggio fiscale e di liquidare le imposte eventualmente collegate.

730/2024, il nuovo quadro W

Il nuovo quadro W del modello 730/2024 consente di comunicare per il monitoraggio fiscale gli immobili detenuti all’estero, qualsiasi attività finanziaria estera e le cripto valute che si detengono. Il quadro deve essere utilizzato anche nel caso che nel periodo di imposta di riferimento il contribuente abbia disinvestito.

Attraverso il quadro W, poi, è possibile anche liquidare le imposte che sono collegate alle attività dichiarate come l’IVIE, l’IVAFE o l’imposta sulle cripto attività.

Il quadro non deve essere compilato se il contribuente detiene un conto corrente estero con un valore massimo inferiore ai 15.000 euro, mentre va compilato nel caso su questa attività sia dovuta l’IVAFE (per conti correnti che superano la giacenza media annua di 5.000 euro).

Come si compila il quadro W per il conto corrente estero

Come abbiamo detto il quadro W è da compilarsi per il solo monitoraggio fiscale e di fatto non si tratta di un quadro reddituale. All’interno del quadro W devono essere dichiarati:

- gli investimenti che si detengono all’estero atti a produrre redditi che in Italia sono imponibili;

- attività finanziarie all’estro atte a produrre redditi imponibili in Italia.

I conti correnti esteri rientrano tra le attività estere da inserire nel quadro W e devono essere dichiarati in base al loro valore nominale, se superiore ai 15.000 euro. Da tenere presente che la soglia dei 15.000 euro non è riferita a singola attività, ma dalla sommatoria di tutte. Se si detiene un conto in un Paese per 12.000 euro e un altro in un Paese differente per altri 10.000 euro, nel quadro W vanno indicati entrambi.

Per il conto estero nel quadro va indicato il controvalore in Euro calcolato sul cambio medio del mese di dicembre dell’anno precedente (nel 2024, quindi, si utilizzerà il cambio valuta medio di dicembre 2023).

Come si compila il quadro W quando si deve dichiarare un conto corrente estero? Vediamo nello specifico come compilare campo per campo.

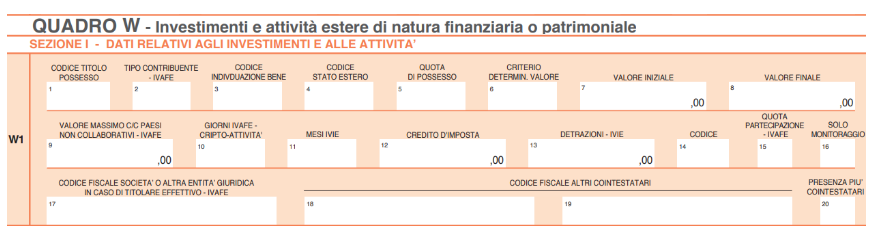

Quadro W 730

Quadro W per conto corrente estero

Quadro W 730

Quadro W per conto corrente estero

Nella sezione I del quadro W si devono indicare i dati relativi agli investimenti e alle attività e nello specifico nel rigo W1 si deve procedere a indicare:

- colonna 1 codice titolo possesso: va indicato il codice “1”;

- colonna 2 tipo contribuente-IVafe: va lasciata in bianco;

- colonna 3 codice individuazione bene: codice “1” relativo ai conti correnti;

- colonna 4 codice stato estero: si deve indicare il codice dello Stato in cui si detiene il conto corrente;

- colonna 5 percentuale di possesso: si indica la quota di possesso del conto corrente (se cointestato, ad esempio, si indica 50%; se unico intestatario 100%);

- colonna 6 criterio determinazione valore: si tratta del valore nominale che coincide con quello di mercato;

- colonna 7 valore iniziale: si indica il valore al 1° gennaio 2023;

- colonna 8 valore finale: si indica il valore al 31 dicembre 2023;

- colonna 9 valore massimo C/C paesi non collaborativi – IVAFE: si compila soltanto se il Paese è tra quelli che rientrano nella black list;

- colonna 10 giorni IVAFE: si indica il numero di giorni di possesso del conto (se tutto l’anno si indica 365);

- colonna 16 solo monitoraggio: si barra quando la giacenza media annua non supera i 5.000 euro e il conto è indicato solo per il monitoraggio fiscale;

- colonne 17-18-19 codice fiscale altri cointestatari: si indicano gli eventuali codici fiscali di altri intestatari del conto corrente.

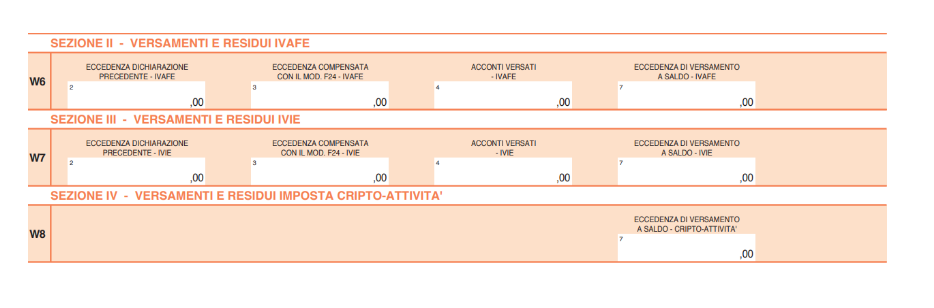

Se sul conto corrente è dovuta l’IVAFE perché si supera la giacenza dei 5.000 euro per ogni singolo conto corrente detenuto, si deve compilare anche la sezione II, rigo W6.

Quadro W Ivafe

730 nuovo quadro W

Quadro W Ivafe

730 nuovo quadro W

© RIPRODUZIONE RISERVATA