Le date degli annunci FOMC sono critiche per i mercati. Ma come si può approfittarne? Ecco una strategia di investimento da utilizzare.

Siamo tutti consapevoli che, all’avvicinarsi delle date FOMC, i mercati cominciano a fremere: le variazioni sui Federal funds rate incidono sulle aspettative degli operatori, sui Fair Value azionari, sui rendimenti dei titoli ed hanno ripercussioni non solo sull’economia statunitense, ma anche su quella di tutto il mondo.

In questa ricerca analizziamo il comportamento del mercato in base ai cicli scanditi dai meeting della FOMC riportando la base per una possibile strategia d’investimento basata proprio su questo. La presente analisi approfondisce il paper della Prof.ssa Cieslak della Duke University degli Stati Uniti d’America.

FOMC (Federal Open Market Committee)

Verificando i rendimenti di mercato vicino alle date degli annunci FOMC si può notare come questi reagiscano non solo alla pubblicazione dei dati economici ma anche alle aspettative che il governatore di banca centrale è in grado di imprimere negli operatori: la sua reputazione determina la sua credibilità e la credibilità è fondamentale quando si parla di previsioni future.

Il presente studio si è concentrato su come possa essere sfruttato il timing delle sedute FOMC per investire sui mercati.

Cicli FOMC e rendimenti di mercato

Nel 2014, Anna Cieslak della Northwestern University (una delle università più prestigiose degli Stati Uniti), oggi professoressa associata alla Duke, insieme alla Prof.ssa Adair Morse e alla Prof.ssa Annette Vissing-Jorgensen, pubblicarono uno studio dove veniva dimostrata la presenza di cicli nei rendimenti azionari americani scanditi dalle date delle dichiarazioni FOMC.

Questo paper, molto interessante, mostrava come dal 1994 al 2014 si generasse un pattern ciclico rappresentato dall’alternanza di settimane positive e negative per i rendimenti azionari americani in base alla cadenza degli annunci della Fed.

leggi anche

Investire in borsa: cosa devi assolutamente fare per trovare un titolo con alto potenziale

Lo stesso documento induce a credere all’effettiva esistenza di cicli scanditi non tanto da leggi fisiche o pattern “naturali” (come riportano alcuni autori) ma piuttosto indotti da un agente “esogeno” (anche se così esogeno non è) che ha un potere di indirizzo sui prezzi di tipo “forzoso”.

La Fed guida i tassi e i tassi guidano i mercati; genera le aspettative degli operatori e conduce i mercati nella direzione che da un certo punto di vista lei stessa sceglie; quindi chi meglio di lei potrebbe essere il principale driver dei rendimenti azionari?

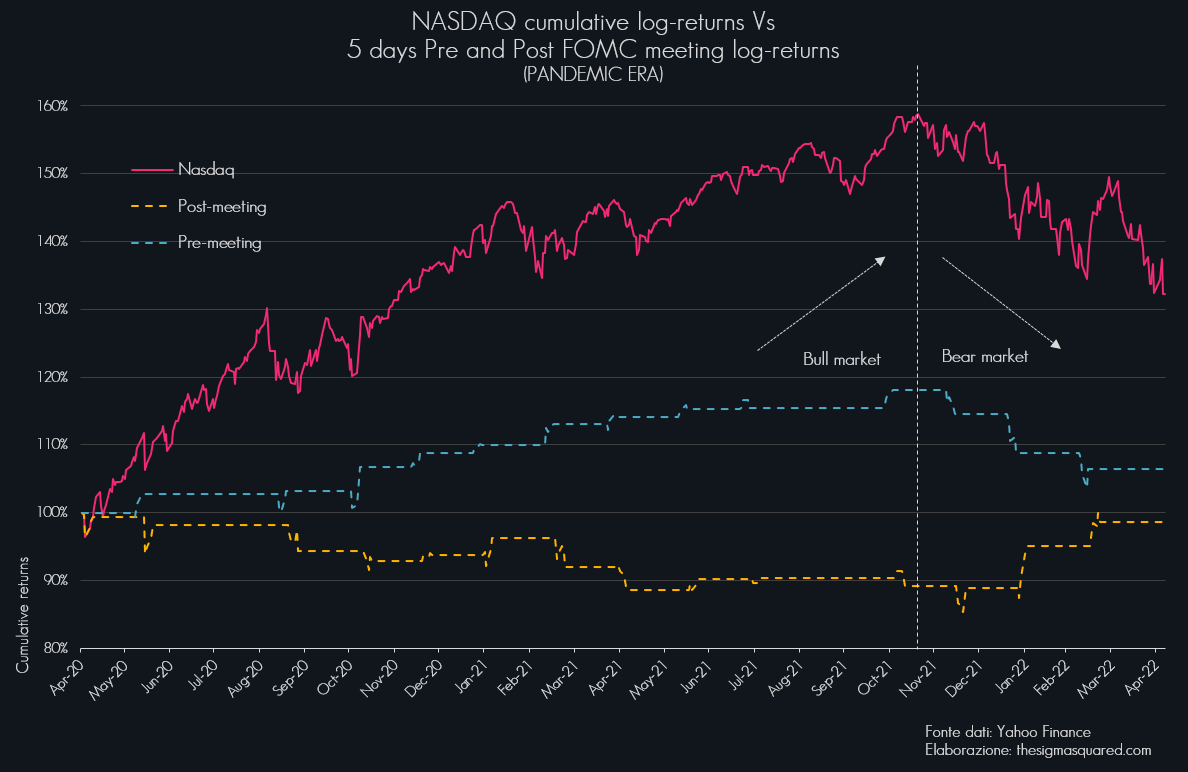

Ovviamente non è così semplice: il Grafico 01 mostra la performance di una strategia che investe nel Nasdaq nei 5 giorni primi al meeting FOMC e una che investe nei 5 giorni successivi.

Grafico 01

Log-rendimenti giornalieri cumulati giornalieri del Nasdaq a confronto con strategie che investono i 5 giorni prima e dopo ai meeting FOMC.

Grafico 01

Log-rendimenti giornalieri cumulati giornalieri del Nasdaq a confronto con strategie che investono i 5 giorni prima e dopo ai meeting FOMC.

Considerando il periodo successivo alla notizia della pandemia da Covid-19, quello che si può notare, è che in fase Bull c’è stata un’effettiva tendenza a performare positivamente nei 5 giorni precedenti all’annuncio e negativamente nei successivi 5. Questa tendenza, però, si è invertita nel momento in cui siamo entrati in una fase bear di mercato, cioè da Novembre 2021.

Strategia di investimento sui cicli FOMC

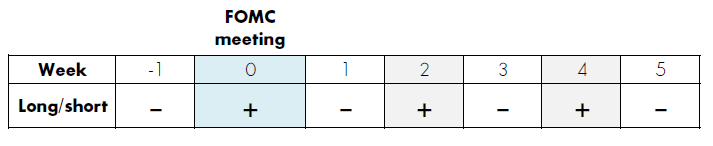

Nel loro studio, le tre professoresse dimostrano che il pattern ciclico generato dagli annunci FOMC assume la forma riportata in Tabella 01.

Tabella 01

Pattern ciclico dei rendimenti di mercato sulla base degli annunci FOMC.

Tabella 01

Pattern ciclico dei rendimenti di mercato sulla base degli annunci FOMC.

La ricerca analizza i rendimenti settimanali e mostra che per i titoli con alto beta (quindi superiore ad 1) si possono ottenere rendimenti mediamente superiori nelle settimane pari (compresa quella dell’annuncio, indicata con “0” in tabella) e mediamente negativi in quelle dispari (compresa la precedente all’annuncio).

Abbiamo provato ad applicare questa strategia d’investimento direttamente all’indice Nasdaq attraverso un algoritmo del tipo:

- long su indice nelle settimane pari (compresa quella dell’annuncio);

- short su indice nelle settimane dispari (compresa la precedente all’annuncio);

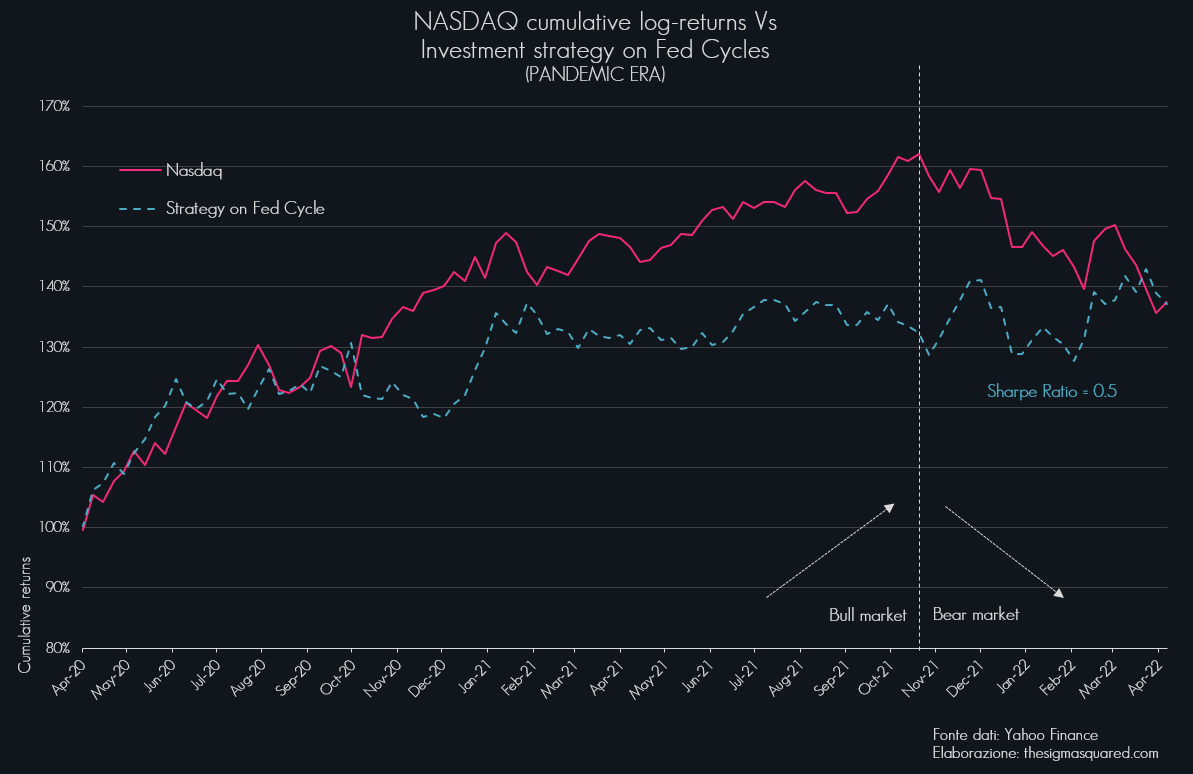

In questo caso, però, non siamo riusciti a ottenere una performance superiore al benchmark (Grafico 02).

Grafico 02

Log-rendimenti settimanali cumulati del Nasdaq Vs quelli di una strategia che investe ciclicamente sullo stesso.

Grafico 02

Log-rendimenti settimanali cumulati del Nasdaq Vs quelli di una strategia che investe ciclicamente sullo stesso.

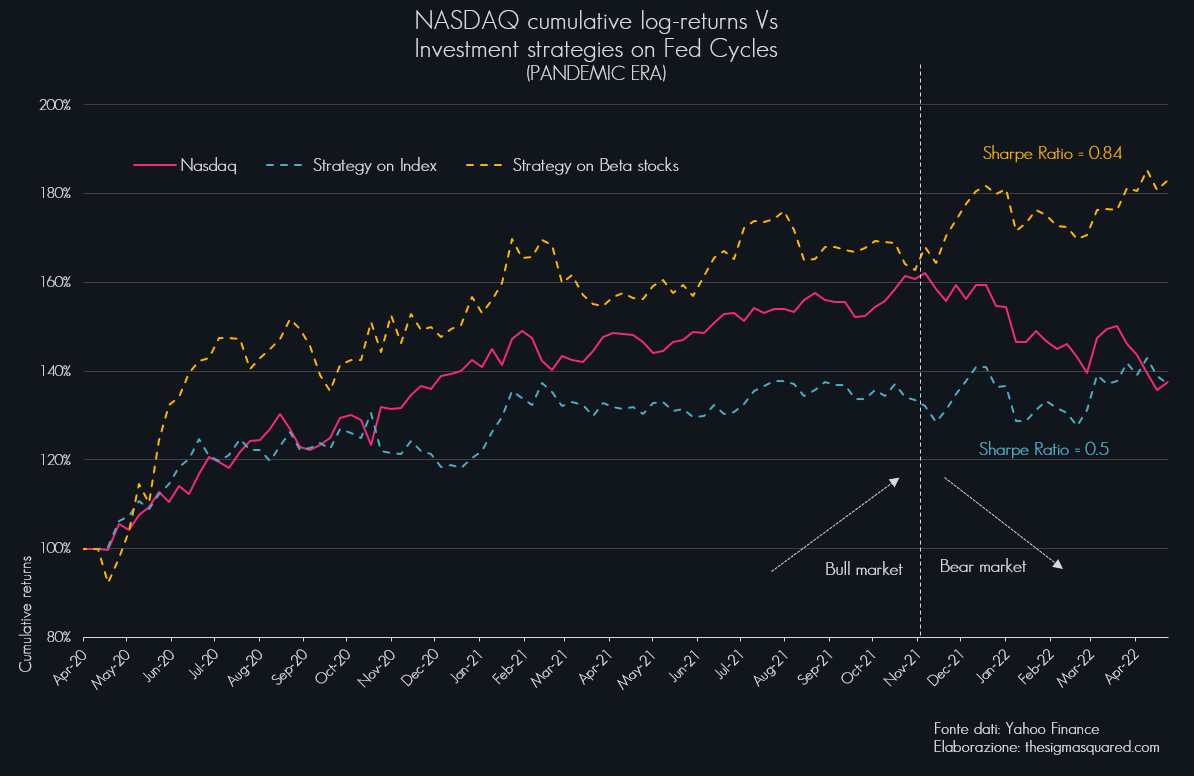

Invece, applicando la stessa strategia sui titoli Usa con Beta > 1.5, nati prima di Gennaio 2021 ed equiponderandoli, otteniamo la performance illustrata nel Grafico 03.

Grafico 03

Log-rendimenti settimanali cumulati del Nasdaq Vs quelli di strategie che investono ciclicamente sullo stesso.

Grafico 03

Log-rendimenti settimanali cumulati del Nasdaq Vs quelli di strategie che investono ciclicamente sullo stesso.

Lo Sharpe Ratio di quest’ultima strategia risulta essere di 0.84 contro 0.5 della precedente, sovraperformando il Nasdaq anche nell’attuale fase Bear di mercato.

Una prima osservazione che possiamo cogliere dall’analisi dell’indice del Nasdaq (con la consapevolezza che non ci sono abbastanza osservazioni per attribuirgli robustezza statistica) è che nell’ultimo periodo, cioè da quando il mercato ha assunto un trend ribassista, i 5 giorni pre-meeting FOMC siano tendenzialmente sottoperformanti; al contrario, i successivi 5 mostrano una performance tendenzialmente migliore.

Venendo alla strategia d’investimento basata sui cicli FOMC, precedentemente argomentata e dimostrata dalla Prof.ssa Cieslak, abbiamo verificato che, a distanza di 8 anni, risulta ancora sovraperformante: non solo riesce a ottenere risultati migliori del Nasdaq, ma mantiene un trend positivo anche in questa fase Bear di mercato caratterizzata dalla crisi in Ucraina.

© RIPRODUZIONE RISERVATA