Ecco quali sono i Paesi europei che sono stati più colpiti dal credit cruch, ossia dalla restrizione creditizia. Tra questi il Centro Studi di October inserisce anche l’Italia

Quali sono i Paesi europei più colpiti dal credit crunch, ossia dalla restrizione creditizia. È questa la base della ricerca effettuata dal Centro Studi October, la piattaforma di finanziamento online per le imprese leader in Europa continentale.

Conseguente allo shock post Lehman Brothers del 2008 e alla crisi del debito sovrano del 2011, October spiega che il rallentamento dell’economia della zona euro, evidenziato anche dal Presidente della BCE Mario Draghi, ha avuto ha avuto gravi ripercussioni sull’erogazione del credito bancario alle imprese italiane ed europee.

Il fenomeno del credit crunch ovviamente non ha avuto però delle ripercussioni omogenee. Infatti, a soffrire di più sono stati tutti questi contesti bancari con una struttura che è stata molto indebolita dall’aumento di sofferenze.

Tra i diversi fattori che hanno limitato la capacità degli istituti di credito di liberare risorse a favore dell’economia reale, Sergio Zocchi, CEO di October Italia, ha identificato “l’ alto rapporto tra sofferenze e attivi”.

Infatti, come sottolinea l’ad della piattaforma “il ricorso a canali di finanziamento alternativi consente alle imprese di dotarsi di una struttura patrimoniale meno esposta al canale bancario. Anche in Italia si stanno facendo strada strumenti complementari al credito bancario”.

Credit crunch: in difficoltà il sistema bancario italiano e spagnolo

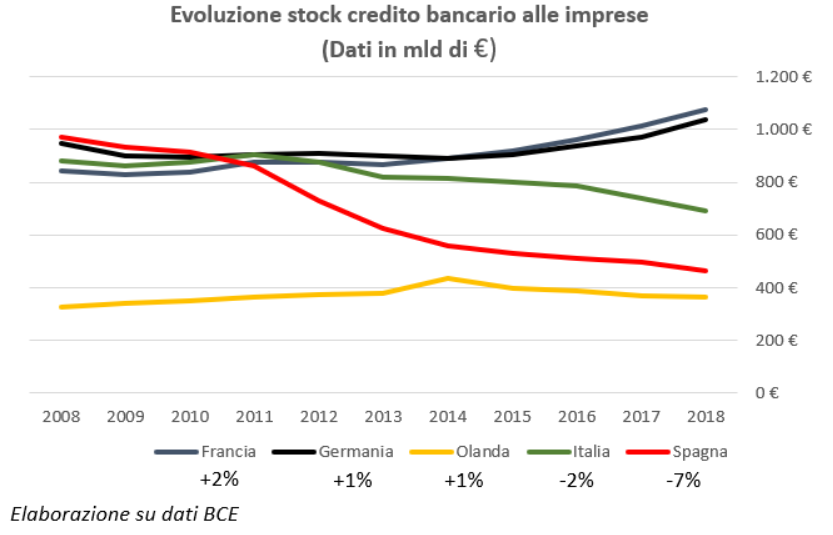

Per capire quali sono i Paesi europei più colpiti dal credit crunch il Centro Studi October si è concentrato sui dati della BCE riguardanti lo stock di prestiti alle imprese da parte delle banche francesi, tedesche, olandesi, italiane e spagnole, nel periodo compreso tra il 2008 e il 2018.

Come si può vedere dal grafico, anche se il credit crunch ha coinvolto più economie europee, tuttavia gli istituti di credito di Francia, Germania e Olanda sono riusciti a reagire alle crisi del 2008 e del 2011 mantenendo, o aumentando, lo stock complessivo dei prestiti su livelli stabili.

Male invece il sistema bancario italiano e spagnolo. Nel decennio compreso tra il 2008 e il 2018 in questi due Paesi il volume complessivo dei finanziamenti alle imprese si è ridotto ad un tasso medio annuo pari rispettivamente al 2% e al 7%.

Perché alcuni Paesi reagiscono al credit crunch e altri no?

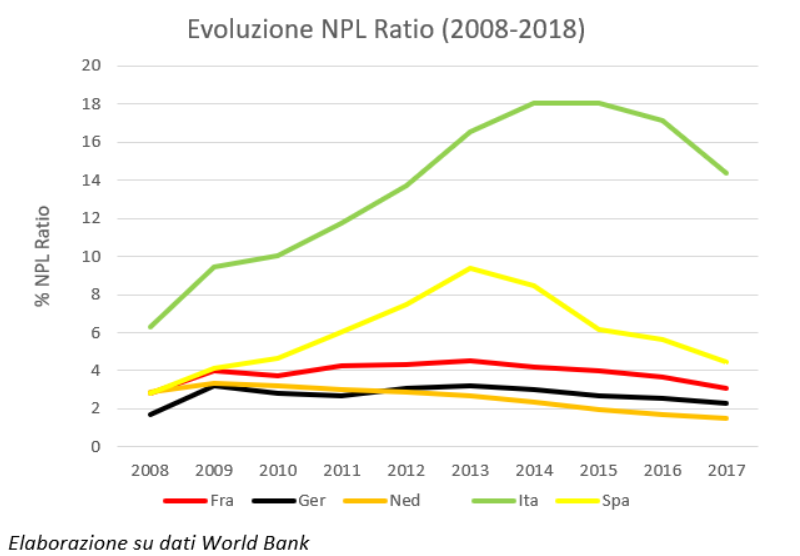

In base a quanto emerge dai dati analizzati dalla piattaforma October, questa differenza di reazione al credit crunch tra i vari Paesi europei si può spiegare in primis per la diversa esposizione degli istituti bancari nazionali ai crediti deteriorati, meglio conosciuti con la sigla NPL, ossia Non Performing Loans.

Essi non sono altro che esposizioni creditizie dove le banche soffrono difficoltà nella riscossione dei crediti. Entrando più nel dettaglio se da una parte in Germania, Francia e Olanda, il cosiddetto NPL ratio, ossia il rapporto tra sofferenze e totale degli attivi bancari è rimasto sotto soglie di controllo, in Italia e Spagna lo stesso rapporto è aumentato progressivamente, arrivando a toccare soglie rispettivamente pari al 14% e al 4,5%.

E come si può osservare dal grafico, in Italia e in Spagna l’incremento di queste percentuali ha avuto il suo apice soprattutto a partire dal 2010, proprio nel momento in cui si sono mostrati i primi rilevanti segnali di riduzione del credito alle imprese.

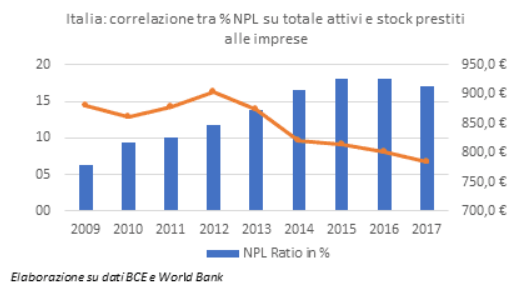

Questo quindi conferma che vi è una correlazione - come si può vedere dal grafico in basso - tra i crediti deteriorati e la riduzione di nuovi prestiti erogati da parte del canale bancario. In sintesi, la presenza di sofferenze ha imposto agli istituti di credito delle svalutazioni di bilancio dalle quali non ci si è potuti tutelare se non rivedendo le condizioni dei prestiti e diminuendo le nuove erogazioni. Su ciò ha influito negativamente anche l’introduzione da parte del legislatore europeo di requisiti patrimoniali e reddituali sempre più stringenti.

Lo stock di NPL e i requisiti contabili sempre più stringenti hanno quindi reso necessaria l’adozione di criteri più rigidi sull’erogazione del credito e ciò ha interessato soprattutto i crediti alle imprese. Infatti, secondi i dati della società di consulenza PWC, nel primo semestre del 2018 in Italia il segmento "Corporate & SME” ha rappresentato la maggior parte dei crediti deteriorati, con un’incidenza del 68%.

Tuttavia, a contribuire all’aumento costante delle sofferenze detenute in portafoglio da parte degli istituti di credito italiani non sono solamente motivi di origine macroeconomica, perché altrimenti non si spiegherebbe perché gli altri Paesi europei, come Francia e Germania, siano riusciti a ridurre l’incidenza dei crediti deteriorati sui propri bilanci.

Tra i motivi principali che hanno comportato questo incremento dei NPL vi sono anche dei fattori “sistemici” come: le inefficienze nel recupero dei crediti, la lentezza dei procedimenti giudiziali civili e l’assenza di un mercato secondario delle esposizioni in sofferenza che permettesse alle banche italiane di cedere questi crediti, liberando risorse a favore delle imprese e dell’economia reale.

© RIPRODUZIONE RISERVATA