Fintech e settore dei pagamenti digitali sono minacciati da una truffa molto insidiosa che riguarda i pagamenti push autorizzati (APP). Ecco di cosa si tratta e come proteggersi.

Nel Fintech, una nuova truffa minaccia l’intero settore: le frodi tramite pagamento push autorizzato.

Il settore delle tecnologie finanziarie, noto come Fintech, ha rivoluzionato l’industria finanziaria dell’ultimo decennio, introducendo innovazioni digitali che semplificano e velocizzano i processi finanziari. Tuttavia, dietro questa rivoluzione c’è un’ombra sempre più oscura che minaccia di gettare una lunga scia di incertezza. Ecco di cosa si tratta e quali sfide comporta per l’intero settore.

Cos’è la truffa con pagamenti push autorizzati

La truffa con pagamenti push autorizzati (APP) è un ingegnoso stratagemma finanziario, in cui un truffatore riesce a persuadere un individuo o un’azienda a inviare denaro a un conto bancario da lui controllato, illudendo la vittima che si tratti di una transazione legittima. I truffatori spesso si fanno passare per CEO o dirigenti aziendali di alto livello, sfruttando l’elemento dell’urgenza per spingere le vittime a effettuare pagamenti.

Nella pratica, nelle frodi APP i titolari dei conti vengono manipolati affinché autorizzino personalmente un pagamento a un destinatario che sembra affidabile o legittimo, ma invece il denaro viene di fatto dirottato verso il conto del truffatore.

Questa forma di frode sfrutta la fiducia dei titolari dei conti, inducendoli a dare il via libera a pagamenti che, invece di raggiungere il destinatario previsto, finiscono nelle tasche dei truffatori. Questa tattica si è evoluta rapidamente, emergendo come uno dei principali metodi impiegati in un’ampia varietà di frodi finanziarie.

Cos’è la truffa del money muling

Tra le crescenti preoccupazioni legate alle truffe online, emerge un’altra inquietante minaccia: la truffa del «money muling». Questo metodo illecito di trasferimento di denaro coinvolge individui all’oscuro, utilizzandoli come intermediari. Questi «muli» trasferiscono fondi da terze parti, spesso coinvolte in attività illegali come il riciclaggio o il finanziamento al terrorismo, ottenendo in cambio una commissione. Anche se inconsapevoli, questi individui diventano parte della catena del riciclaggio e rischiano conseguenze legali. Le organizzazioni criminali li coinvolgono per riciclare denaro illecito, compromettendo la loro posizione legale.

Questo metodo è favorito dai truffatori digitali per la sua bassa spesa e la grande scalabilità, rendendolo un’opzione attraente per orchestrare inganni finanziari su vasta scala.

Un allarme globale: numeri in crescita

I dati che emergono dal panorama finanziario globale non lasciano dubbi sulla gravità della situazione. Attualmente, le frodi APP costituiscono il 75% di tutte le frodi bancarie digitali in valore in dollari. Le perdite finanziarie legate a questa forma di truffa sono in costante crescita, con previsioni che indicano un raddoppio delle perdite negli Stati Uniti, nel Regno Unito e in India, raggiungendo un totale di 5,25 miliardi di dollari entro il 2026. Questa tendenza è supportata da un tasso di crescita annuo composto del 21% nel periodo considerato.

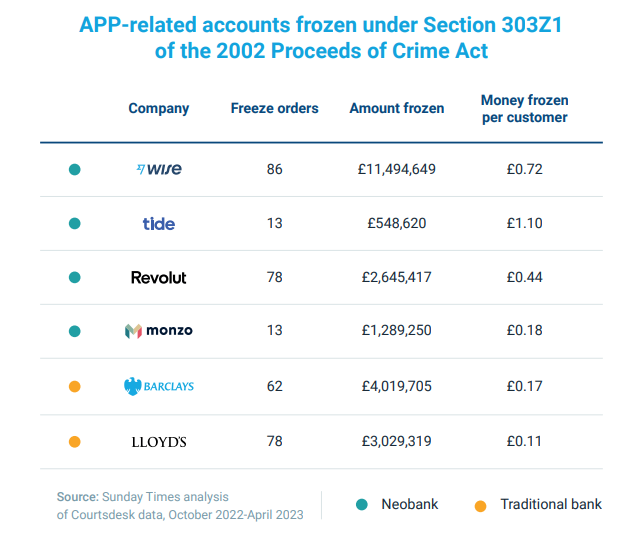

Conti bloccati per tentativi di truffa

Fonte Sunday Times analysis, Resistant.ai

Conti bloccati per tentativi di truffa

Fonte Sunday Times analysis, Resistant.ai

Conseguenze per le vittime di truffa: la responsabilità delle perdite

Le vittime di frodi APP spesso si trovano ad affrontare gravi conseguenze finanziarie. A meno che non possano dimostrare che le informazioni del loro conto sono state compromesse, queste vittime rischiano di dover affrontare da sole le perdite subite. Addirittura, alcuni istituti bancari negli Stati Uniti hanno persino accusato le vittime di aver partecipato attivamente alla truffa, evitando così qualsiasi forma di rimborso. Questo approccio, sebbene possa sembrare un modo per scoraggiare la frode, ha un impatto devastante sulla reputazione dell’istituzione, con il 72% delle vittime che decide di chiudere il proprio conto dopo essere state truffate. In risposta a queste sfide, molte istituzioni finanziarie scelgono di rimborsare i clienti volontariamente dell’80% dell’importo sottratto.

Il ruolo delle aziende Fintech e delle istituzioni finanziarie

Una possibile svolta potrebbe arrivare con l’adozione a livello globale di una normativa simile a quella proposta nel Regno Unito, dove le istituzioni finanziarie sono obbligate a rimborsare i consumatori truffati, spostando sulle banche la responsabilità complessiva. Un tale cambiamento avrebbe un impatto significativo sull’intera industria delle Fintech, generando un effetto a cascata sulle dinamiche e le pratiche di settore.

Va sottolineato che, nonostante le crescenti sfide legate alle frodi APP, molte Fintech respingono l’accusa di essere responsabili dell’aumento di questa tipologia di truffe. Tuttavia, le conseguenze negative non possono essere ignorate. Il settore delle Fintech, che poggia i suoi fondamenti sulla velocità, sulla convenienza economica e l’accessibilità, sta lentamente diventando un terreno fertile per le frodi. Questo sta mettendo in pericolo la reputazione delle aziende emergenti, rischiando di emarginarle e persino di interromperne le operazioni finanziarie.

L’equilibrio precario tra convenienza a rischio

La convenienza è uno dei pilastri fondamentali delle Fintech, ma anche questo elemento vitale è minacciato dalla crescente epidemia di frodi con pagamenti push autorizzati. Mentre molti individui in Nord America hanno scelto di collegare i loro conti bancari ai servizi delle Fintech, solo un modesto 14% ha dichiarato di avere fiducia in tali piattaforme. Questa sfiducia crescente è stata sfruttata dalle banche tradizionali, che stanno cercando di limitare la diffusione delle Fintech etichettandole come ad alto rischio e meno affidabili.

Nonostante le crescenti sfide legate alle frodi APP, la soluzione potrebbe arrivare proprio dalle aziende Fintech. Grazie alla loro expertise nell’ambito delle tecnologie finanziarie, le Fintech possono adottare contromisure tecnologiche sofisticate contro le frodi. L’innovazione nel processo di onboarding digitale, mirato a ridurre l’attrito nell’acquisizione di nuovi clienti, rappresenta una delle principali risorse per contrastare efficacemente le truffe. Questo potrebbe dimostrarsi un punto di forza essenziale per ristabilire la fiducia dei consumatori e difendere l’integrità del settore delle Fintech.

© RIPRODUZIONE RISERVATA