Focus su azioni MPS, Mediobanca, Generali Piazza Affari dopo le frasi del CEO di Piazzetta Cuccia. Che nel dire no cita anche la politica italiana.

MPS-Monte dei Paschi di Siena punta dritto sulla preda Mediobanca, ma incassa una nuova carrellata di no, con tanto di spiegazioni, da parte del CEO della preda, Alberto Nagel.

Le azioni MPS quotate sul Ftse Mib di Piazza Affari continuano tuttavia a correre, confermandosi le migliori del listino, con un guadagno di oltre il 3%, che porta il valore del titolo a un soffio da 7,9 euro.

Bene anche Mediobanca, che avanza di oltre l’1%, oltre quota 18 euro, in una sessione che vede il Ftse Mib per ora ingessato, in attesa del verdetto sui tassi USA, che arriverà nella serata italiana dalla Fed.

OPS MPS su Mediobanca, arriva la nuova bocciatura di Piazzetta Cuccia. Parla il CEO Nagel

Niente da fare: l’OPS di MPS, che ha già ricevuto la benedizione del governo Meloni, non convince i vertici di Mediobanca.

Le dichiarazioni del numero uno di Piazzetta Cuccia sono arrivate nel corso della Morgan Stanley European Financial Conference 2025, che si è svolta nella giornata di ieri, martedì 18 marzo.

Non solo secondo Nagel la riuscita dell’OPS di MPS non produrrebbe sinergie; piuttosto, creerebbe “importanti dissinergie”, che neanche potrebbero essere “compensate dal taglio dei costi”.

Ancora: “Noi calcoliamo che (l’OPS) sia in grado di generare una diluizione a due cifre in termini di EPS (utile per azione) e DPS (dividendo per azione) per Monte dei Paschi ”. Di conseguenza, “l’operazione non è positiva nè per noi nè per i soci di MPS”.

Nagel, azionisti Mediobanca decideranno in base alla convenienza, non in base alla politica

Nello smontare per l’ennesima volta l’offerta di MPS che ha messo nel mirino la banca che gestisce, il numero uno di Mediobanca non si esime dal ricordare come l’OPS abbia una natura politica.

Di fatto, l’OPS ha ricevuto il sostegno del MEF (tuttora socio numero uno del Monte ancora di Stato) ed è espressione, secondo quanto riportato da diverse fonti, della vera ambizione di Palazzo Chigi e degli altri maggiori azionisti di MPS, Francesco Gaetano Caltagirone e Delfin, la cassaforte della famiglia Del Vecchio, di avere voce in capitolo nella governance di Assicurazioni Generali, di cui Mediobanca è maggiore azionista.

Ma per Nagel gli azionisti di Piazzetta Cuccia non si piegheranno certo alle logiche della politica italiana: “I nostri principali azionisti sono investitori istituzionali e alcuni investitori privati e penso che faranno le loro decisioni in base alla convenienza non in base alla politica. Alla fine i numeri, l’equity story, la decisione sul rischio che si vuole prendere, se investire su un’azione piuttosto che su un’altra, saranno i fattore chiave per decidere o meno ”.

A tal proposito, “sono quasi passati due mesi da quanto l’OPS è stata annunciata, durante i quali abbiamo raccolto molti elementi di discussioni e abbiamo avuto modo di discutere all’interno del nostro board, coi nostri clienti e coi nostri bankers ”, ha ricordato l’AD di Mediobanca, aggiungendo che, da questi confronti, è emerso che, “sostanzialmente, la reazione è che i nostri clienti e banker sono contenti di continuare a lavorare con noi, sono contenti del nostro modello di business, della nostra strategia e di quello che stiamo facendo”.

D’altronde, “anche con uno scenario incerto, nei momenti difficili, abbiamo saputo mostrare che sappiamo continuare a raggiungere o superare gli obiettivi che ci siamo prefissati”.

Mediobanca verso operazioni M&A? Nagel, potremmo utilizzare nostra quota in Generali

Non solo: Mediobanca stessa potrebbe avere altre ambizioni, anche in termini di M&A, e potrebbe a tal fine usare la quota che detiene nel capitale di Assicurazioni Generali.

Potenziali operazioni di M&A, dice Nagel, potrebbero essere finanziate di fatto con la partecipazione che Piazzetta Cuccia possiede nel Leone di Trieste:

“ Possiamo utilizzare l’eccesso di capitale o anche la nostra quota in Generali ”. D’altronde, “la nostra posizione di capitale e anche il valore della quota in Generali è oggi più importante, più considerevole rispetto al passato e abbiamo tutte le opzioni disponibili oggi ”.

Insomma, Nagel mette i puntini sulle “i”: “Ora il focus è sul nostro piano, abbiamo questa OPS, penso che una volta che i nostri azionisti avranno deciso se optare per una Mediobanca stand-alone o una combinazione con MPS possiamo vedere se c’è spazio per un eventuale consolidamento ”.

Generali, il vero target delle operazioni di risiko aperte a Piazza Affari?

Detto questo, Generali continua a essere grande protagonista delle operazioni di risiko che sono state lanciate a Piazza Affari e causa prima, secondo molti analisti, che avrebbe portato il governo Meloni, forte del sostegno dei player tra i più importanti della finanza italiana, ovvero di Francesco Gaetano Caltagirone e della famiglia Del Vecchio a decidere di trasformare MPS da preda cosiddetta ambìta - ma che in realtà non ha mai ricevuto vere e proprie offerte da altre banche italiane -, a predatrice.

Predatrice proprio di Mediobanca, primo socio di Generali: Generali che è la fortezza dei risparmi degli italiani, e che il governo Meloni vuole assolutamente assicurarsi che diventi inespugnabile, soprattutto dopo l’accordo che il Leone ha siglato con i francesi di Natixis, che ha scatenato il timore che quei risparmi tanto cari a Palazzo Chigi potessero finire nelle mani di Parigi, comunque diretti fuori dai confini dell’Italia.

La vera partita attorno a cui ruotano tutte le altre, rimarcano gli esperti, è proprio quella che vede nel mirino del governo Meloni non tanto Mediobanca, ma il colosso assicurativo guidato dal CEO francese Philippe Donnet. Ed è una partita che sarà giocata, il prossimo 24 aprile, anche da UniCredit, visto il blitz con cui la banca italiana guidata da Andrea Orcel ha annunciato all’inizio di febbraio di essere entrata nel capitale di Generali. Per ora, a calmare i nervi del governo italiano saranno comunque state le dichiarazioni che il Leone ha rilasciato riguardo alla possibile strategia che potrebbe decidere di adottare sui BTP.

MPS non demorde: più azioni a servizio dell’OPS su Mediobanca

Proprio perché in palio c’è molto più di Mediobanca, Monte dei Paschi di Siena non demorde e aumenta anche il numero delle azioni da emettere a servizio dell’OPS.

Stando a quanto emerge dalla relazione depositata in vista dell’assemblea dei soci del prossimo 17 aprile, MPS ha deciso infatti di aumentare le azioni da emettere a servizio dell’OPS su Mediobanca da 1.916.543.285 fino a 2.230.000.000. L’aumento, spiega il Monte di Stato, è avvenuto “in via prudenziale e secondo un approccio massimamente conservativo”.

Così si legge nella relazione di MPS:

“La proposta di delega prevede dunque che l’aumento di capitale al servizio dell’OPS possa essere deliberato dal cda entro il 31 dicembre 2025, anche in una o più volte e in via scindibile, per un ammontare pari a 5,917 euro per ogni azione di nuova emissione e, dunque, per l’ammontare massimo azionario (massime 2.230.000.000 azioni MPS) e per un ammontare di capitale sociale pari a massimi 13.194.910.000 euro, oltre eventuale sovrapprezzo”.

Non solo. Nella relazione illustrativa dell’OPS messa a disposizione degli azionisti nella serata di ieri, MPS è tornata a promuovere tutta l’importanza dell’offerta lanciata su Piazzetta Cuccia, rimarcando gli effetti positivi che l’operazione avrebbe sull’economia italiana.

L’OPS, si legge, è “una opportunità ideale di ulteriore sviluppo e crescita per entrambe le istituzioni” e si tradurrà nella creazione del terzo polo bancario in Italia, “in termini di totale attivi, impieghi alla clientela, raccolta diretta e total financial assets”, dando vita a “un player altamente diversificato, resiliente, con capabilities distintive e complementari in ciascuna area di business e significativo grado di innovatività e supporto alla crescita, con potenziale di competere con le principali realtà bancarie italiane ed europee, tramite la piena valorizzazione del capitale umano esistente ”.

L’entità che nascerà dall’aggregazione aumenterà “il sostegno alle famiglie e alle imprese, rafforzando il supporto complessivo alle prime, sia nelle esigenze di finanziamento che nella protezione e gestione del risparmio, e affiancando le seconde per catturare opportunità di crescita a livello domestico ed internazionale. I benefici ricadranno anche sui territori e sull’intera economia italiana ”.

La metamorfosi del Monte dei Paschi di Siena, identikit della nuova MPS

Occhio ad altre informazioni cruciali che sono emerse dalla relazione messa a disposizione degli azionisti di MPS dalla banca senese, in vista dell’assemblea imminente del prossimo 17 aprile 2025.

Nel rimarcare che il numero di azioni da emettere a servizio dell’OPS lanciata su Mediobanca è stato rivisto al rialzo, rispetto all’annuncio di fine gennaio, a 2.230.000.000 azioni ordinarie di Banca MPS che corrispondono a 23 azioni MPS per ogni 10 azioni di Mediobanca portate in adesione all’offerta, la banca senese ha reso noto che queste azioni rappresenteranno circa il 64% del capitale sociale di MPS calcolato sulla base del numero di azioni di BMPS emesse alla data della presente relazione.

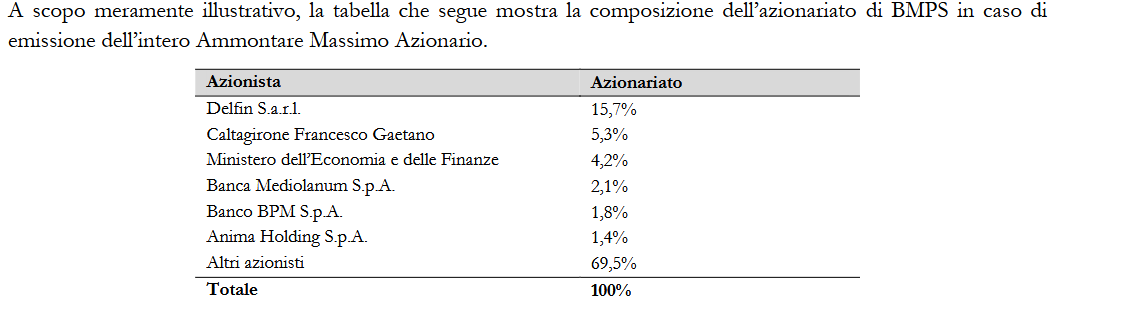

Il Monte dei Paschi di Siena ha così pubblicato a “scopo meramente illustrativo, la tabella che segue mostra la composizione dell’azionariato di BMPS in caso di emissione dell’intero ammontare massimo azionario”.

Dalla relazione è emersa la seguente composizione che il capitale di MPS presenterebbe a seguito delle eventuali nozze con Mediobanca: principali azionisti del Monte dei Paschi sarebbero Delfin e Caltagirone, che supererebbero il MEF, ovvero il Tesoro, tuttora maggiore socio di MPS. La partecipazione di Delfin sarebbe pari al 15,7%, Caltagirone avrebbe il 5,3%, al MEF rimarrebbe una quota pari al 4,2%.

Tra gli azionisti del Monte dei Paschi di Siena anche Mediolanum con il 2,1%, Banco BPM (1,8%) e Anima Holding (1,4%). Altri azionisti deterrebbero il 69,5% di MPS.

La nuova MPS con ammontare massimo di azioni emesse a servizio dell’OPS su Mediobanca e in caso di successo dell’offerta

Come cambierebbe la composizione del capitale di MPS in caso di emissione dell'intero massimo azionario a servizio dell'OPS su Mediobanca e in caso di successo dell'offerta. La partecipazione di Delfin sarebbe pari al 15,7%, Caltagirone avrebbe il 5,3%, al MEF rimarrebbe una quota pari al 4,2%. Altri principali azionisti del Monte dei Paschi di Siena sarebbero Mediolanum con il 2,1%, Banco BPM (1,8%) e Anima Holding (1,4%). Altri azionisti deterrebbero il 69,5% di MPS.

La nuova MPS con ammontare massimo di azioni emesse a servizio dell’OPS su Mediobanca e in caso di successo dell’offerta

Come cambierebbe la composizione del capitale di MPS in caso di emissione dell'intero massimo azionario a servizio dell'OPS su Mediobanca e in caso di successo dell'offerta. La partecipazione di Delfin sarebbe pari al 15,7%, Caltagirone avrebbe il 5,3%, al MEF rimarrebbe una quota pari al 4,2%. Altri principali azionisti del Monte dei Paschi di Siena sarebbero Mediolanum con il 2,1%, Banco BPM (1,8%) e Anima Holding (1,4%). Altri azionisti deterrebbero il 69,5% di MPS.

MPS ha altresì comunicato nella suddetta relazione l’esito della valutaziona che KPMG Corporate Finance, divisione di KPMG Advisory S.p.A, in qualità di esperto indipendente, ha effettuato sulle azioni di Mediobanca, preda di MPS.

Dalla relazione dell’esperto Indipendente, è emerso che, alla data del 14 marzo 2025, sulla base della situazione economico-patrimoniale al 31 dicembre 2024 e degli elementi e dei metodi riportati nella propria relazione, “il valore equo delle azioni di Mediobanca non sia inferiore a 16,406 euro per ciascuna azione di Mediobanca, cum dividend, ovvero a 15,852 euro per ciascuna azione di Mediobanca, ex dividend ”.

© RIPRODUZIONE RISERVATA

Argomenti