Rating sui debiti sovrani. La classifica mostra chi è sul podio e chi invece in fondo alle classifiche stilate dalle tre agenzie Moody’s, Fitch e S&P Global.

Rating sui debiti sovrani: chi è sul podio e chi invece sul fondo della classifica stilata dalle varie agenzie di valutazione, in primis dalle tre “sorelle”, così come vengono definite, Fitch, S&P Global e Moody’s?

Sono di fatto queste tre istituzioni, insieme alle altre due agenzie DBRS e Scope Ratings, a decretare con i loro giudizi la sostenibilità o meno dei debiti sovrani in tutto il mondo e, di conseguenza, l’affidabilità di un titolo di stato di un determinato Paese: praticamente, detto in termini pratici, la capacità di chi acquista un bond di veder tornare indietro i soldi investiti, dunque di essere rimborsato.

Di fatto, ci sono i titoli di stato che rientrano nella categoria “investment grade” e quelli che invece fanno parte del girone “junk (spazzatura)”: i primi sono obbligazioni emesse da Stati che vantano un grado sufficiente di solvibilità, mentre i secondi sono bond sovrani considerati speculativi, ovvero rischiosi.

In generale i giudizi, ovvero i rating, vengono espressi attraverso alcune sigle, note anche come livelli o gradini, a seconda del merito creditizio riconosciuto al debito sovrano analizzato: per S&P Global, per esempio, un bond viene considerato “investment grade”, se il rating è pari o superiore a “BBB-” o a “Baa3”.

I bond junk, o anche “non-investment grade”, sono invece quei titoli che hanno un giudizio “Ba1/BB+” e più basso.

I rating più alti vengono considerati invece quelli a tripla A, dunque “AAA o Aaa”.

I peggiori sono espressi con la sigla “CCC”, “CC” o “C”.

Ma c’è anche di peggio: è il caso dei cosiddetti bond sovrani classificati con le sigle “D/SD” (ovvero titoli andati in default o in bancarotta).

Diverse volte, nel mondo, i rating annunciati dalle rispettive agenzie hanno scioccato i mercati, scatenando anche l’ira dei governi dei Paesi colpiti: una notizia bomba arrivò sicuramente agli inizi di agosto 2011, quando gli Stati Uniti persero la Tripla AAA di S&P Global, ai tempi dell’amministrazione di Barack Obama.

Il bis di quello shock si ripresentò l’anno scorso, il 1° agosto 2023, quando anche Fitch strappò agli Usa la valutazione Tripla A, facendola scendere ad “AA+”.

Protagonista, in questi ultimi anni, è stata anche l’Italia, che ha visto i suoi BTP e il suo debito pubblico bocciati in diverse occasioni, soprattutto ai tempi della drammatica crisi dei debiti sovrani, che mise a repentaglio la stessa sopravvivenza dell’euro.

Un recente caso Italia esplose nel 2023, quando i titoli di stato italiani rischiarono di perdere perfino lo status di “investment grade” di Moody’s, e di entrare a far parte del club dei junk. Pericolo poi scongiurato, con Moody’s che migliorò, anzi, l’outlook. Proprio l’Italia si è confermata grande protagonista, con i verdetti arrivati alla fine della giornata di contrattazioni di venerdì scorso, 18 ottobre, dalle agenzie di rating Fitch e S&P Global.

leggi anche

Rating debito Italia, S&P conferma anche l’outlook, Fitch passa a positivo. Faro puntato sulla crescita

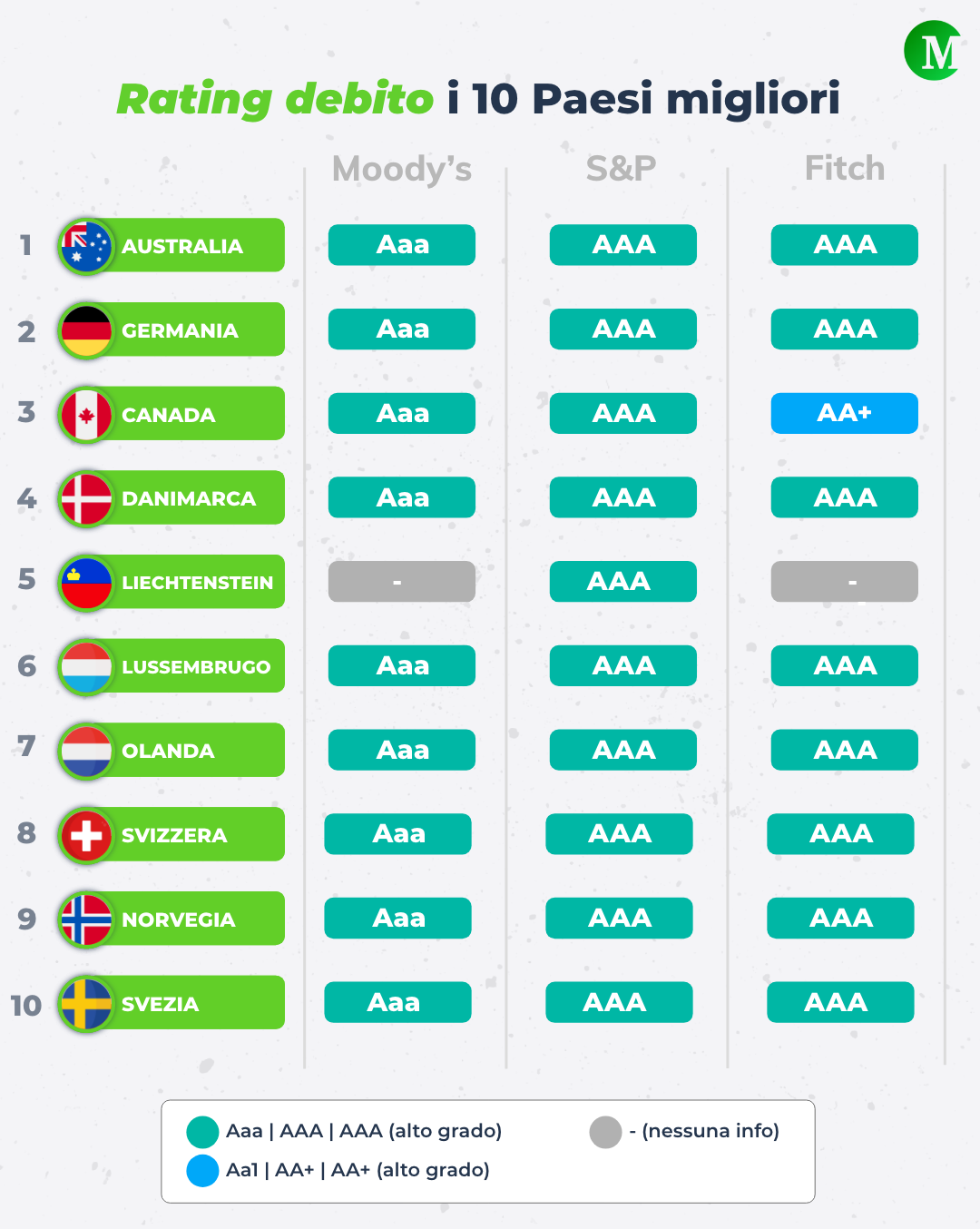

I 20 Paesi che godono dei rating migliori, dall’Australia ai Paesi del Nord Europa

Nella classifica dei Paesi che vantano i rating migliori, svettano l’Australia, il Canada, Singapore, la Svizzera e i Paesi dell’Europa del Nord, come Olanda, Svezia, Norvegia.

Si tratta dei cosiddetti Paesi “virtuosi”, ovvero di quelli che vantano la cosiddetta Tripla A (o anche AAA), grazie alla loro capacità di tenere sotto controllo i rispettivi conti pubblici.

| Paese | Rating Moody’s | Rating S&P | Rating Fitch |

|---|---|---|---|

| Australia | Aaa | AAA | AAA |

| Germania | Aaa | AAA | AAA |

| Canada | Aaa | AAA | AA+ |

| Danimarca | Aaa | AAA | AAA |

| Liechtenstein | - | AAA | - |

| Lussemburgo | Aaa | AAA | AAA |

| Olanda | Aaa | AAA | AAA |

| Svizzera | Aaa | AAA | AAA |

| Norvegia | Aaa | AAA | AAA |

| Svezia | Aaa | AAA | AAA |

| Singapore | Aaa | AA+ | AA+ |

| Stati Uniti | Aaa | AA+ | AA+ |

| Austria | Aa1 | AA+ | AA+ |

| Finlandia | Aa1 | AA+ | AA+ |

| Nuova Zelanda | Aaa | AA+ | AA+ |

| Francia | Aa2 | AA- | AA- |

| Taiwan | Aa3 | AA | AA+ |

| Emirati Arabi Uniti | Aa2 | AA | AA- |

| Hong Kong | Aa3 | AA+ | AA- |

| Qatar | Aa2 | AA | AA- |

Tra i parametri fondamentali utilizzati per valutare la solidità dei conti pubblici di una economica c’è il rapporto debito-PIL, così come anche il rapporto deficit-PIL.

Il debito-PIL mette a confronto il debito pubblico di un Paese con il prodotto interno lordo del medesimo, ovvero con il valore di tutti i beni e i servizi prodotti: si tratta di un parametro che viene di norma utilizzato per conoscere la stabilità e le condizioni di salute dell’economia di una nazione, e per conoscere anche la capacità della stessa di rimborsare i suoi debiti.

L’Italia è tra i Paesi al mondo alle prese con i rapporti debito-PIL più alti: la posizione top spetta tuttavia al Giappone, sulla cui economia grava un debito pari al 263% circa del PIL.

Così come si legge nel rapporto con cui S&P Global, venerdì scorso, ha confermato il rating sull’Italia a BBB, confermando anche l’outlook (a stabile), la sfida più grande per l’Italia resta il debito pubblico elevato: “Al 135% del Pil nel 2024 è tra i più “alti”, ha ricordato l’agenzia, sottolineando che nel 2027 il rapporto si avvicinerà anche al 138% nel 2027.

La zavorra del debito pubblico italiano impedisce all’Italia di entrare a far parte della Top 20 dei Paesi al mondo con i rating migliori.

Presente invece per ora ancora la Francia, che tuttavia ha appena incassato una bocciatura sull’outlook da parte di Fitch, e che preoccupa in questo periodo la comunità internazionale degli investitori in misura più significativa rispetto a quanto faccia l’Italia, a causa della traiettoria crescente sia del debito-PIL che del deficit-PIL.

Attenzione però anche alla Germania, che continua a beneficiare del giudizio più alto possibile sul suo debito pubblico, ovvero della tripla AAA, che tuttavia non è certo una garanzia per il futuro della sua economia.

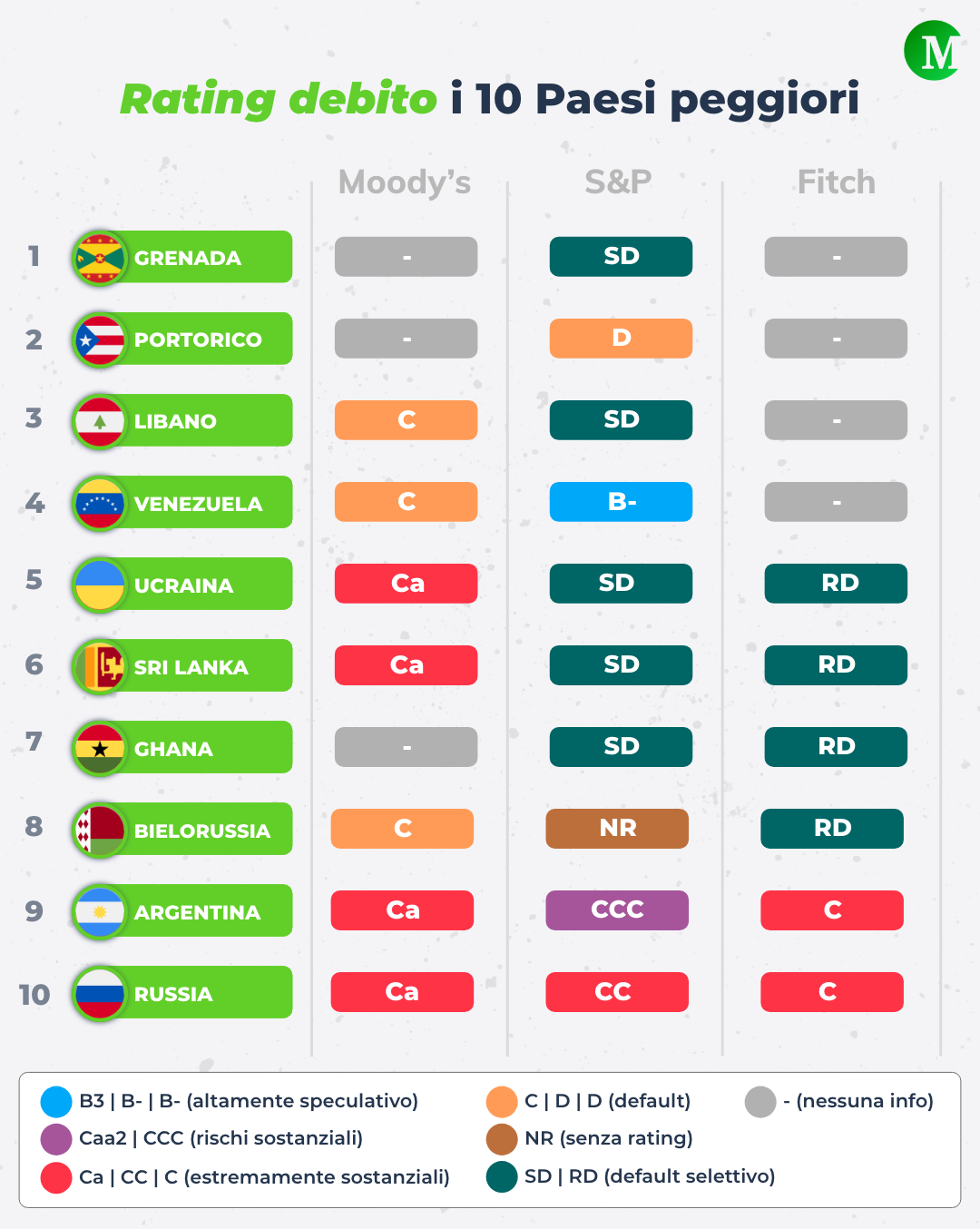

I 20 Paesi al mondo con i rating peggiori

Come in ogni classifica che si rispetti, anche in quella mondiale dei rating sui debiti sovrani ci sono i cosiddetti peggiori, classificati di norma con le lettere “B” o anche, nei peggiori dei casi, “C”, fino ad arrivare agli scalini più bassi marchiati dalle lettere “D” o “SD”.

Un bond sovrano viene considerato “altamente speculativo” quando ha un giudizio, nel caso di Moody’s, pari a “B1”, “B2” a “B3” e, nel caso di S&P Global Ratings e di Fitch, una valutazione compresa tra “B+”, “B” e “B-”.

C’è poi la categoria dei rating che esprimono la presenza di “rischi sostanziali”: nel caso di Moody’s, i giudizi sono “Caa1”, “Caa2”, “Caa3”, mentre per S&P Global e di Fitch i rating sono “CCC+”, “CCC”, “CCC-”.

Andando più in basso i titoli di stato considerati “estremamente speculativi” sono, per Moody’s, quelli con rating “Ca” e per S&P Global e Fitch quelli con giudizi “CC” . Anche “C” , per Fitch, è altamente speculativo.

Quando si va a esaminare i 20 Paesi con i rating peggiori, bisogna considerare però anche il significato di altre sigle, che esulano da quelle tradizionali, rappresentate dalle prime tre lettere dell’alfabeto.

Un rating “SD”, per esempio, viene assegnato da S&P Global Ratings a una nazione che ha fatto default su una emissione specifica di titoli di stato o su una categoria degli stessi. In questi casi, rimane tuttavia la fiducia nella capacità dell’economia di rimborsare altri bond che ha emesso. “SD” sta così per “Selective Default”, ovvero per Default selettivo.

L’equivalente di Fitch è “RD (Restrictive Default” che, così come nel caso dell’ “SD” di S&P, fa riferimento a una situazione in cui un bond sovrano è in “default con la prospettiva di una ripresa”.

“D” sta invece per default nel caso di Fitch e di S&P, mentre “C” è default per Moody’s.

“Not Rated” (ovvero senza rating) è “NR” per S&P Global e “WR” per Moody’s e indica quei casi in cui l’agenzia non aggiorna il rating del paese o lo ritira (Withdraw rating). E’ il caso, per esempio, del Libano: se, lo scorso 6 giugno, Moody’s ha aggiornato la valutazione sul debito pubblico del Paese, confermando il rating “C” - valutazione che riflette il rischio che gli obbligazionisti dei bond sovrani libanesi soffrano perdite superiori al 65% - la collega (o sorella) Fitch ha annunciato alla fine di luglio la decisione di ritirarne i rating (la casella risulta vuota), spiegando di non disporre più di informazioni sufficienti per formulare la propria valutazione.

Di conseguenza, per ora Fitch non si esprimerà più sul merito creditizio del Libano. In generale la casella vuota indica, dunque, che non è disponibile l’aggiornamento del rating.

| Paese | Rating Moody’s | Rating S&P | Rating Fitch |

|---|---|---|---|

| Grenada | - | SD | - |

| Portorico | - | D | - |

| Libano | C | SD | - |

| Venezuela | C | B- | - |

| Ucraina | Ca | SD | RD |

| Sri Lanka | Ca | SD | RD |

| Ghana | - | SD | RD |

| Bielorussia | C | NR | RD |

| Argentina | Ca | CCC | C |

| Russia | Ca | CC | C |

| Suriname | Caa3 | CCC+ | RD |

| Tunisia | Caa2 | NR | CCC+ |

| Laos | - | - | CCC- |

| Etiopia | - | - | CCC- |

| Pakistan | Caa2 | CCC+ | CCC- |

| Belize | Caa1 | B-/B | - |

| Congo | Caa2 | B- | CCC+ |

| Mozambico | Caa2 | CCC+ | CCC+ |

| El Salvador | Caa1 | B- | CCC+ |

| Ecuador | Caa3 | B- | CCC+ |

© RIPRODUZIONE RISERVATA