Col tasso fisso a 30 anni salito al 6%, le vendite al palo e la domanda a zero, Bank of America brucia tutti e ripropone la ricetta liberal che portò alla crisi subprime: zero-down per neri e latini

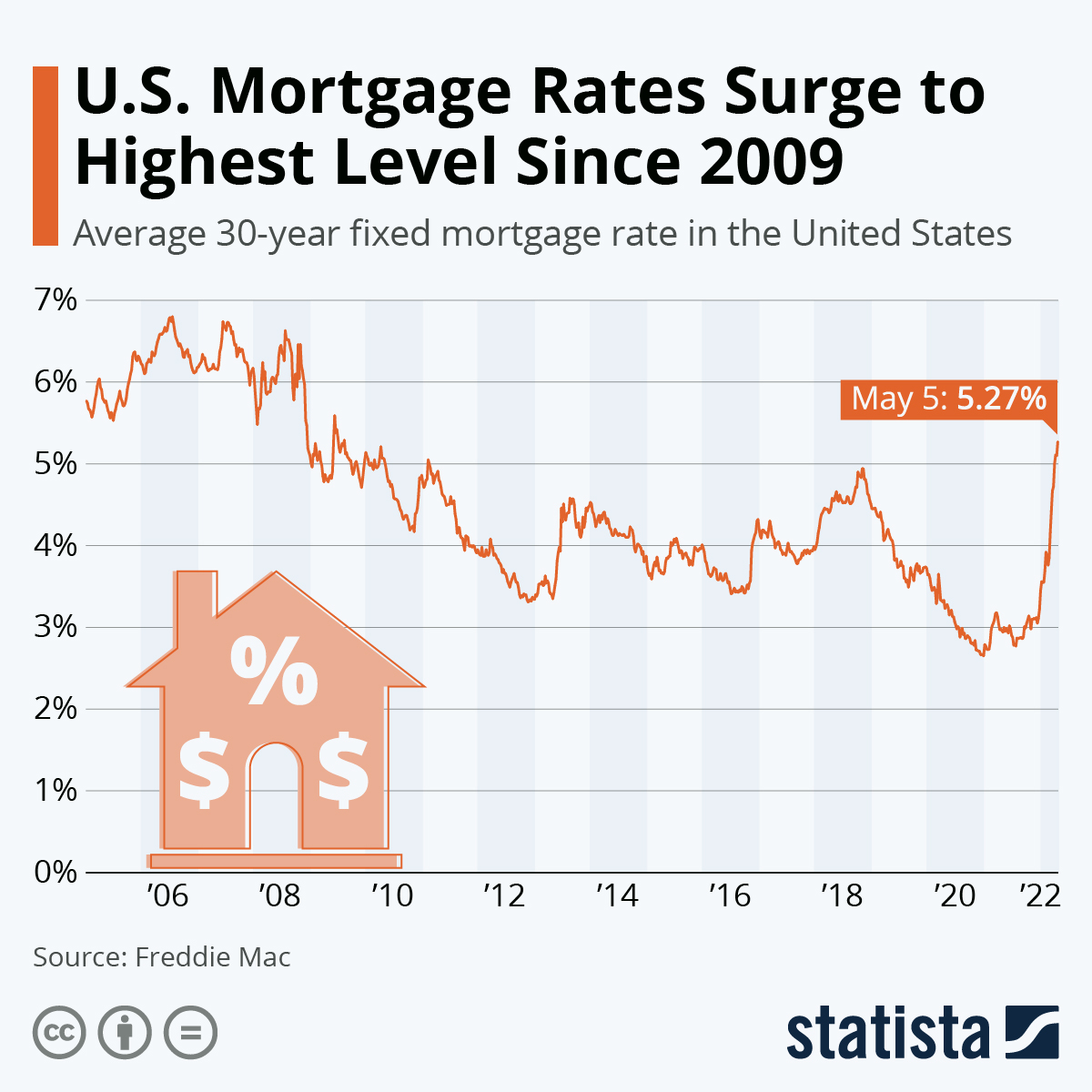

Il 2 settembre il tasso fisso per i mutui a 30 anni negli Usa, il benchmark del mercato immobiliare, ha superato il 6%. Per mettere debitamente in prospettiva questa dinamica, più che le parole servono i grafici. A partire da questo,

Andamento del tasso fisso per mutui a 30 anni negli Usa

Fonte: Statista

Andamento del tasso fisso per mutui a 30 anni negli Usa

Fonte: Statista

il quale mostra come lo scorso 5 maggio Statista sentì il bisogno di dedicare il suo grafico del giorno proprio al raggiungimento da parte di quel proxy di salute del real estate di un livello precedentemente toccato solo nel 2009. Allarme subprime, insomma. E si stava ragionando sulle implicazioni di un 5,27%. Ora siamo al 6%.

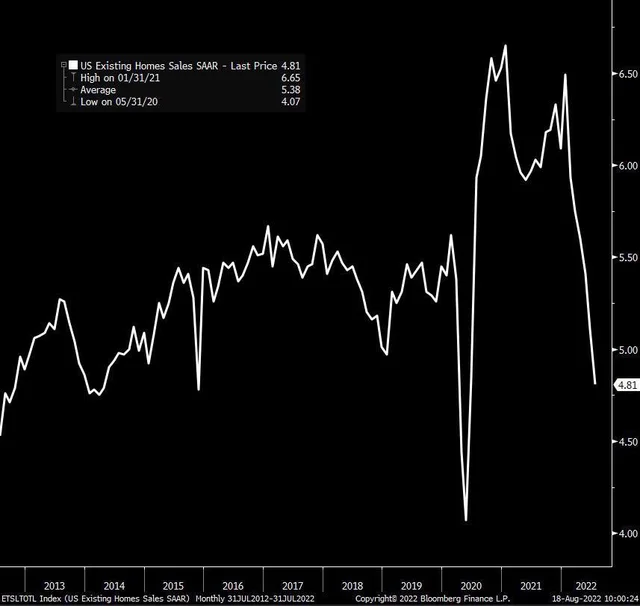

Ma non basta. Perché queste altre due immagini

Andamento dell’indice relativo alla vendite di nuove case negli Usa

Fonte: Bloomberg

Andamento dell’indice relativo alla vendite di nuove case negli Usa

Fonte: Bloomberg

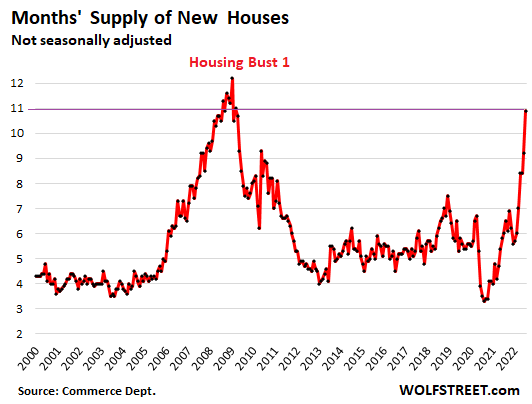

Andamento della disponibilità mensile di nuove case negli Usa

Fonte: Wolf Street

Andamento della disponibilità mensile di nuove case negli Usa

Fonte: Wolf Street

contestualizzano meglio il quadro prospettico di un mercato che sta per testare un vero e proprio punto di non ritorno potenziale: ovvero, una Fed in versione sempre più falco che il 20-21 settembre prossimi potrebbe decidere per un altro rialzo dei tassi. Probabilmente minimo, visto il mettere le mani avanti su eventuali effetti collaterali già contenuto nelle ultime minute ma sufficiente a far danni, partendo da un tasso a 30 a quel livello. Ed ecco che i grafici ci dicono come a fronte di vendite a precipizio, l’offerta di case sul mercato sia da record. E quasi al livello raggiunto durante la precedente bolla immobiliare, proprio quella famigerata dei subprime.

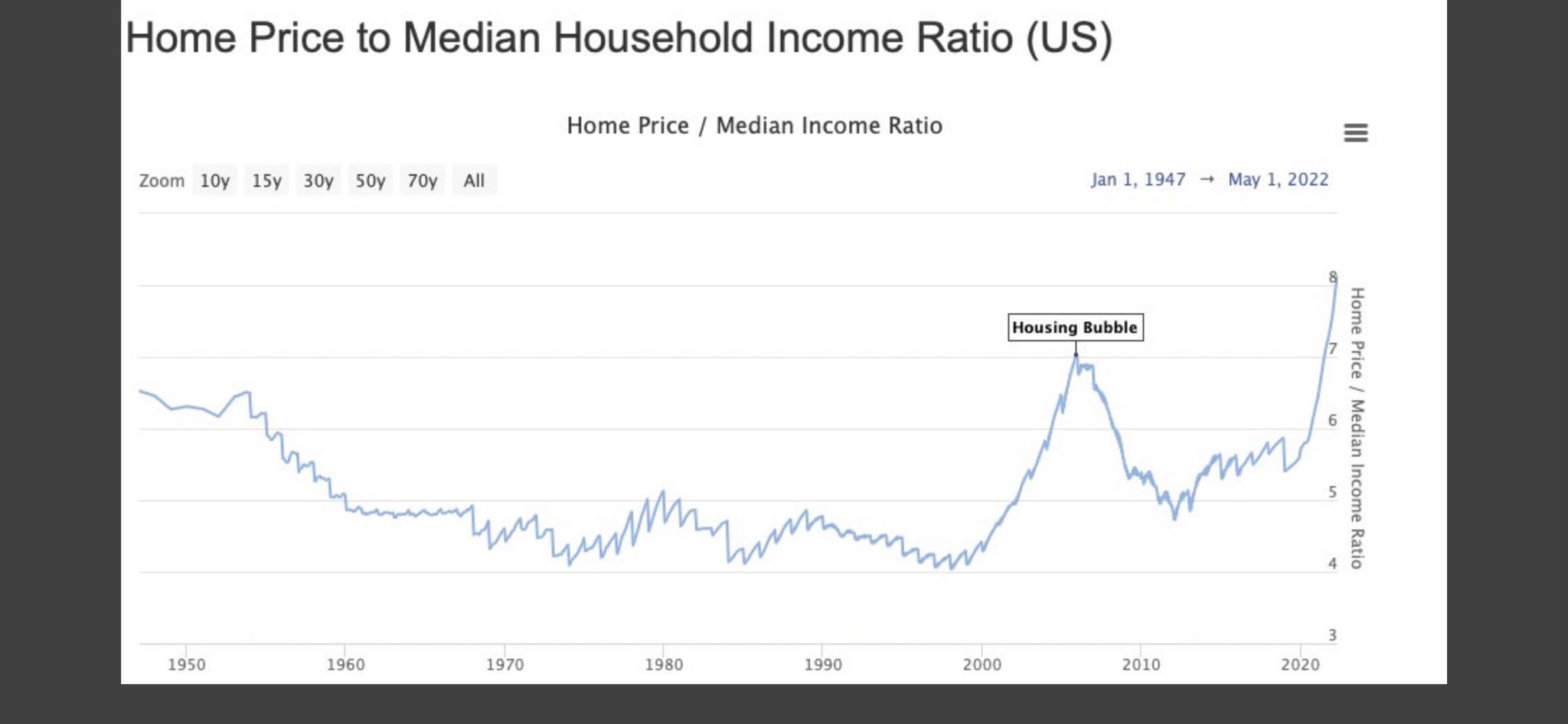

Ma ancora non basta. Questi due grafici finali

Andamento della ratio fra reddito medio e prezzi degli immobili negli Usa

Fonte: Wolf Street

Andamento della ratio fra reddito medio e prezzi degli immobili negli Usa

Fonte: Wolf Street

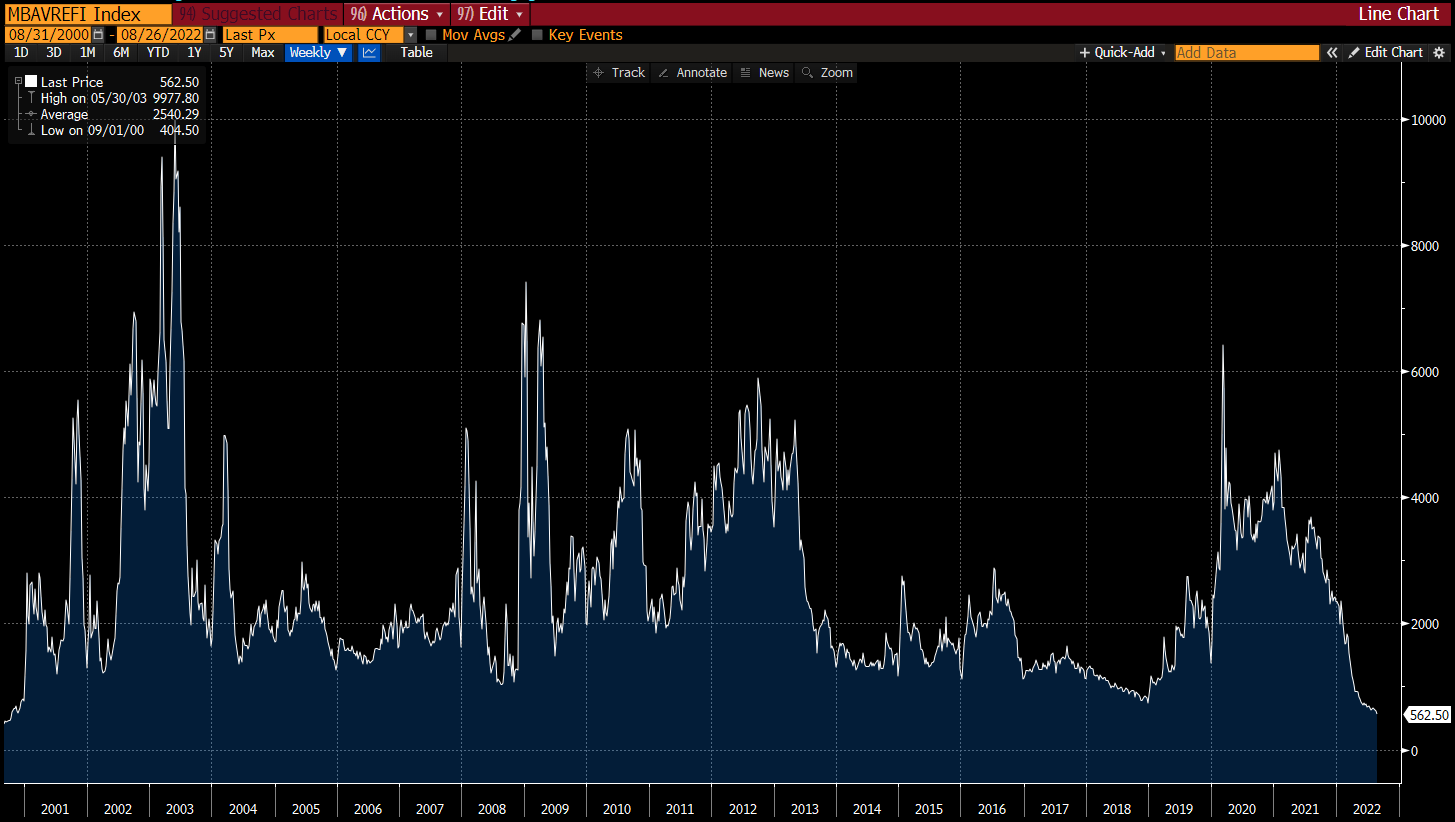

Andamento dell’indice di rifinanziamento di mutui immobiliari Usa

Fonte: Bloomberg

Andamento dell’indice di rifinanziamento di mutui immobiliari Usa

Fonte: Bloomberg

gettano infatti benzina sul fuoco. Con il rapporto fra prezzi degli immobili e reddito medio ben al di sopra del picco della crisi finanziaria, la cosiddetta affordability. ecco che anche i tassi di rifinanziamento dei mutui negli Usa sembrano voler telegrafare un messaggio in codice decisamente poco rassicurante. Che fare, quindi? Prepararsi a far pagare ad altri il conto dell’ennesima bolla immobiliare. O, quantomeno, a limitare i danni di un’esposizione difficile da gestire a questa velocità di aumento dei tassi. E massimizzarne i profitti potenziali. In attesa poi del grande shopping a prezzo di saldo dei pignoramenti da ipoteca e morosità di massa.

E come strategia impone, in gare di velocità come queste conta partire per primi. Detto fatto, Bank of America ha rotto non solo gli indugi ma anche un tabù ipocrita che sembrava divenuto il baluardo della società americana post-Trump. In un mondo talmente fluido sotto ogni punto di vista da ritenere lesivo delle diversità qualsiasi riferimento specifico a differenze, ecco che il gigante del credito decide scientemente di dar vita a una discriminazione della popolazione bianca e wasp. E lanciare una campagna a favore di neri e latini.

Articolo dedicato alla campagna di mutui zero down payment di Bank of America

Fonte: CNBC

Articolo dedicato alla campagna di mutui zero down payment di Bank of America

Fonte: CNBC

I quali - se residente nelle aree di Los Angeles, Charlotte, Dallas, Detroit e Miami e se acquirenti di immobili per la prima volta - potranno godere del cosiddetto zero down payment, ovvero un mutuo finanziato al 100% del valore dell’immobile e senza costi di chiusura.

Perché la questione conta, al di là del silenzio tombale di chi - se non ci fosse stato di mezzo l’ennesimo mezzuccio per uscire indenni dal grande casinò del real estate - avrebbe gridato alla discriminazione, scomodando il Consiglio di sicurezza dell’Onu? Perché quanto deciso rimanda l’eco sinistro della mossa politica con cui l’amministrazione Clinton creò i prodromi della crisi subprime. Ovvero, in nome di un’applicazione parossistica e ideologica del principio di affordable-housing per facilitare l’accesso alla proprietà delle minoranze etniche, le banche vennero obbligate a offrire percentuali di mutui agevolati sempre crescenti a fasce di cittadinanza con rating di affidabilità creditizia bassissimi.

La quota passò dal 40% del 1996 al 42% del 1997 fino al 50% ordinato come baseline dal Department of Housing and Urban Development nel 2000. E le banche, onde evitare di incorrere nella perdita di filiali e punti di prelievo bancomat come conseguenza della non osservanza dei criteri prevista da quella lettura forzata del Community Reinvestment Act del 1977, cosa fecero? Cominciarono a cartolarizzare quei mutui a rischio con il badile. E per renderli appetibili al mercato e inodore ai fiutatori di rischio da rendimento eccessivo non fecero altro che mischiare tranche a rischio con altre di rating superiore. Come la frutta di certi ortolani scorretti: bellissima e fresca quella sopra al cesto e visibile a tutti, marcia quella sotto. E di cui ci si accorge solo una volta arrivati a casa. Bentornati nel 2007, insomma. E con tanti saluti al politicamente corretto. Perché quando suona l’allarme, black mortagages matter.

© RIPRODUZIONE RISERVATA