I colossi bancari JPMorgan Chase, Citigroup e Wells Fargo hanno aperto la stagione delle trimestrali Usa relative al periodo aprile/giugno. Gli utili corrono, ma aumentano i rischi di frenata.

Trimestrali positive per le banche USA, ma JPMorgan e Wells Fargo lanciano un allarme. Citigoup batte le attese grazie alla crescita delle commissioni. Tuttavia, nonostante gli utili superiori alle aspettative emergono segnali di preoccupazione per il futuro.

Vediamo in dettaglio le performance di ciascuna banca, evidenziando i risultati ottenuti e i possibili rischi all’orizzonte: il solido andamento dell’investment banking ha contribuito a far superare le previsioni degli analisti, ma sono emersi anche fattori di rischio che potrebbero influenzare la stabilità finanziaria nei prossimi trimestri.

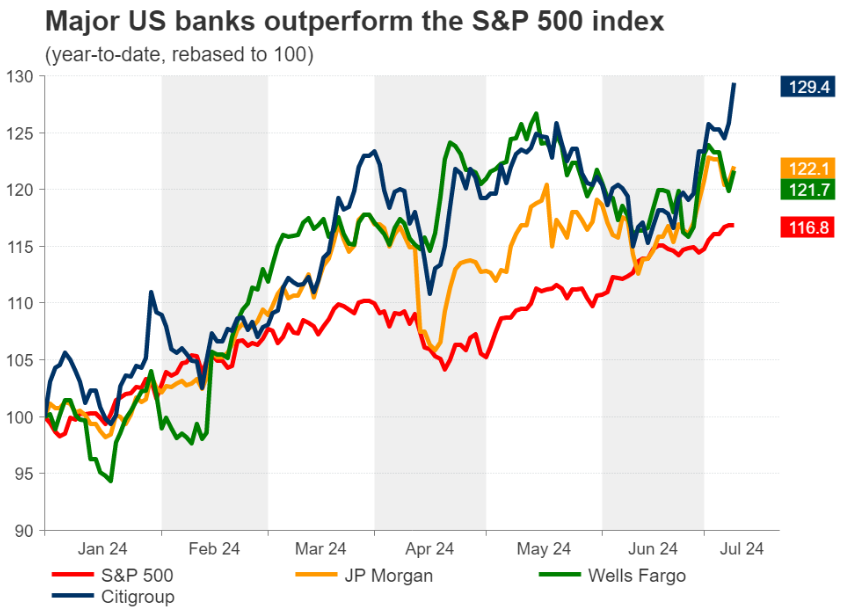

Performance banche Usa vs S&P500

Fonte xm, LSEG Datastream

Performance banche Usa vs S&P500

Fonte xm, LSEG Datastream

JPMorgan

Nel secondo trimestre del 2023, JPMorgan Chase ha registrato un notevole incremento dei profitti, superando le stime degli analisti grazie soprattutto alla robusta performance dell’investment banking e a un guadagno contabile di 8 miliardi di dollari legato a un accordo di scambio di azioni con Visa. L’utile netto della banca ha raggiunto i 18,15 miliardi di dollari, pari a 6,12 dollari per azione, in crescita del 25% rispetto allo stesso periodo dell’anno precedente. L’utile adjusted si è attestato a 4,40 dollari per azione, mentre i ricavi sono saliti a 50,2 miliardi di dollari, con un incremento del 22% rispetto all’anno precedente.

Nonostante questi risultati positivi, JPMorgan ha segnalato una riduzione dei depositi medi dell’1% su base annua e ha evidenziato un costo del credito pari a 3,1 miliardi di dollari, inclusi oneri straordinari per 2,2 miliardi. La banca ha anche completato l’acquisizione di First Republic a maggio 2023, un’operazione che ha contribuito alla crescita del 6% dei prestiti medi. Le masse in gestione sono aumentate del 15%, raggiungendo i 3.700 miliardi di dollari.

L’amministratore delegato di JPMorgan, Jamie Dimon, ha espresso cautela riguardo alle prospettive economiche future, affermando che, sebbene le valutazioni di mercato e gli spread di credito riflettano un outlook economico positivo, è necessario rimanere vigili sui potenziali rischi di battuta d’arresto.

Citigroup

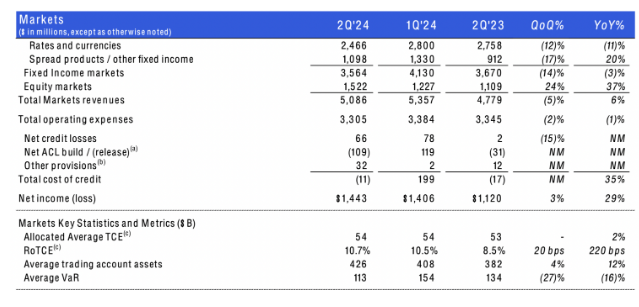

Citigroup ha superato le aspettative di Wall Street per gli utili del secondo trimestre, con un aumento del 60% nei ricavi dell’investment banking e una crescita nella divisione servizi. L’utile per azione della banca è stato di 1,52 dollari, rispetto alle previsioni di 1,39 dollari. Jane Fraser, CEO di Citi, ha sottolineato che i risultati riflettono i progressi nella strategia di ristrutturazione e i vantaggi del modello di business diversificato della banca.

Risultati Citigroup Q2

Fonte Citigroup

Risultati Citigroup Q2

Fonte Citigroup

Nel secondo trimestre, Citigroup ha registrato ricavi pari a 20,1 miliardi di dollari, in aumento del 4% rispetto all’anno precedente, grazie anche a un guadagno di 400 milioni di dollari derivante dalla conversione e vendita parziale delle azioni Visa a maggio. Le commissioni di investment banking sono cresciute del 60%, raggiungendo 853 milioni di dollari, e i ricavi della divisione bancaria sono aumentati del 38%, arrivando a 1,6 miliardi di dollari.

Tuttavia, Citigroup deve affrontare sfide significative. Le autorità di regolamentazione statunitensi hanno recentemente multato la banca per 136 milioni di dollari a causa di progressi insufficienti nella risoluzione dei problemi di gestione dei dati identificati nel 2020. Fraser sta attuando una revisione radicale per migliorare le performance, ridurre i costi e semplificare le attività. Come parte di questo processo, Citigroup prevede di ridurre la forza lavoro di 20.000 unità nei prossimi due anni.

Wells Fargo

Wells Fargo ha chiuso il secondo trimestre del 2023 con un utile netto di 4,91 miliardi di dollari, pari a 1,33 dollari per azione, in linea con il risultato dell’anno precedente. I ricavi totali sono aumentati a 20,68 miliardi di dollari rispetto ai 20,55 miliardi dello stesso periodo del 2022. Gli accantonamenti per perdite su crediti sono scesi a 1,23 miliardi di dollari dai precedenti 1,71 miliardi.

Il CEO di Wells Fargo, Charlie Scharf, ha dichiarato che gli sforzi per trasformare la banca si riflettono nella performance del secondo trimestre, con un aumento dell’utile diluito per azione ordinaria rispetto sia al primo trimestre che all’anno precedente.

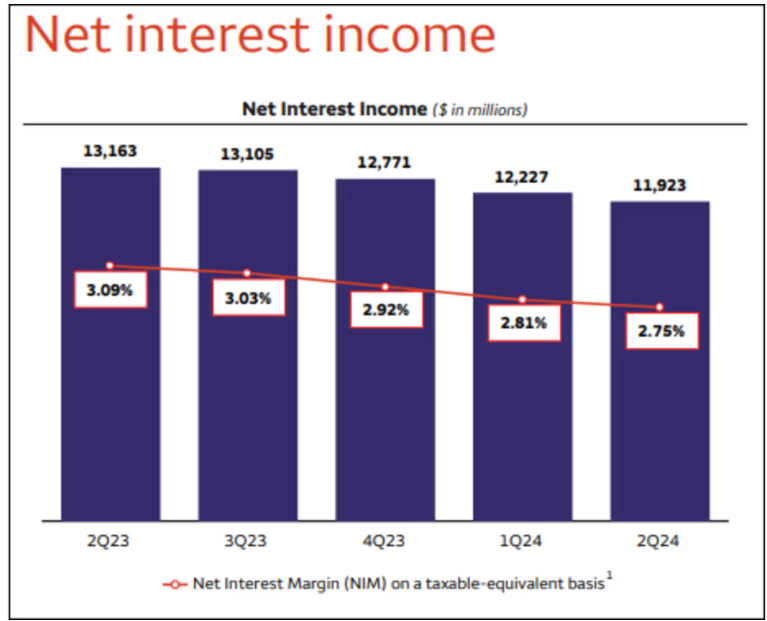

Uno dei punti deboli del secondo trimestre di Wells Fargo è stato il margine di interesse, diminuito del 9% su base annua, attestandosi a 11,9 miliardi di dollari, a causa dell’impatto dei tassi di interesse più elevati sui costi di finanziamento e della migrazione dei clienti verso prodotti di deposito a rendimento più elevato.

Wells Fargo, margine di interesse

Fonte Wells Fargo

Wells Fargo, margine di interesse

Fonte Wells Fargo

Nel secondo trimestre, Wells Fargo ha registrato un aumento dei prestiti in sofferenza di 410 milioni di dollari, pari al 5%, principalmente a causa di maggiori prestiti nel settore immobiliare commerciale. Questo trend ha sollevato preoccupazioni riguardo alla qualità del portafoglio prestiti della banca, soprattutto in un contesto di crescenti incertezze economiche.

In conclusione, sebbene le principali banche statunitensi abbiano riportato risultati positivi nel secondo trimestre del 2023, emergono segnali di potenziali rischi che potrebbero influenzare negativamente la loro stabilità finanziaria nei prossimi mesi. Gli investitori dovrebbero monitorare attentamente questi sviluppi per valutare l’impatto sulle loro strategie di investimento.

© RIPRODUZIONE RISERVATA