Dopo il caso Gamestop, con tanto di audizione negli USA, qual è il vero danno arrecato al mercato? Cosa nasconde la vicenda (e il ruolo della Fed).

Non mancava proprio nessuno giovedì scorso al Comitato per i servizi finanziari della Camera dei Rappresentanti.

C’erano i CeO di Robinhood e Citadel, Vlad Tenev e Kenneth C. Griffin, quelli di Melvin Capital e di Reddit, Gabriel Plotkin e Steve Huffman e soprattutto lui, Roaring Kitty, al secolo Keith Gill, portabandiera dei daily traders che hanno lanciato l’assalto agli hedge funds scommettendo pesante su GameStop.

E oggi, in odore di incriminazione per frode e turbativa del mercato. Insomma, il fior fiore delle controparti in causa nella settimana folle di fine gennaio, quella in cui il termine short squeeze è divenuto di uso comune quanto Nutella. Salvo, ovviamente, venire archiviato non appena la presunta rivoluzione del trader comune contro il sistema si è rivelata per quella che era: una farsa. Conclusasi con qualche ferito fra i ribassisti ma nessun morto. Anzi, nel caso di Robinhood, con oltre 3 miliardi di dollari di capitale fresco in più.

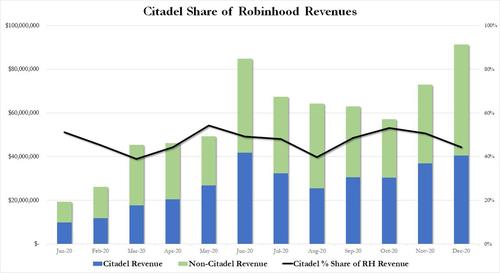

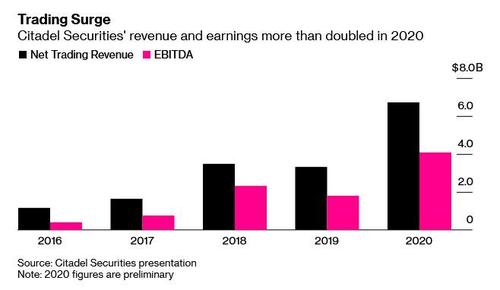

Ovviamente, trattandosi di un’audizione conoscitiva, il materiale emerso dalla seduta pare destinato all’archivio dei conflitti di interesse insoluti. Perché se è davvero difficile per Citadel e Robinhood negare i loro rapporti di collaborazione alla luce di questi due grafici,

Reuters

Bloomberg

basati sull’acquisto da parte del primo dei flussi di trading del secondo per operare front-load tramite algoritmi, questo altro grafico

Bloomberg/Zerohedge

mostra altresì plasticamente come sia praticamente impossibile che qualcuno - anche in questo caso - possa davvero farsi male.

Un rimprovero, qualche domanda che crea imbarazzo, magari una multa simbolica e tutto finirà in gloria. Nulla che stupisca. O indigni più di tanto, conoscendo Wall Street. C’è però dell’altro che dovrebbe far riflettere, ragionando seriamente sul caso GameStop.

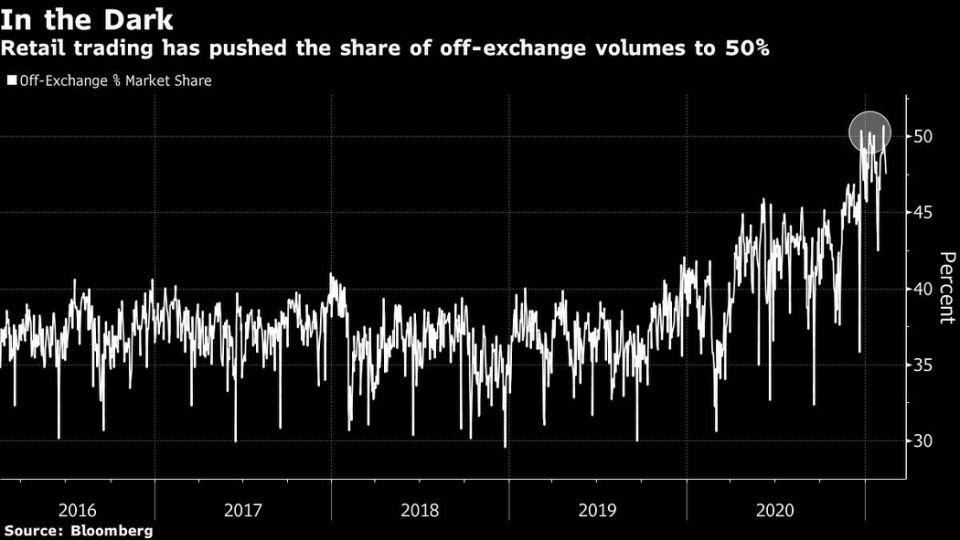

Un qualcosa che rischia di avere conseguenze decisamente serie e di lungo periodo, se i cosiddetti regolatori non sentiranno la necessità di indirizzare il faro dei propri approfondimenti in quella direzione. E la metafora della luce non è casuale, perché l’esplosione del trading on-line seguita all’imposizione del lockdown la scorsa primavera ha generato il fenomeno descritto in questo grafico:

Bloomberg

stando a uno studio di Bank of America, negli ultimi giorni il volume di trading operato su circuiti non regolamentati - over the counter - è salito al di sopra del 50% del totale per la prima volta in assoluto. E questo, di fatto, spiega anche l’atteggiamento di totale disinteresse del mercato nel suo insieme durante la settimana degli short squeezes: quei flussi, operando al buio, tagliano di fatto fuori una parte sostanziale dei partecipanti, quindi non aggiungono necessariamente liquidità al sistema in generale.

Ed ecco anche spiegato i risultati straordinari di Citadel per il 2020: operando da internalizer, il fondo ha di fatto creato un mercato parallelo insieme a Robinhood che paradossalmente prescinde lo Standard&Poor’s 500 o il Nasdaq e viaggia su un binario parallelo ma scollegato. Il problema, però, sta alla radice del problema insito da sempre nelle dark pools ma che ora assume contorni più rilevanti, visto che l’operatività off-exchange ha travalicato il range storico del 30-40% e tracima su percentuali che divengono maggioranza.

Si domanda retoricamente Justin Schack, partner alla Rosenblatt Securities di New York: Se stai cercando di vendere casa tua, cercherai di farla vedere a più compratori potenziali possibili e non soltanto a uno o due. Non fa una piega.

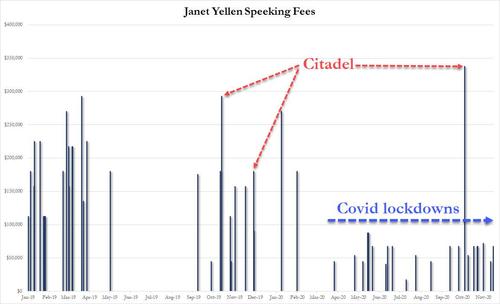

Il problema, però, sta alla base, appunto. E ce lo mostra plasticamente questo grafico:

Bloomberg/Zerohedge

se il mercato in chiaro, quello regolamentato e che fa prezzo, si muove ormai sistematicamente e strutturalmente in base alla logica distorsiva della liquidità a pioggia delle Banche centrali, di fatto ponendo in posizione dominante i soggetti maggiori, perché io non dovrei operare allo stesso modo over-the-counter? Ovviamente, perché c’è forte puzza di turbativa del mercato, se il front-running viene provato dalle autorità.

Il discrimine reale, politico e ideologico, di fatto, è però uno solo: Citadel viene grigliata da politici e opinione pubblica perché paga - con regolare contratto - Robinhood per ottenere i flussi di trading, sui cui poi opera succhiando la ruota come i ciclisti in fuga ai traders on-line, mentre gli altri beneficiano dell’operatività della Fed (o della Bce o della Bank of Japan) senza pagare commissioni o percentuali. Al netto, ovviamente, dello status di Primary dealer del debito. Do ut des, insomma. In entrambi i casi. Ma non basta.

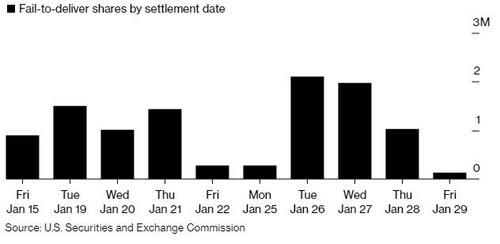

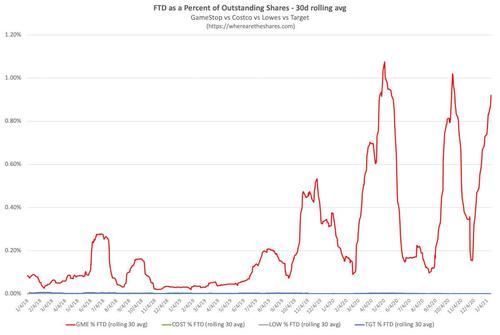

Perché ancora più seria a livello di conseguenze strutturali appare le dinamica rappresentata in questi altri due grafici,

Bloomberg

Wherearetheshares.com

i quali mostrano come nei giorni caldi della vicenda GameStop, letteralmente milioni di titoli della catena di videogame siano incappati in un colossale fail-to-deliver. Senza precedenti. Tradotto brutalmente, si operava allegramente e in massa in modalità tale per cui il venditore non era fisicamente in possesso dell’azione da consegnare.

Tradotto ulteriormente, il cliente sottostante all’investment manager era chiaramente short o impegnato in un programma di prestito titoli a fine speculativo ribassista.

Soltanto il 28 gennaio, nel pieno del bailamme, il numero di titoli GameStop incappati nel fail-to-deliver è stato pari a un controvalore di 359 milioni di dollari. E nulla è avvenuto a caso. Se il 26 gennaio i titoli con mancata consegna sono stati 2,1 milioni, soltanto il 29 gennaio erano già scesi a 138.179.

Il motivo? Il 28 gennaio Robinhood e altre piattaforme avevano imposto un provvidenziale bando al trading su GameStop, AMC e altri titoli on fire. E se gli innocentisti a oltranza fanno notare come non sia obbligatoriamente automatico che una simile dinamica provi attività distorsive di short selling o, peggio, di naked short, il secondo grafico mostra come il livello di fail-to-deliver raggiunto da GameStop sia stato immensamente maggiore di altri titoli retail simili.

Oltretutto, dati alla mano, quella condizione estrema si è protratta per settimane, poiché la catena di videogame è stata presente nella Thresold Security List della Borsa di New York ininterrottamente dall’8 dicembre 2020 al 3 febbraio scorso. Trentanove giorni consecutivi.

Insomma, una farsa. Ma anche la clamorosa conferma di un grado di manipolazione che ormai appare imperante, a ogni livello.

Strutturale, quando parliamo dell’intervento delle Banche centrali, ancorché millantato e travisato da supporto all’economia. Ma anche settoriale, poiché si spaccia per angolo di libertà e patria del trading per tutti ciò che di fatto è un gioco delle parti fra piattaforme on-line e hedge fund: i primi vendono i flussi di trading ai secondi, guadagnando miliardi - nel caso di Robinhood con Citadel, 3 solo per il 2020 - sufficienti a campare di rendita rispetto al presunto core business e vedendosi così garantita la possibilità di offrire servizi senza commissioni o costi, mentre i secondi speculano pressoché a colpo sicuro, forti di flussi cui accodarsi e magari verso cui operare in spoofing sui prezzi.

Perché questo è il grande problema: quando un internalizer come Citadel esegue un ordine retail, deve operare in base al National Best Bid and Offer, ovvero in base al prezzo massimo a cui il compratore è disposto ad acquistare e il più basso dal venditore. Questi margini operativi derivano dai bids and offers che arrivano dalle Borse regolamentate, quindi l’internalizer massimizza il suo trade in base a quotazioni pubbliche: in compenso, non ne offre di sue.

Insomma, sia che la questione manipolatoria venga vista dal punto di vista mainstream dei Qe sistemici, sia che la si inquadri dal lato oscuro delle dark pools, la vittima unica ed eccellente del mercato che sta sviluppandosi sotto i nostri occhi è la price discovery. Praticamente, un giallo in cui muore il protagonista assoluto. E nessuno pare voler indagare, perché moventi e opportunità abbondano per tutti. E l’eredità del defunto fa gola.

© RIPRODUZIONE RISERVATA